Чем больше ставка дисконтирования тем

Порядок определения ставки дисконтирования в соответствии с требованиями IAS 36 на практическом примере

Автор: Юлия Белогорцева, Партнер практики Оценки и инвестиционного консалтинга АКГ «ДЕЛОВОЙ ПРОФИЛЬ»

Опубликовано в журнале «Корпоративная финансовая отчетность. Международные стандарты»

Согласно IAS 36, ставка дисконтирования – это ставка, отражающая текущие рыночные оценки временной стоимости денег и рисков, характерных для данного актива, представляющая собой ту норму доходности, которую потребовали бы инвесторы, если бы они выбрали объект инвестирования, по которому денежные потоки, суммы, распределение во времени и структура риска были бы эквивалентны ожидаемым организацией к получению от актива. Стандарт содержит следующие требования, предъявляемые к ставке дисконтирования:

1. ставка должна отражать те риски, которые не были учтены в денежном потоке;

2. ставка дисконтирования не зависит от структуры капитала организации;

3. ставка должна быть доналоговой;

4. обычно используется постоянная ставка, однако, если ценность использования чувствительна к разнице рисков для разных периодов или к структуре сроков процентных ставок, применяется переменная ставка дисконтирования.

Стандарт отдает приоритет ставке дисконтирования, полученной непосредственно на рынке, однако, на практике, ввиду ограничения данной информации, для определения ставки дисконтирования используются суррогатные данные с учетом рекомендаций IAS 36 п. 55 А 17, согласно которым в качестве отправной точки может быть использована:

средневзвешенная стоимость капитала организации, определенная с использованием таких методов, как модель определения стоимости капитальных активов;

ставка привлечения дополнительных заемных средств организацией;

другие рыночные ставки по займам.

Таким образом, с учетом вышеизложенных рекомендаций стандарта для определения ставки дисконтирования используется модель средневзвешенной стоимости капитала – Weighted Average Cost Of Capital (WACC).

Средневзвешенная стоимость капитала (WACC) рассчитывается по формуле:

WACC – средневзвешенная стоимость капитала, %;

T – эффективная ставка налога на прибыль, доли ед.;

Dd – стоимость долга (cost of debt, стоимость привлечения заемных средств), %;

Wd – доля заемных средств, доли единицы;

De – стоимость собственного капитала, %;

We – доля собственных средств, доли ед.

Стоимость собственного капитала De (cost of equity) – доходность, которую инвесторы ожидают от инвестиций в собственный капитал.

Стоимость собственного капитала определяется по модели оценки капитальных активов (Capital Asset Pricing Model, CAPM):

Rf – безрисковая ставка, %;

β – коэффициент бета, доли единицы;

Rm – доходность на рыночный портфель, %

RiskA – риск, связанный с небольшим размером компании, %;

RiskB – страновой риск, %;

RiskC – специфический риск оцениваемой компании, %.

Далее рассмотрим порядок определения ставки дисконтирования на практическом примере для условной небольшой компании с капитализацией до 2,46 млн. долл. США, относящейся к отрасли Metals&Mining по состоянию на 01.08.2019.

Безрисковая ставка (Risk free rate) – норма отдачи, которую инвестор может получить на свой капитал при вложении в наиболее ликвидные активы, характеризующиеся отсутствием или минимальным возможным риском финансовых потерь.

В качестве безрисковой ставки целесообразно использовать доходность по государственным ценным бумагам с периодом обращения, близким сроку жизни основного актива генерирующей единицы. Для дальнейших расчетов была использована эффективная доходность по 20-летним казначейским облигациям США, которая по состоянию на 01.08.2019 г. составляет 2,21% (http://www.economagic.com/em-cgi/data.exe/fedbog/day-tcm20y).

Коэффициент Beta (β) – характеризует риск вложения в предприятия соответствующей отрасли и служит мерой систематического риска, с помощью которой может быть измерена амплитуда колебаний (неустойчивость) цен на акции какой-либо отдельно взятой компании по сравнению с изменениями на фондовом рынке в целом, для всех зарегистрированных компаний, которые образуют рынок.

Для расчета ставки дисконтирования необходимо принимать коэффициент β без учета долговой нагрузки (Unlevered Beta) с последующей корректировкой на финансовый рычаг. Формула для учета финансового рычага при расчете коэффициента β с учетом налогового «щита» приведена ниже:

βi – коэффициент бета, учитывающий финансовый рычаг;

βu – коэффициент бета, не учитывающий финансовый рычаг;

D/E – коэффициент, учитывающий соотношение «долг/собственный капитал» компании.

Коэффициент Beta (β) может быть определен самостоятельно как среднее значение по компаниям-аналогам или путем использования среднеотраслевых коэффициентов β, представленных в открытых источниках информации.

Коэффициент бета компании без учета долгового бремени определяется видом деятельности, которым занимается компания, и ее операционным рычагом. В качестве целевой структуры капитала необходимо использовать среднеотраслевые данные.

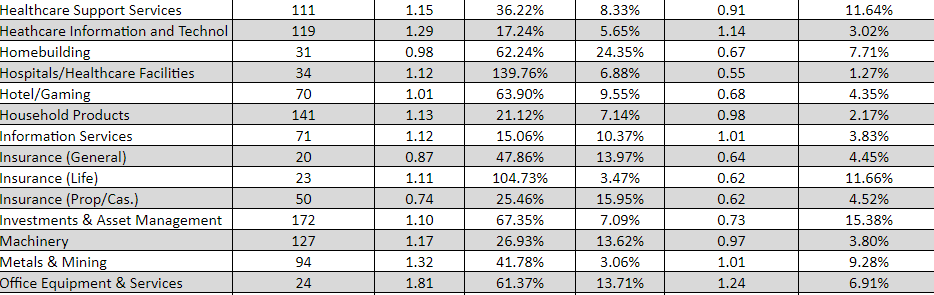

Для отрасли Metals&Mining на развитых рынках коэффициент бета составляет 1,01, а соотношение заемного и собственного капитала – 41,78% (http://pages.stern.nyu.edu/

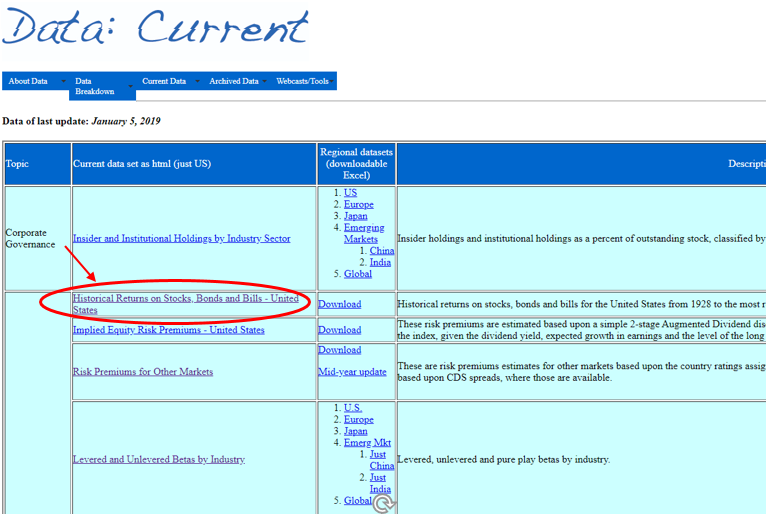

Ниже приведены копии интернет-страниц сайта damodaran.com с последовательностью шагов для определения Beta и соотношения «долг/собственный капитал»:

Шаг 1

Шаг 2

Шаг 3

Шаг 4

При расчете долгового коэффициента Beta (β) ставка налога на прибыль принимается на уровне 20,0%.

Таким образом, для дальнейших расчетов рычаговая Beta составит βi:

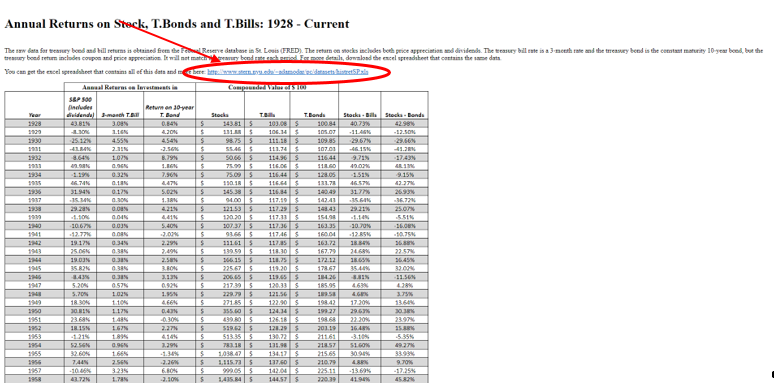

Рыночная премия за риск (цена риска) представляет собой разницу между ожидаемой доходностью рыночного портфеля и безрисковой процентной ставкой. Согласно сложившейся практике, в качестве рыночной премии за риск принимается разница между среднеарифметической доходностью акций и облигаций на американском фондовом рынке за период с 1969 по 2018 гг. (http://pages.stern.nyu.edu/

adamodar/). По указанным данным, рыночная премия за риск составляет 4%.

Ниже приведены копии интернет-страниц сайта damodaran.com с последовательностью шагов для определения размера рыночной премии за риск:

Шаг 1 и Шаг 2 идентичны последовательности, приведенной выше для определения Beta и соотношения «долг/собственный капитал».

Шаг 3

Шаг 4 (На указанной ниже странице есть возможность скачать рассчитанные данные в формате excel):

Премия за размер компании (size premium).

Результаты многочисленных исследований свидетельствуют о том, что у мелких компаний норма прибыли выше, чем у более крупных компаний. Так крупная компания имеет более легкий доступ к финансовым рынкам при необходимости привлечения дополнительных ресурсов, а также отличается большей стабильностью бизнеса, по сравнению с малыми компаниями.

Результаты исследований в этой области ежегодно обновляются и приводятся онлайн сервисом по подписке под названием The Cost of Capital Navigator (https://www.dpcostofcapital.com/).

Согласно приведенному выше источнику, премия за размер для компаний с микро-капитализацией в 2019 году составляет 5,22%.

Премии за страновой риск.

Премия за страновой риск отражает дополнительный доход, который ожидает инвестор за риск, связанный с вложениями в акции российских компаний, по сравнению с компаниями США. Страновой риск связан с неопределенностью получения доходов, которая вызвана возможностью изменения политической или экономической ситуации в стране.

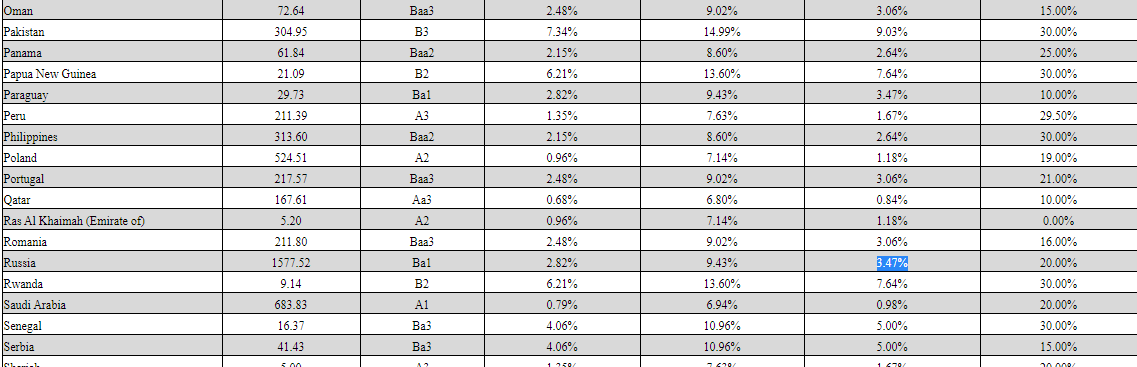

Для расчета премии за страновой риск можно использовать сведения, опубликованные на сайте А. Дамодарана (http://pages.stern.nyu.edu/

Согласно указанному источнику информации, размер премии за страновой риск для России (дата последнего обновления данных – январь 2019) составляет 3,47%.

Копия интернет-страницы сайта damodaran.com для определения размера премии за страновой риск представлена ниже:

Премия за специфический риск.

Премия за специфический риск отражает дополнительные риски, связанные с инвестированием в конкретное предприятие или конкретную генерирующую единицу. Премия за специфический риск оцениваемой компании может варьироваться в пределах от 0 до 5%.

Основными критериями, оказывающими влияние на специфический риск, являются: зависимость от ключевых сотрудников, зависимость от основных поставщиков и клиентов, эффективность корпоративного управления, состояние основных фондов, перспективы развития бизнеса и пр.

На практике премия за специфические риски не получила широкого применения, так как ее расчет может быть проведен только экспертно, на основе логики и опыта.

В случае стабильного функционирования компании и отсутствия существенных специфических рисков, по сравнению со среднеотраслевыми условиями, данная премия не учитывается. Для дальнейших расчетов размер премии за специфические риски был принят равным 0%.

После определения всех необходимых составляющих для расчета стоимости собственного капитала рассчитаем ставку CAPM:

De = 2,21% + 1,35 x 4% + 5,22% + 3,47% = 16,3%

Ставка CAPM, рассчитанная с учетом описанных выше компонентов, представляет собой требуемую ставку доходности для денежного потока, номинированного в долларах США.

Для возможности дисконтирования денежного потока, номинированного в рублях, необходимо полученную ставку скорректировать на валюту денежного потока, то есть долларовую ставку нужно перевести в рублевую.

Пересчет долларовой ставки в рублевую производится по следующей формуле:

Dруб – ставка дисконтирования для рублевого денежного потока;

Dдолл – ставка дисконтирования для долларового денежного потока;

rруб – доходность по рублевым государственным ценным бумагам;

rдолл – доходность по еврооблигациям России, номинированным в долл. США.

Доходность российских облигаций в долларах принята на уровне суммарного значения установленной безрисковой ставки и премии за страновой риск и составляет 5,68%.

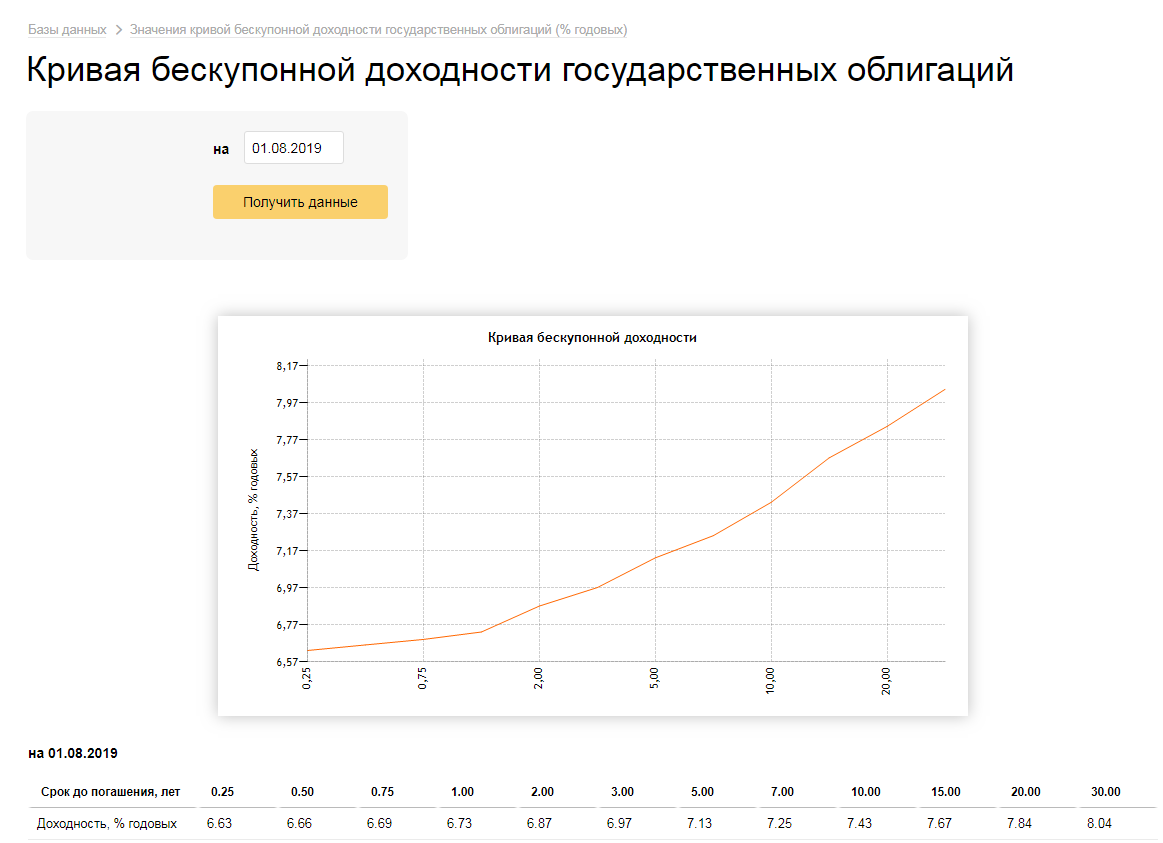

Доходность российских облигаций в рублях принята как значение кривой бескупонной доходности государственных облигаций по состоянию на 01.08.2019 со сроком погашения 30 лет (https://www.cbr.ru/hd_base/zcyc_params/zcyc/), которое составляет 8,04%.

Копия интернет-страницы сайта https://www.cbr.ru/ для определения бескупонной доходности государственных облигаций:

Тогда рублевая ставка составит:

Таким образом, стоимость собственного капитала составляет 18,9%. Для определения средневзвешенной стоимости капитала осталось определить стоимость заемного капитала, а также доли собственного и заемного капитала.

Стоимость заемного капитала (до налогов).

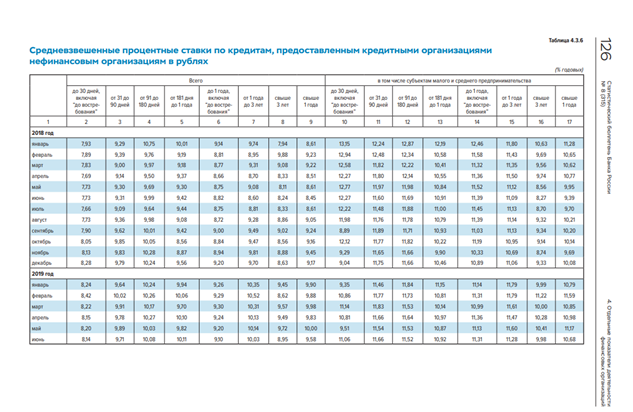

В качестве стоимости заемного капитала может быть принята средневзвешенная процентная ставка по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет. Данная информация представлена в Статистическом бюллетене Банка России (https://www.cbr.ru/Collection/Collection/File/22637/Bbs_1908r.pdf). Согласно указанному источнику, величина средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет составляет 8,95%.

Копия интернет-страницы сайта https://www.cbr.ru/ для определения средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет:

Доля собственного капитала определяется по формуле:

We = 1 / (1 + D/E)

Тогда значение доли собственного капитала составит:

We = 1 / (1 + 41,78%) = 0,705

Значение доли заемного капитала составит:

Определенные выше составляющие позволяют определить средневзвешенную стоимость капитала (WACC):

Полученная ставка дисконтирования является номинальной рублевой посленалоговой.

Доналоговая ставка дисконтирования может быть определена по методу освобождения посленалоговой ставки дисконтирования от налога на прибыль:

Таким образом доналоговая ставка WACC составит:

Изложенный порядок определения ставки дисконтирования наглядно продемонстрировал, что этап ее определения один из самых сложных в процессе проведения теста на обесценение.

Для проведения тестирования на обесценение одним из наиболее часто используемых методов определения ставки дисконтирования является модель средневзвешенной стоимости капитала (WACC), при этом, в зависимости от даты, сферы деятельности компании, ее специфики, ставка дисконтирования может существенно отличаться.

Дисконтирование. Какую ставку применить

Одним из основных элементов метода бухгалтерского учёта является оценка.

В Концептуальных основах представления финансовых отчётов, принятых Советом по МСФО (см. сайт Минфина РФ), оценке посвящена отдельная глава.

Учётная оценка – это процесс определения (расчёта) сумм, в которых факты хозяйственной жизни отражаются в учёте и отчётности.

Оценить объект бухгалтерского учёта – значит выбрать конкретный метод оценки из предлагаемых стандартами: первоначальная (историческая) стоимость (себестоимость); текущая (восстановительная) стоимость (с учётом переоценки); цена продажи (погашения) (справедливая стоимость); приведённая (текущая дисконтированная) стоимость.

В соответствии с МСФО (IFRS) 13 «Оценка справедливой стоимости», приведённая стоимость – это эквивалент будущего денежного потока, рассчитанный на дату оценки с учётом процентной ставки.

Временная стоимость денег – это экономическая концепция, по которой определённая сумма денег в настоящий момент представляет большую ценность, чем в будущем. Большую ценность денежным средствам сейчас придают такие факторы, как:

— способность денежных средств приносить доход;

— риск невозврата денежных средств (или их части) в будущем;

О необходимости рассчитывать приведённую стоимость говорится во многих стандартах бухгалтерского учёта: ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (п. 20), ФСБУ 5/2019 «Запасы» (п. 13), ФСБУ 6/2020 «Основные средства» (п.23), ФСБУ 26/2020 «Капитальные вложения» (п. 10, 12), ФСБУ 25/2018 «Бухгалтерский учёт аренды» (п. 14,15,25,26). Необходимость таких расчётов связана с приобретением ценностей с отсрочкой платежей (если она составляет более 12 месяцев), с включением в их стоимость оценочных обязательств (например, в стоимость капитальных вложений нужно включить оценочное обязательство по будущему демонтажу, утилизации основных средств и восстановлению окружающей среды), с определением обязательства по аренде.

Формула расчёта приведённой суммы в общем виде выглядит следующим образом

где PV (presentvalue) — приведенная (дисконтированная) стоимость;

n — номер периода (обычно годового);

CFn (cashflow) — денежный поток на конец n-го периода;

i — процентная ставка

Процентная ставка в этой формуле – важнейшая составляющая. Выбор ставки – предмет профессионального суждения.

В Рекомендации БМЦ¹ Р-65/2015-КпР «Ставка дисконтирования» предлагается следующий вариант выбора.

Если первоначальная дисконтированная стоимость актива или обязательства может быть определена прямым путём, организация применяет фактическую ставку дисконтирования.

Покупаем актив с отсрочкой платежа за 1 200 тыс. руб. Без отсрочки он стоил бы 1 000 тыс. руб., согласно маркетинговой политике поставщика. Следовательно, дисконтированная стоимость актива – 1 000 тыс. руб.

Если нет возможности определить прямую ставку дисконтирования – ориентируемся на ставку доходности по долговым инструментам с наиболее близкими параметрами.

В МСФО (IFRS) 13 «Оценка справедливой стоимости» уточняется, что ставка дисконтирования, используемая при определении справедливой стоимости активов или обязательств, а также при оценке возмещаемой суммы активов:

— должна основываться на данных рынка;

— должна принимать во внимание риски, связанные с прогнозируемыми денежными потоками по активу или обязательству;

— должна учитывать риски, характерные для организации (риск отрасли, риск продукта и т. д.), рыночные риски, включая страновой риск, валютный риск и ценовой риски (п. А18 МСФО (IAS) 36 «Обесценение активов» и п. 22 МСФО (IFRS) 13 «Оценка справедливой стоимости»).

То же относится к расчёту оценочных обязательств.

В ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» также говорится, что выбранная организацией ставка дисконтирования должна учитывать существующие на финансовом рынке условия, а также специфичные риски обязательства.

Согласно стандартам ФСБУ 25/2018 «Бухгалтерский учёт аренды» и МСФО (IFRS) 16 «Аренда», при формировании стоимости инвестиции в аренду и обязательства по аренде, ставку дисконтирования принимают равной ту, что указана в договоре аренды (если она легко определяется), либо ту, по которой арендатор привлекает или мог бы привлечь заёмные средства на срок, сопоставимый со сроком аренды (п.14, 15, 33 ФСБУ 25/2018).

Сложность определения ставки дисконтирования в данном случае может быть в том, что её применение должно давать возможность определить справедливую стоимость предмета аренды (п.15 ФСБУ 25/2018).

Выбор периода дисконтирования, ставки дисконтирования и определение самих денежных потоков являются примером применения профессионального суждения.

Пример расчёта дисконтированной стоимости

Стоимость внеоборотного актива 300 000 руб., ставка дисконтирования – 10 %, отсрочка в оплате – 3 года. Дисконтированная стоимость будет равна: 225 394 руб. (300 000 : (1 + 0,1) ^3), в учете отразим Дт 08 Кт 60 – 225 394. Далее ежегодно будем отражать прирост кредиторской задолженности перед поставщиком.

Через год дисконтированная стоимость будет равна 225 394 х 110% = 247 933, прирост составит 22 539 руб. (247 933 – 225 394 = 22 539), в учёте сделаем запись Дт 91/2 Кт 60 – 22 539 руб. К концу третьего года кредиторская задолженность на счете 60 составит 300 000 руб.

Оценка инвестиционных проектов с использованием дисконтирования денежных потоков

Данная статья посвящена расчетам основных показателей эффективности инвестиционных проектов, рассчитываемых с учетом фактора времени, а также вопросам, возникающим при расчете показателей. Статья ориентирована на специалистов финансово-экономических служб, перед которыми, может быть впервые, стоит задача оценки инвестиционного проекта, с целью предоставления результатов владельцу компании, привлечения сторонних инвесторов, либо кредиторов.

Для оценки инвестиционных проектов используется две группы показателей: показатели, рассчитываемые без учета фактора времени и показатели, рассчитываемые с учетом фактора времени.

Первая группа показателей более проста в расчете, но она не учитывает того, что сегодняшние и завтрашние деньги для инвестора стоят по-разному, то есть расчеты этих показателей осуществляются без приведения денежных потоков к единому моменту времени.

Вторая группа показателей, о которых и пойдет речь в статье, в отличие от показателей первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надежным (лучшим) гарантом успешности проекта. Суть их расчета заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен (выгоден)? Для этого мы составляем бизнес-план – моделируем деятельность на несколько лет вперед, чтобы рассчитать эффективность, а моделируем, исходя из «сегодняшних» цен, расходов, предполагаемых доходов (а соответственно, исходя из «сегодняшних» платежей и поступлений). Следовало бы еще учесть альтернативные безрисковые вложения, которые могли бы принести нам определенный доход наверняка, риски неблагополучного исхода проекта, требуемую норму доходности от вложенного капитала. Предполагается, что как раз дисконтирование планируемых денежных потоков и приводит их к текущему моменту с учетом инфляции, безрисковых вложений, рисков конкретного проекта, либо требуемой нормы доходности от вложенного капитала в зависимости от выбранного подхода к определению ставки дисконтирования, используемой при дисконтировании денежных потоков. Результаты дисконтирования и оценки эффективности проекта во многом зависят от ставки дисконтирования, которая в свою очередь зависит от метода ее определения (расчета).

Расчет показателей осуществляется на основе данных из плана движения денежных средств инвестиционного проекта, который в свою очередь строится на основе плана доходов и расходов проекта и графика поступлений и платежей. Таким образом, важно, чтобы первоначальная информация для моделирования деятельности в пределах горизонта планирования (рассматриваемого срока проекта), а также сами планы движения денежных средств, доходов и расходов были как можно более проработанными, точными и корректными, в целях минимизации погрешности результатов расчетов и рисков проекта. Здесь возникает вопрос: а учитывать ли инфляцию при моделировании деятельности и как это сделать? Существует два способа учета инфляции в расчетах:

Часто возникает вопрос: а что же такое срок проекта (горизонт планирования/ исследования проекта) и как его определить, ведь чем больший срок мы рассматриваем, тем больше значение основного показателя эффективности проекта (NPV)? Теоретически, период планирования проекта должен быть равен жизненному циклу проекта, то есть интервалу времени от момента его появления (начала инвестиций) до его ликвидации/ полного износа. Но представьте, если рассматривается проект, жизненный цикл которого более 10 лет. Это значит, что мы должны моделировать деятельность на более 10 лет вперед? Это довольно сложно в сегодняшних условиях экономики. Поэтому следует моделировать деятельность на срок, позволяющий более точно и уверенно спланировать потоки денежных средств, доходы и расходы проекта (несколько лет), но срок должен быть не менее простого срока окупаемости проекта, чтоб была возможность просчитать дисконтированный срок окупаемости проекта. Если рассматривается проект со 100% кредитным финансированием, рекомендуется рассматривать срок проекта равный сроку погашения кредита (количество лет). Срок планирования можно понять непосредственно в процессе моделирования – формирования плана движения денежных средств. Однако, распространенная ошибка при оценке инвестиционных проектов, когда планируемый срок меньше жизненного цикла проекта и в расчетах показателей не учитывается остаточная/ ликвидационная стоимость проекта, что значительно может уменьшить значение показателей эффективности. Остаточную/ ликвидационную стоимость проекта необходимо учитывать при расчетах с целью их корректности.

Период проекта – обычно, это год, так как традиционная формула дисконтирования подразумевает дисконтирование денежных потоков по годам, таким образом, в случае, когда период проекта не год, потребуется корректировка формулы дисконтирования, либо сама ставка дисконтирования должна отражать не годовую, а месячную разницу стоимости денег.

Теперь перейдем непосредственно к показателям эффективности инвестиционного проекта, рассчитываемым с учетом фактора времени. Для наглядности, методику расчетов рассмотрим на примере. В качестве примера возьмем проект строительства нежилого объекта недвижимости под 100% привлеченных средств (кредитная линия). Планируется получение дохода от продажи и сдачи в аренду площадей данного объекта недвижимости.

В таблице 1 представлен смоделированный план движения денежных средств по данному проекту. Рассматриваемый срок проекта – 7 лет, в который более точно можно спланировать доходы и расходы и, который больше простого срока окупаемости проекта. В 7-ом году проекта отражен предполагаемый ликвидационный денежный поток (остаточная стоимость объекта за вычетом налога на прибыль) со знаком «+» от моделируемой продажи объекта недвижимости в конце рассматриваемого срока проекта.