Чем выше риск тем ниже доходность

Риск — доходность

Риск и доходность — взаимозависимы и прямо пропорциональны финансового рынка. Чем выше риск, тем выше доходность, которую требуют инвесторы при вложении денежных средств.

Все инвестиционные продукты условно можно разделить на классы исходя из их риска.

Первый класс – это долговые финансовые инструменты. В него входят государственные, корпоративные облигации, а также банковские продукты: депозиты, векселя. Доходность по долговым инструментам определяется двумя составляющими: вероятность дефолта заемщика и срок обращения.

Государственные ценные бумаги других стран предлагают инвесторам большую доходность. Это связано с тем, что они несут в себе большую вероятность государственного дефолта, а также валютные риски по отношению к сегодняшней базовой мировой валюте – доллару США. Например, российские ценные бумаги на рынке продаются по состоянию на лето-2011 с доходностью в 3-5% годовых в зависимости от срока погашения, что говорит о том, что инвесторы оценивают разницу их надежности с американскими облигациями всего в 1-2% годовых.

Следующая группа финансовых инструментов в этом классе – банковские депозиты. Надежность по ним выше, чем по бумагам корпоративных заемщиков, в результате государственного надзора за банковской деятельностью, что снижает вероятность дефолта. В какой-то мере это обеспечено государственными гарантиями вкладов.

Корпоративные ценные бумаги предлагают еще большую доходность, так как имеют свой собственный риск возникновения проблем в бизнесе плюс риск государства, в котором компания находится, и банка, обслуживающего эту организацию.

Ценные бумаги одного класса могут иметь разную доходность. Например, по векселям платят больше, чем по облигациям. Это объясняется риском подделок и утраты бумаги, выпущенной на предъявителя.

Второй класс ценных бумаг – долевые, то есть акции. Выплаты по ним не гарантированы. Поэтому инвесторы требуют за это еще большей доходности, которая складывается из дивидендов плюс потенциального роста курсовой стоимости.

По данным Национальной лиги управляющих, средняя доходность по фондам акций на лето 2011 года за последние 12 месяцев составила 19% годовых. А по фондам облигаций – около 10%.

Третий класс ценных бумаг – производные финансовые инструменты. Доходность по ним не гарантируется. Более того, например, фьючерсы несут в себе неограниченный риск убытка для инвесторов. Допустимо утверждение, что торговля производными ценными бумагами – это сделки не с самими активами, а с рисками, которые связаны с ценами этих активов и соответствующими страховыми премиями. Именно поэтому подобные продукты предлагаются только квалифицированным инвесторам – тем, кто умеет соотносить ожидаемую доходность с возможными потерями.

Сравнение доходности по разным инструментам, при условии сопоставимых сроков обращения, позволяет оценить, насколько одна из этих ценных бумаг рискованнее другой.

Риск и доходность портфеля активов

Что такое риск и доходность ценных бумаг?

Этот показатель обычно считается в процентах, причем для низкорисковых инвестиций в годовых, а высокорисковых – в процентах за месяц.

Рисками считаются разные вероятности неполучения планируемого результата, самая серьезная из которых – вероятность потери капитала

Измеряется этот показатель также в процентах, никогда не бывает равным нулю (риски существуют всегда).

Риск и доходность – то, что должен оценивать каждый человек, когда принимает решение вложить во что-либо деньги. Это в равной степени касается как покупки биржевых активов, так и открытия вклада в банке.

Категории риска активов

По степени рискованности все активы можно разделить на три класса:

Низкорисковые инструменты

К этой категории относятся долговые ценные бумаги (корпоративные и гособлигации, депозиты, векселя).

Максимально надежными являются государственные бумаги, весомости банковским депозитам придает факт надзора и гарантий вкладов от государства

Еще один тип актива данного класса – корпоративные бумаги. Поскольку их котировки зависят и от успехов самого бизнеса непосредственно, и от политических и экономических рисков государства.

Среднерисковые инструменты

К разряду активов со средней степенью риска относятся долевые ценные бумаги (акции). Здесь доходность может складываться из выплат по процентам и возможного роста стоимости актива. Доходность по акциям можнт превышать доходность по облигациям, но и риски инвестирования возрастают.

Высокорисковые инструменты

В России производные инструменты торгуются на срочном рынке Московской биржи (FORTS).

Создаем портфель ценных бумаг

Доходность и риск ценных бумаг – главная забота инвестора. Смысл создания портфеля активов в том, чтобы пытаться достичь необходимого уровня доходности, при этом стараясь снизить риски.

Инвестиционный портфель включает в себя ряд ценных бумаг и может принадлежать частному лицу, компании или нескольким людям/организациям на правах долевого участия

Активы в составе портфеля могут быть одного типа (например, только акции) или самые разные (акции, облигации, фьючерсы, опционы, недвижимость, драгоценные металлы).

Как снизить риски?

Риск и доходность портфеля можно регулировать за счет диверсификации, то есть покупки разных активов (знаменитый совет «не класть все яйца в одну корзину»). С этой же целью стоит с особым вниманием выбирать любые финансовые инструменты.

Да и само объединение активов в один портфель делается для снижения рисков. Стоимость каждого финансового инструмента колеблется нередко в противоположные стороны: убытки по одному из активов могу обернуться прибылью по другому.

Виды инвестиционных портфелей

Риск и доходность каждого актива и их соотношение между собой определяет в сумме вид инвестиционного портфеля. Источник дохода по активам разделяет финансовый инструмент на портфели роста и портфель дохода.

Портфель роста

Он складывается из растущих в цене ценных бумаг компаний. Инвестор, создавая себе такой портфель, рассчитывает на рост цены актива и на выплату дивидендов.

Портфели роста бывают трех типов:

Портфель дохода

Такой портфель создается с целью обеспечения хорошего текущего дохода и получения выплат по процентам и дивидендам.

Портфели дохода могут быть двух типов:

При этом как у портфеля роста, так и у портфеля дохода цель одна – защитить инвестиции и по возможности избежать убытков, которые могут возникнуть как в результате снижения курсовой стоимости, так и вследствие уменьшения размеров выплат по процентам.

Поэтому инвестору стоит регулярно оценивать состояние рынка и состав портфеля, чтобы вовремя заменять активы, приносящие низкую прибыль или убыточные, на высокодоходные ценные бумаги.

Как регулировать риск и доходность портфеля

Инвестору нужно помнить золотое правило диверсификации. Важно, чтобы ценных бумаг было несколько, и каждая занимала значимую, но не доминирующую часть портфеля. В таком случае, если какой-то из активов начнет резко дешеветь, поддержать общую доходность и скомпенсировать убытки смогут остальные ценные бумаги.

Диверсификация снижает риски, в результате чего доходность сохраняет плавную динамику. К тому же инвестор всегда может избавиться от актива, который перестал приносить ему желаемый доход, и приобрести более перспективный

Портфель: золотая середина между риском и доходностью

Почему портфель лучше ставки на один актив?

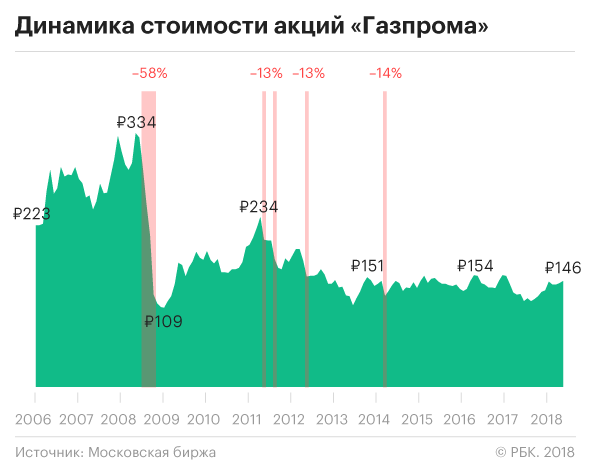

Чудес не бывает: чем более высокую доходность показывает актив в настоящий момент, тем выше риски, что заработок обернется убытками. Такие сверхизменчивые в цене инструменты как биткойн способны создавать и уничтожать целые состояния на очень коротком промежутке времени. Но и в истории «Газпрома» можно увидеть достаточно периодов, когда котировки стремительно падали, принося убытки инвесторам.

Поиск инвестиционной идеи усложняется, если учитывать при этом возможные убытки от вложений. Недостаточно просто найти актив, который может «выстрелить» — важно при этом оценить вероятность того, что «выстрел» будет направлен именно вверх. В идеале задача инвестора — получить приемлемую (например, вдвое выше банковского вклада) доходность при минимально возможных рисках.

Расчет рискованности конкретного инструмента — задача сложная. На первом этапе проще всего определять риск по следующей шкале:

Самый понятный способ контроля за рисками — распределить деньги между несколькими группами активов, иначе говоря — сформировать портфель. Еще в 1952 году Гарри Марковиц, аспирант Чикагского университета, доказал, что даже рискованные акции можно скомпоновать таким образом, что общий риск портфеля будет ниже риска входящих в него акций — за что и получил в 1990 году Нобелевскую премию.

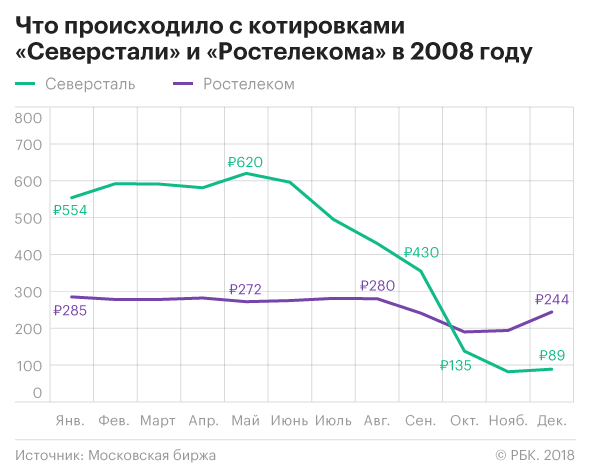

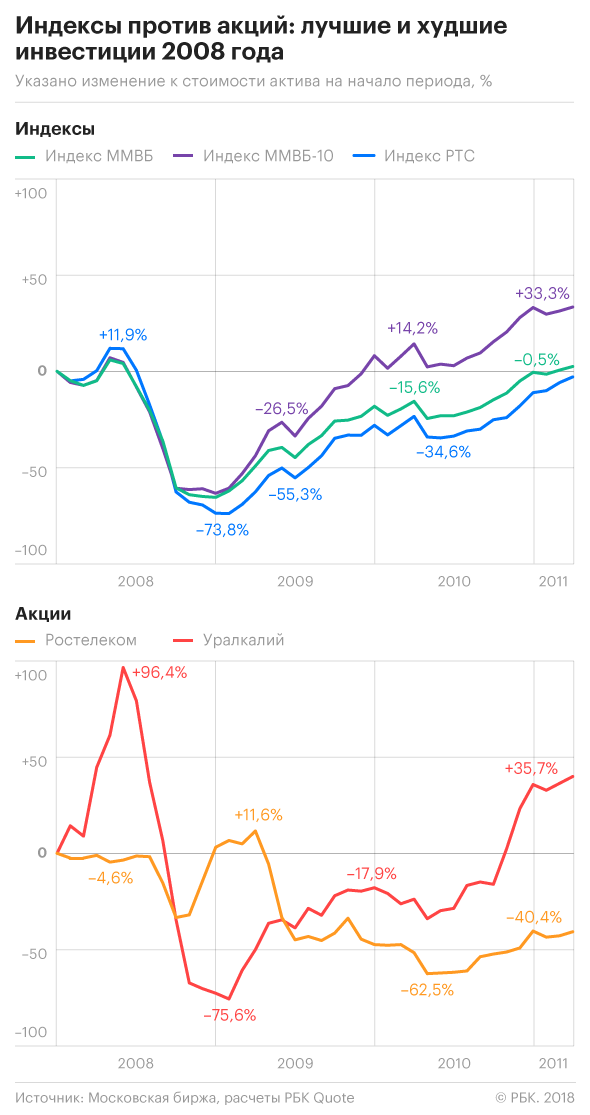

Поставим эксперимент на примере российского рынка. В его истории был достаточно короткий период, за который он пережил поочередно катастрофическое падение (январь—декабрь 2008) и волшебное, пусть и чуть более длительное, восстановление (январь 2009-апрель 2011). Возьмем для примера 13 акций («Уралкалий», ВТБ, «Сургутнефтегаз», «Северсталь», «Сбербанк», «Ростелеком», МТС, ОГК-5 (ныне «Энел»), ЛУКОЙЛ, «Норникель», «Аэрофлот», «АвтоВАЗ», «Газпром») и сравним их поведение с динамикой трех индексов — ММВБ, ММВБ-10 и РТС (индексы по сути являются портфелями, т.к. при их расчете учитываются котировки сразу многих акций).

Ставка на одну акцию

Если бы игрок хотел купить только одну акцию из всех 13 для инвестирования в 2008 году, выбором суперинвестора должны были быть акции «Ростелекома», они в том ужасном году потеряли лишь 15% своей стоимости.

Но предугадать такой исход в конце 2007 мог только гениальный игрок. В 2008 почти половину стоимости потерял ЛУКОЙЛ, около 4/5 — «Сбербанк», на 75% подешевели «АвтоВАЗ» и «Северсталь».

Игра на одной акции сродни рулетке. Кроме счастливого случая, объяснений таким удачам не существует. Если взять весь период и считать, что в указанные промежутки времени инвестор владел бы одной и той же акцией, то в восьми случаях из 13 он так и не смог бы вернуть инвестированных в начале денег.

Как повели себя индексы

Как составить портфель самостоятельно?

Самый хороший вариант для старта: собрать портфель с минимальным риском. Для этого нужно разделить деньги между покупкой акций « голубых фишек » и гособлигаций. Какова пропорция? Тут можно применить простое эмпирическое правило, которое учитывает растущее стремление избегать рисков с течением времени: доля облигаций в портфеле должна соответствовать возрасту инвестора.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Как измерить риск инвестиций

И как понять, на какой риск можно идти

Средняя доходность американского рынка акций с 1965 года — около 10% годовых.

Но если вы вложите в американские акции на один год, вы можете получить доходность и −37% — такой результат получили инвесторы в 2008 году. Это риск инвестиций в акции.

Интуитивно все понимают: риск — это вероятность провала. Например, вы ожидали доходность 10% годовых, а получили 40% убытка. Это реализовался риск. Очевидно, что нужно уметь как-то оценивать вероятность такого исхода.

Риск — сложная штука, потому что это уравнение со многими неизвестными. Зачастую риск оценивается по историческим данным и в некотором смысле это как управление автомобилем по зеркалу заднего вида.

Говорить о рисках сложно и интересно. Этим и займемся.

Почему важна оценка риска

Перед инвестированием желательно оценить риск с учетом целей и возможностей. В зависимости от того, сколько у вас денег и на какой срок вы вкладываете, вам подойдут разные инструменты и стратегии.

Например, у вас есть свободные 100 тысяч рублей и вы хотите за год превратить их в 200 тысяч. Тогда покупаете на все деньги акции одной компании второго эшелона и задерживаете дыхание. Риск высокий: в масштабах года эти акции могут обесцениться и на 25%, и на 50%, и даже на 100%. Но могут и подняться в цене на столько же.

Если у вас есть стабильный источник дохода и вы инвестируете часть денег на старость, вам может быть важен долгосрочный результат, но не так страшно, если в следующем году инвестиции обесценятся на треть, а еще через год вырастут вдвое. В таком случае вы можете часть денег инвестировать в рискованные ценные бумаги, а часть — в консервативные инструменты.

Идти на риск или нет — зависит от вашего финансового положения

Если вы планируете уже сейчас жить на деньги от инвестиций, то скачки в доходности и потоках платежей могут быть недопустимы, ведь вам нужен стабильный доход. В таком случае вам подойдут более предсказуемые инструменты, такие как банковские депозиты, короткие государственные облигации или фонды облигаций.

Обычно считается так:

Но у всего есть нюансы.

Премия за риск

Считается, что за более высокий риск инвесторы получают более высокую доходность. Это называется премией за риск.

Если вам нужна стабильность, вы покупаете менее рискованные инструменты, но получаете по ним меньший доход. Если вы готовы рисковать, то покупаете более рискованные инструменты и это может принести больший доход. А может не принести. А может принести убыток.

Чем выше риск, тем выше возможный доход. Ключевое слово — возможный.

Кухонный анализ риска

Прежде чем перейти к качественному и количественному анализу, немного кухонной философии. У аналитиков есть сложные формулы и модели, по которым они считают риск. Они полезны для своих задач, но на практике для нас не так уж нужны. В формулах и моделях используется довольно небольшое число входящих параметров, а мир бесконечно разнообразен и сложен. Поэтому все финансовые расчеты довольно условны и легко разбиваются о суровую реальность с бесконечным числом неизвестных.

Я веду к тому, что для оценки рисков не обязательно погружаться в математические дебри. Просто посмотрите на то, что происходит вокруг.

ЦБ отзывает у банков по три лицензии в неделю. Рискованно ли в такой ситуации иметь депозиты в российских банках или покупать их облигации? Еще как!

В 2007—2008 годах американский рынок акций потерял 45% своей капитализации из-за финансового кризиса. Рискованно ли вкладывать в акции, даже американские? Да!

В 1989 году индекс фондового рынка Японии достиг значения в 38 957 пунктов, но больше никогда к этому значению не возвращался и сейчас находится на уровне около 20 000 пунктов (то есть на 50% ниже). Всегда ли можно досидеть в подешевевших акциях до выхода в прибыль? Пока непонятно, но, как показывает японский рынок на горизонте в 30 лет, не всегда.

19 сентября 2008 года российский индекс РТС вырос на +22,39% за один день. 6 октября 2008 года этот же индекс за один день потерял 19,10%. Готовы ли вы к таким горкам?

Инвестиции на фондовом рынке — это риск. Желательно иметь представление о его размере, чтобы это не стало сюрпризом. Одним способом оценить риск даже без специальных знаний может быть просто изучение того, что случалось ранее, хоть по «Википедии».

Маркировка риска на продуктах

Фонд FXRL на российские акций имеет самый высокий уровень риска — 7; фонд FXUS на американские акции — 5; а фонд денежного рынка FXMM — 1, самый низкий. Это значит, что акции FXRL могут завтра сильно подешеветь или подорожать. Если они подешевеют, то вы получите временный убыток. А вот акции FXMM завтра будут стоить примерно столько же, сколько и сегодня. На них вы не заработаете сумасшедшей доходности, но и точно не потеряете деньги. Правда, слово «точно» в ценных бумагах применять нельзя: риск хотя и низкий, но не нулевой.

Простенькие оценки риска на продуктах не позволяют оценить абсолютный размер риска, но позволяют сравнивать разные инструменты, чтобы понять, какие менее, а какие более рискованные.

Качественный анализ и кредитные рейтинги

Пример качественного анализа — кредитные рейтинги специальных агентств, таких как «Мудис», «Фитч» и «Эс-энд-пи». Люди в агентствах изучают, как устроена компания, что там у нее с партнерами, рынками, экономикой и всем остальным.

Рейтинг показывает, насколько компания надежная и вернет ли долги

На базе экспертных оценок отдельных факторов формируется рейтинг — некое число или буква, которая объясняет, насколько компания хороша. У одних агентств качественные оценки являются основой рейтинга, у других используются наряду с количественными, о которых позже. Рейтинги «кредитные», поэтому они обычно применяются к оценке риска в облигациях, то есть какова вероятность, что компания займет и не вернет.

Кредитные рейтинги не подразумевают какой-то точной вероятности дефолта эмитента. Однако существуют исследования, которые сопоставляют банкротства с рейтингом.

Например, полистайте исследование «Эс-энд-пи»: за последние пять лет было 0 дефолтов эмитентов с хорошим «инвестиционным» рейтингом и 412 дефолтов эмитентов с «неинвестиционным» рейтингом, означающим очень опасный дерзкий актив.

«Инвестиционный» — это вроде как безопасный, вкладывайтесь, мужики. «Неинвестиционный» — сами понимаете.

Как выбрать портфель по соотношению доходности и риска

Перед тем как начать читать: данный материал насыщен формулами, которые не всегда легки для восприятия. Однако мы никак не смогли обойтись без них, описывая данный метод анализа.

Любой инвестор желает составить такой портфель акций, который будет обгонять рынок по доходности на длинной дистанции. Но он должен учитывать, что высокая доходность напрямую связана с рисками более высоких потерь. Поэтому при создании портфеля необходимо учитывать оба параметра — доходность и риск.

В классическом варианте риск равен волатильности доходности, которая рассчитывается как стандартное отклонение доходности портфеля:

При одинаковой доходности акции с меньшей волатильностью характеризуются более стабильным ростом. То есть на графике цены мы увидим меньше резких импульсов вверх или вниз. Это и является мерой риска. При неблагоприятной рыночной обстановке бумаги с высокой волатильностью могут сильно обрушиться. Чтобы им вырасти до начальных значений, придется показать сравнительно больший прирост в процентах. Например, если акция упала на 20%, то для возврата к исходному уровню ей необходимо подняться уже на 25%.

Для оценки привлекательности портфеля существует множество показателей. Например, бета отражает на сколько процентов изменится стоимость портфеля при изменении рынка на 1%. Коэффициент показывает волатильность бумаг в портфеле по отношению к рынку в целом и характер зависимости (прямой или обратный).

Коэффициент альфа Йенсена демонстрирует, насколько портфель акций обгоняет свою теоретическую доходность. По сути он показывает, насколько портфель «обыгрывает» рынок за счет рационального составления, исключая влияние волатильности.

Подробнее об этих коэффициентах читайте в материалах:

Но данные показатели не отражают эффективность портфелей, которая должна учитывать не только риск (бета) или доходность (альфа Йенсена), а сразу оба параметра. Для этого были придуманы специальные коэффициенты.

Коэффициент Шарпа

Коэффициент Шарпа (Sharp ratio) — один из самых популярных инструментов для оценки эффективности портфеля. Формула:

В качестве безрискового актива может выступать ключевая ставка Центрального Банка, процент по депозитам наиболее надежных банков или доходность государственных облигаций.

Разница между средней доходностью портфеля и средней доходностью безрискового актива показывает, насколько портфель обгоняет «гарантированную» доходность. Стандартное отклонение в знаменателе формулы отражает риск портфеля. Чем выше коэффициент, тем более привлекателен портфель.

Как правило, коэффициент Шарпа используют для сравнения разных портфелей. Но в целом диапазон значений можно разделить на три группы:

1. Sharp ratio меньше нуля. Вложения невыгодны, поскольку приносят меньший доход по сравнению с безрисковым активом.

2. Sharp ratio находится в диапазоне от 0 до 1. Уровень риска достаточно высок для соответствующей доходности.

3. Sharp ratio больше единицы. Уровень риска по отношению к доходности является комфортным.

Коэффициент Сортино

Данный коэффициент по сути является преобразованным коэффициентом Шарпа. Его формула отличается тем, что стандартное отклонение в знаменателе рассчитывается только для отрицательных значений, то есть только для убыточных периодов.

Таким образом, риск в формуле исключает колебания стоимости портфеля в благоприятные периоды времени. Это позволяет подойти к оценке риск-профиля портфеля более детально. Но нужно понимать, что в отдельных случаях такой подход может «замаскировать» активы с повышенным риском.

Коэффициент Трейнора

Коэффициент Трейнора по аналогии с предыдущими отражает соотношение доходность/риск. В качестве оценки риска берется коэффициент бета, упомянутый в начале статьи. Напомним, что бета отражает волатильность портфеля по отношению к рынку.

Формула коэффициента Трейнора:

Коэффициент Трейнора отражает превышение «чистой» доходности (т.е. за вычетом безрисковой ставки) над систематическим риском* (бета). В этом его основное отличие от коэффициентов Шарпа и Сортино.

* Рыночный риск, который нельзя устранить при помощи диверсификации активов

В общем случае значения коэффициента Трейнора ниже нуля указывают на то, что целесообразнее инвестировать в рыночный индекс, так как портфель проигрывает по соотношению доходность/риск. При положительных значениях портфель показывает себя лучше рынка, и вложения в него считаются привлекательными.

Коэффициент Модильяни

Показатель Модильяни (M2) рассчитывается как коэффициент Шарпа, умноженный на стандартное отклонение доходности рынка, плюс безрисковая ставка доходности. Поскольку показатель Модильяни получен путем линейных преобразований показателя Шарпа, то для сравнения разных портфелей будет достаточного одного из этих коэффициентов (М2 или Шарпа). Рейтинг портфелей будет идентичный. Формула:

Коэффициент Модильяни наглядно показывает на какую доходность мог бы рассчитывать инвестор при условии, что риск портфеля равен рыночному.

Коэффициент Швагера

Показатель Швагера находится путем деления среднемесячной прибыли портфеля (доходность) на среднее значение максимальной просадки за каждый месяц (риск). Полученное значение берется в виде абсолютной величины. Все просто: чем больше коэффициент, тем привлекательней портфель.

Показатель позволяет оперативно сравнить несколько портфелей по соотношению риск/доходность. Минимальный рекомендуемый период для расчета коэффициента — 12 месяцев.

Составляем портфели

В качестве наглядного примера рассчитаем все вышеописанные коэффициенты для двух разных портфелей. Структуры портфелей и доли составлялись случайным образом.

Для расчета показателей мы взяли период с января 2018 г. по июль 2019 г. Шаг выборки — 1 месяц. Таким образом размер выборки для оценки доходности портфеля составил 19.

В качестве рыночного бенчмарка мы взяли Индекс МосБиржи полной доходности, который включает в себя выплаты дивидендов с их реинвестированием. Для корректного сравнения индекса с портфелями доходность каждой бумаги рассчитывалась также с учетом дивидендов.

Риск каждого набора ценных бумаг отражает стандартное отклонение доходности. У индекса и первого портфеля оно отличается незначительно — менее чем на 0,5% (в месяц). Самый высокий «риск» имеет второй портфель. Но что касается стандартного отклонения, которое рассчитывается исключительно по убыточным периодам, последний портфель показал лучший результат (наименее рисковый).

Первый портфель обгоняет индекс по показателям Шарпа и Сортино. Проще говоря, демонстрирует более высокую доходность к риску. Второй портфель незначительно уступает бенчмарку только по коэффициенту Шарпа, но существенно обгоняет по Сортино. Расчет оставшихся показателей (Бета, Трейнора, Модильяни) для индекса будет некорректным из-за того, что формулы подразумевают сравнение с рынком.

Показатель Швагера не рассчитывался для первого портфеля из-за большого количества бумаг. Напомним, что для поиска средней максимальной просадки по портфелю необходимо выявить максимальные просадки по каждой бумаге за каждый месяц.

Таким образом, общий анализ коэффициентов показывает, что по сравнению с российским рынком акций в целом оба портфеля привлекательны для инвестирования. Выбор между двумя вариантами в данном случае зависит от предпочтений инвестора в специфике риска. Если важнее общий уровень риска, то привлекательнее первый портфель. Если нужно минимизировать риск только для убыточных периодов, то в сравнении с рынком подходят оба портфеля, но выигрывает второй вариант.

Заключение

Описанные коэффициенты могут быть крайне полезны для сравнения привлекательности:

— портфелей с разной структурой;

— портфелей с одним набором ценных бумаг, но разными весами.

При этом для получения максимальной информации о соотношении доходности к риску рекомендуется использовать несколько показателей. Однако нужно понимать, что мультипликаторы — не панацея. Анализ коэффициентов отлично дополняется фундаментальной оценкой активов в портфеле, техническим анализом и другими моделями оценки.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Оценим ближайшие перспективы

Бумаги REITs. Какую «недвижимость» купить и как

3 важных тренда на рынке США в 2022 году. Какие акции покупать

TCS Group: а было ли дно

Космические инвестиции на СПБ Бирже. Инфографика

Кто выигрывает, а кто в проигрыше от роста инфляции

Heron Therapeutics отодвигает NVIDIA и Alibaba

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.