Чем занимается частный инвестор

Инвестор

Инвестор — организация или частное лицо, которое вкладывает капитал в проекты разной степени риска с целью в дальнейшем получить прибыль (инвестиции). Если вы не имеете достаточно денег для открытия, развития своего бизнеса, имеет смысл привлечь инвесторов, которые смогут помочь финансово при условии, что в результате также получат прибыль.

Российские инвесторы предпочитают проекты с минимальным уровнем риска, при этом рассчитывают на то, что сумма возвращенных средств превысит первоначальные вложения на 30-50%. Другими словами, чтобы заинтересовать инвестора вы должны показать ему, что вложения в ваш бизнес сопровождаются минимальным риском при высокой доходности.

Где найти инвестора

Поиск инвестора можно вести одновременно в нескольких направлениях — это увеличит ваши шансы на благоприятный исход.

Заем от частного инвестора

Заем от частного инвестора — оптимальный, а иногда и единственный вариант найти средства на становление или развитие бизнеса. Речь идет о займах от частных лиц, которые приумножают свой капитал, давая деньги под повышенный процент незнакомым людям.

Так как речь идет о незнакомых людях (среди которых есть и безработные, и судимые, и с плохой кредитной историей), риски инвестора очень высоки, и он их перекрывает повышенными процентами.

Большинство частных инвесторов выдвигают практически те же требования к заемщикам, что и банки: возраст от 18 до 65 лет, наличие хотя бы одного документа. Подтверждение доходов обычно не требуется.

Инвесторы для открытия бизнеса

При открытии бизнеса с нуля найти инвестора бывает сложнее, ведь вы не можете наглядно показать ему, что ваша бизнес-идея работает и приносит свои плоды.

А убедить его, чтобы он вложил деньги в вашу идею, необходимо. Справиться с этой достаточно сложной задачей вам поможет бизнес план (или как минимум технико-экономическое обоснование). Если плана у вас пока нет и вы не готовы составить его самостоятельно, обратитесь за помощью к специалистам.

Если речь идет о мелком бизнесе, то инвесторов вполне можно поискать среди друзей, родственников, знакомых. Для реализации более крупных проектов можно привлекать инвесторов из специализированных сообществ: здесь вы найдете профессионалов, которые смогут не просто вложиться в ваш проект, но дадут несколько советов и рекомендаций по поводу вашего бизнеса (на что обратить внимание, как увеличить прибыль, привлечь клиентов и так далее). А на этапе рождения бизнеса такие советы могут быть важнее финансов.

Иностранные инвесторы

Иностранный инвестор представляет собой лицо, ведущее инвестиционную деятельность в стране, гражданином которой он не является. Речь может идти о:

Иностранные инвесторы привлекают не только возможностью получить финансовые средства на развитие бизнеса, но также они могут дать эксклюзивный опыт, познакомить с новыми технологиями, маркетинговыми стратегиями, производственными и техническими ноу-хау.

Права инвесторов

Инвесторы не просто предоставляют в распоряжение заемщиков финансовые средства на развитие бизнеса, но и имеют определенные права:

Прибыль инвестора

Прибыль инвестора — важнейший показатель при принятии им решения о необходимости/возможности инвестировать свои средства в тот или иной проект. Одни инвесторы согласны получать небольшую прибыль от своих вложений при условии минимальных рисков, тогда как другие готовы мириться с высокими рисками, но и прибыль в случае удачи проекта ждут колоссальную.

Какой вариант подходит для предпринимателя, нуждающегося в инвестициях? Все зависит от направленности вашего бизнеса. Если это проект, связанный с валютным или биржевым рынком, риски будут велики, а вот проекты, подразумевающие работу с недвижимостью, окупаются обычно не скоро, зато практически не прогорают.

Средства инвесторов

Деньги должны работать. Так или примерно так думает сегодня большинство успешных предпринимателей и инвесторов. Вкладывать свои средства инвесторы могут в самые разные проекты, но если вы хотите, чтобы результат вложений вас удовлетворил, необходимо заранее определиться с тем, что именно вы ждете в результате своих действий.

Хотите сохранить средства, уберечь их от инфляции или получить прибыль, соглашаясь с возможными рисками? Готовы вложить деньги и забыть на месяц/год, получив по истечении определенного срока прибыль, или хотите активно участвовать в проекте? Не важно, с какой стороны инвестиционной «баррикады» вы находитесь, не спешите привлекать/вкладывать средства, пока не убедитесь в том, что проект сможет обеспечить вам результат, соотносящийся с вашими желаниями, ожиданиями.

Частное инвестирование в России: как оно развивалось и что нас ждет в будущем

Технический директор iD EAST

Российская культура инвестирования растет из тучных нулевых — тогда у людей начали появляться лишние деньги, и нужно было их выгодно вложить. Еще была свежа память о эпизодах, когда все накопления, положенные на сберкнижку, в момент превращались в ничто. Денис Хоружий, технический директор iD EAST, восстанавливает хронологию и рассказывает о digital-трендах в инвестировании.

В нулевые хотелось чего-то более управляемого и осязаемого. Люди стремились купить недвижимость (если в Москве, так вообще шик) и сдавать ее — вот такие нехитрые дивиденды. Также популярен был, как ни странно, банковский депозит, чаще в рублях, и инвестиции в свой бизнес. И то, и другое было в глазах большинства людей не так рискованно, как иметь дело с брокерами и этими непонятными скачущими графиками, как в голливудском кино.

Конечно, речь сейчас идет о массовом рынке, обывателях. В это же время начинают появляться и те, кто в будущем станет заниматься инвестициями профессионально. Чаще — это выходцы из банковского сектора. Банки ограничивали сотрудникам возможность заниматься коммерческой деятельностью, поэтому последние искали выход на бирже.

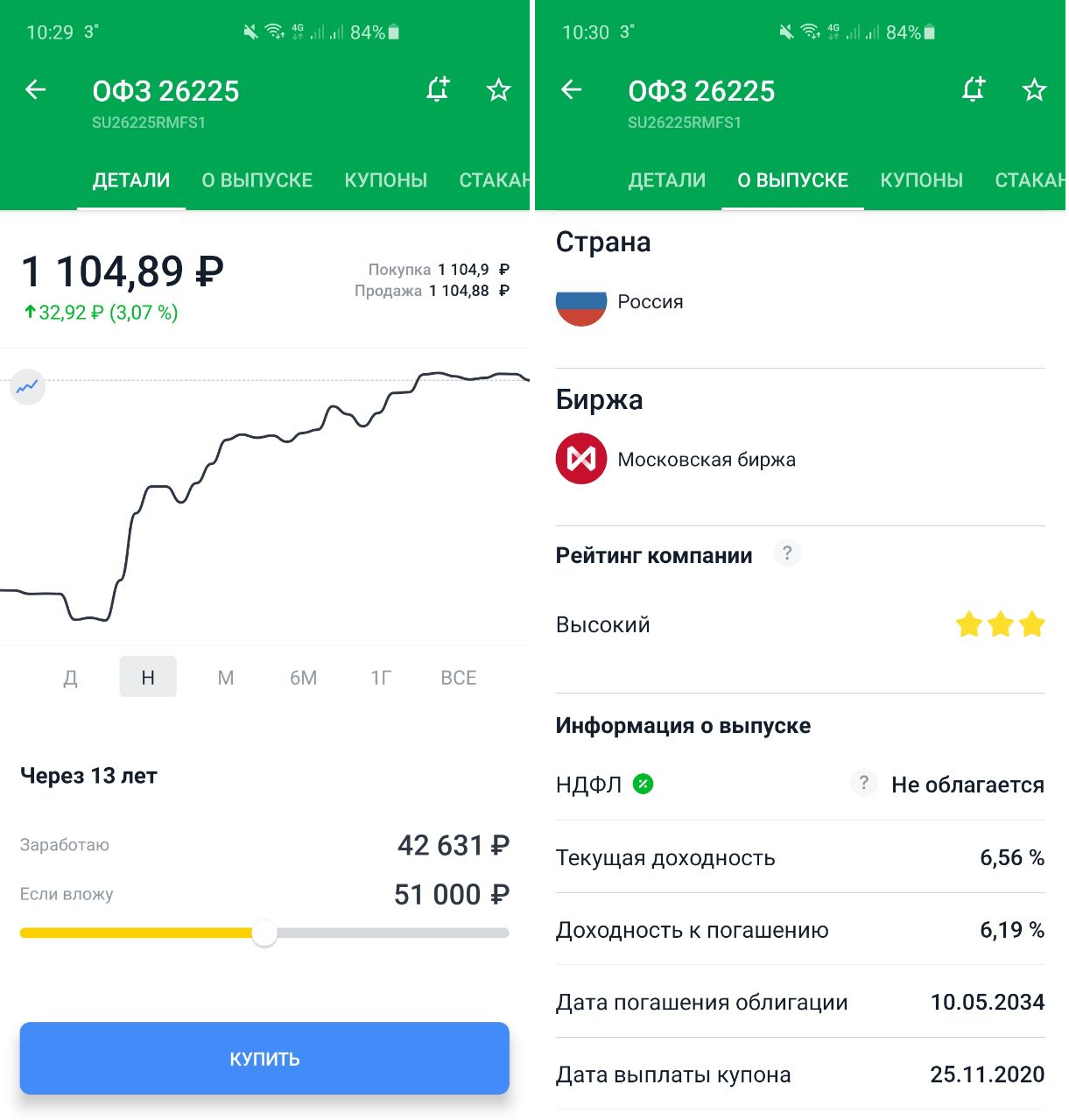

В чем вообще концепция фондовых рынков? Для того, кто покупает — это возможность отдать X денег и потом получить X+n, либо получать X+m с определенной периодичностью. Причем это можно делать как медленно, но надежно (вклады в банке или облигации федерального займа), так и быстро, но с большими рисками (например, перепродажа акций частных компаний). Для того, кто размещает акции, это возможность быстро привлекать деньги в экономику. Неважно — экономику предприятия или государства. Соответственно, чем выше развита культура инвестирования в стране, тем лучше ее экономике.

Таким образом, у фондового рынка как института есть идеальное состояние — когда в инвестировании занято как можно больше людей, и не только профессионалов, но и обывателей. Сбережения не лежат в чулках и под матрасами, а направляются в экономику.

Если сравнивать российский фондовый рынок с таковым в США, европейских или развитых азиатских странах, то у нас пока все в зачатке.

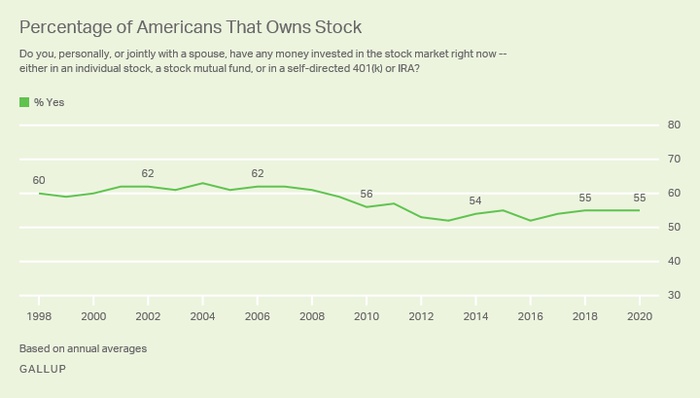

Например, в России инвестициями в фондовый рынок в 2020 году занимается 5,5% населения, то есть восемь млн человек. Звучит, вроде, неплохо, но, например, в Японии акции есть у 39% населения, а в США — у 55%. То есть общее население РФ меньше, чем количество американцев, которые занимаются инвестициями. Просто занимательное сравнение:

Как менялось количество владельцев акций в США с 1998 по 2020

Почему дела в РФ обстоят именно так? Дело и в уровне благосостояния, которое, вы сами знаете как, поменялось с 2014 года, и в уровне доверия самому институту фондового рынка и теме инвестирования.

У нас есть страх, что нас опять обманут, потому что мы помним махинации с приватизацией в девяностых, а потом эти толпы брокеров в начале нулевых. Открывались целые компании, которые втягивали людей в игру на форексе, но фактически работали в формате сетевого маркетинга. С тех пор у россиян стойкая аллергия на все эти разговоры про «начать можно даже с тысячи рублей».

Поэтому сейчас у финансовых организаций, которые хотят развивать направление инвестирования, по сути, три больших задачи:

Как в нас пытаются развить культуру инвестиций сейчас

Если вы немного касались темы инвестиций лет 10 назад, то видели примерно такие интерфейсы:

Это WebQUIK — терминал для трейдинга

Да, для профессионалов это был нормальный софт, но он никогда не решил бы задачу сделать инвестирование занятием для всех. Для обывателя интерфейс был слишком сложным, а сейчас его воспринимать даже труднее, чем тогда, потому что у любого человека в кармане есть удобные мобильные приложения с продуманным юзабилити и привычные сайты, где тоже все хорошо с UX/UI. Далеко не каждый будет готов разбираться в таком табличном интерфейсе и жить на форумах.

Терминалы вроде MetaTrader и QUIK начали свой путь как устанавливаемые программы для Windows. Когда интернет распространился повсеместно, их решили перенести в веб-приложения, но без адаптации UX/UI.

Терминал QUIK и его веб-версию почти все банки (Сбер, ПСБ, БКС, ВТБ) до сих пор предлагают как инструмент для профессионального инвестирования, а вот для массового рынка им пришлось разработать новые приложения.

Также с 2015 года развивалась тема ИИС (индивидуальных инвестиционных счетов) — можно было сделать вклад и в следующем году получить возврат: например, с 400 тыс. вернуть 52 тыс. рублей. Или же можно было получить льготу по налогам — все доходы, которые приходили от инвестиций, не облагались подоходным налогом вообще. С 2017 сумма возможного вклада увеличилась до 1 млн.

Эти изменения на рынке создавали почву для того, чтобы как можно больше людей пошли в трейдинг и инвестиции. Но нужно было плотнее поработать с населением, поэтому началась активная агитация.

Первое направление — это работа с финансовой грамотностью. Свои образовательные порталы запустили «Банк России», Сбер, «Тинькофф», «Московская биржа» и не только. Их задачи были шире: работать с финансовой грамотностью, учить распознавать мошенников и заниматься накоплениями не по методу «в чулок и под матрас».

Второе направление, в котором продолжают действовать инвестиционные платформы, — привлечение новых пользователей. Как через мягкие форматы вроде тех же курсов по инвестициям, так и путем прямых продаж через холодные звонки.

И все это тоже подготовка для главного изменения — банки перезапустили инструменты для работы с инвестициями.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой. Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций. При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Тренды развития брокеров

Сейчас можно увидеть несколько направлений, в которых развиваются инструменты для частного инвестирования, запущенные банками.

Кроме того, раз мы говорим о привлечении массового пользователя и работе над репутацией, нужно еще надежнее застраховать его от неудач. Например, ввести интеллектуальные алгоритмы отслеживания сделок и исключить те случаи, когда пользователь импульсивно скупает акции Apple на все деньги или совершает еще какие-то нетипичные для себя движения. Он может просто войти в азарт, как в казино, а итог мы все знаем — негативный опыт инвестирования и удаленное приложение. ИИ уже помогает Сберу персонализировать приложения, оценивать кредитные риски — почему бы не заставить его работать и на безопасность.

Вместо заключения

Сегодня практически каждый банк уже запустил или планирует запустить инвестиционную платформу. Они есть у Сбера, ВТБ, «Тинькофф-Банка», «Открытия», БКС и других игроков. Мотивация банков понятна — расширение спектра услуг и привлечение дополнительных активов. Сейчас, пока в экономике застой и доходы населения опять упали, нужно делать ставку на более простые продукты, не требующие больших вложений — что и происходит.

Вместе с тем важно не отпугнуть новых пользователей этой простотой. Например, в приложениях наподобие Yammi пользователь выбирает из ограниченного количества фондов — пользователям, которым понравится инвестировать, со временем захочется большей гибкости. Этим сервисам также стоит работать с финансовой грамотностью населения и открыто объяснять все риски.

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Инвестиции

Вложение денег с целью получения прибыли в будущем или привлечение денег для развития бизнеса

Инвестиции — это вложение денег с целью получения прибыли в будущем. Их главная задача — приумножить капитал.

Для бизнеса инвестиции — это способ закрыть финансовые потребности. Инвесторы могут помогать не только деньгами, но и знаниями, связями и опытом. Они даже могут направить на производство собственных специалистов.

Рассказываем, как инвесторы находят проекты для финансирования, как инвестировать самостоятельно и куда еще можно вкладывать деньги.

Зачем нужны инвестиции

Инвестиции приносят выгоду обеим сторонам сделки: бизнесу — финансовую поддержку, а инвестору — прибыль.

Бизнесу. Цель привлечения инвесторов зависит от стадии развития бизнеса. Например, стартапам нужны деньги, чтобы разработать новый продукт, найти потенциальных клиентов и запустить производство. Зрелому бизнесу поддержка партнера позволит расширить границы влияния и выйти на новый рынок.

Найти инвестора можно разными способами: изучить рейтинги частных инвесторов в интернете и связаться с ними лично, участвовать в программах по развитию стартапов и заодно приобрести связи среди инвесторов. Эти варианты подойдут стартапам, а для финансирования на поздних стадиях проекта обращаются, например, в инвестиционные фонды.

Иногда инвесторы сами находят проекты. Как правило, их интересуют заметные компании со стабильным доходом, наработанной базой клиентов и перспективными идеями. О них инвестор может узнать из СМИ или в результате анализа рынка.

Инвестору. Деньги можно хранить дома или на счете в банке, но инфляция будет снижать их покупательскую способность: с каждым годом купить на них можно меньше, чем сегодня. Чтобы избежать этого, можно вложить их и получать дополнительную прибыль.

У инвесторов могут быть разные цели:

От цели инвестирования зависит выбор инструмента для инвестиций, стратегии и стиля инвестирования.

Во что можно инвестировать

Любое распределение денег с целью их приумножить можно считать инвестицией. Деньги можно внести на счет в банке, чтобы получать небольшой процент, — это самый безопасный способ инвестировать, но доход от него ниже, чем от других. Вклад работает так: когда клиент вносит на счет деньги, одну их часть банк отдает на хранение в Центробанк, а другую использует для получения прибыли. Например, выдает кредит другому клиенту. Частью этой прибыли он делится с вкладчиком.

Еще можно вложить деньги в недвижимость — например, купить квартиру и сдавать ее в аренду — это тоже считается инвестицией. Но чаще всего, когда говорят про инвестиции, имеют в виду вложение в финансовые активы — это акции, облигации, паи инвестиционных фондов, валюта и драгоценные металлы. О таких инвестициях мы расскажем подробнее.

Акции. Это долевые ценные бумаги, которые позволяют владеть частью бизнеса, а иногда и управлять им. Если компания закроется, владелец акций получит часть имущества организации, то есть выплаты, пропорциональные доле его участия в компании. Размер выплат также зависит от типа акций и условий, прописанных в уставе организации.

Прибыль от акций можно получать двумя способами: покупать и продавать их или получать дивиденды — часть прибыли компании за определенный период.

У акции нет срока действия. Ее можно продать в любой момент, если понадобятся деньги или если покажется, что она достаточно выросла в цене и может случиться обвал.

Облигации. Это долговые ценные бумаги. При покупке облигации инвестор дает часть своих денег в долг компании на время. Пока компания пользуется деньгами, инвестор получает купоны — так называют процентные выплаты держателям облигаций.

У облигаций есть срок. Когда он закончится, инвестор получит назад всю вложенную сумму.

Паевой инвестиционный фонд (ПИФ). ПИФ можно сравнить с коллективной копилкой или сейфом, куда частные инвесторы складывают свои деньги. Взамен они получают пай — именную ценную бумагу, в которой указан размер их доли в общем фонде.

Сам по себе пай не приносит прибыли — ни процентов, ни купонов, ни дивидендов. Заработать можно, если выросла стоимость активов фонда. Тогда погасить или продать пай можно по более высокой цене. При погашении из фонда возвращается сумма, которая равна стоимости пая. При продаже пай переходит другому инвестору на бирже.

За владение паем есть комиссии, они обычно указаны в описании фонда.

Если владеть паем хотя бы три года, налог платить не нужно.

Валюта. Можно покупать любую валюту, держать на вкладе и получать проценты. Если курс станет выше, чем при покупке, валюту можно продать и заработать на разнице.

Курс трудно предсказать: он может стремительно вырасти и принести много денег, а может резко упасть — тогда прибыли не будет.

Драгоценные металлы. Можно купить слитки, монеты или вложить деньги в обезличенный металлический счет — он нужен для хранения «виртуальных» металлов. С помощью этого счета можно купить или продать металл, не получая его на руки. Стоимость золота, серебра и платины разная, поэтому и динамика изменения цены у них тоже разная. Банки сами устанавливают цену покупки и продажи металла, исходя из цены Центробанка.

Центробанк опирается на цену металла на Лондонской бирже: там выставляют цену в долларах за унцию. Но банки и ювелиры используют измерение в тройских унциях: 1 унция = 31,1 г. Поэтому Центробанк делит цену на бирже на 31,1 и переводит сумму в рубли — получается цена за 1 г металла. Пользуясь этим, можно заработать дополнительные деньги на продаже металла: при падении рубля драгоценный металл в рублях дорожает.

Кто может стать инвестором

Инвестировать может любой человек, но торговать на бирже самостоятельно не получится. Для этого нужен посредник, у которого есть лицензия Банка России на биржевую торговлю. Им может быть брокер, доверительный управляющий или управляющая компания, если деньги будут вкладываться в паевые инвестиционные фонды.

Проверить лицензию посредника можно на сайте Центрального Банка.

Если обратиться к управляющему или управляющей компании, все решения о покупке и продаже активов будут выполнять доверительные лица — самому ничего делать не придется.

Брокер также будет выполнять поручения клиента на рынке — покупать и продавать, но изучать биржевые сводки, графики и статистику придется самостоятельно. Если этого не делать, можно вложить деньги в низколиквидные инвестиции и все потерять.

Чтобы начать работать с брокером, нужно:

Юридическое лицо тоже может стать инвестором. Например, инвестициями занимаются банки и инвесткомпании. Они используют деньги вкладчиков и торгуют на рынке ценных бумаг, зарабатывая на марже — разнице между суммой покупки и продажи акций, облигаций или векселей.

Какие инвестиции бывают

Инвестиции отличаются по форме собственности, ликвидности и сроку, на который вкладывают деньги.

По форме собственности. Форма собственности определяет, кто вкладывает деньги. Инвестиции бывают:

Иногда инвестиции могут быть смешанными: например, часть принадлежит государству, часть — частному лицу, а часть — иностранной компании

По ликвидности. Ликвидность указывает, как быстро актив может быть продан по рыночной цене. Инвестиции бывают трех видов:

По сроку вложений. Есть три вида инвестиций в зависимости от периода, на который вносят деньги:

Краткосрочные инвестиции позволяют быстро получить небольшую прибыль, долгосрочные — нескоро, но в большем размере.

Перед инвестированием оценивают, подходит ли актив по финансовым возможностям и сроку получения прибыли. Например, если цель — накопить и инвестор не спешит получить деньги за короткий срок, он вкладывает деньги в активы с фиксированным и невысоким доходом.

Как собрать инвестиционный портфель

Часто в портфель включают разные активы, чтобы снизить риски: например, если акции упадут в цене, рост валюты компенсирует потерю. Расширение портфеля разными активами называется диверсификацией. Диверсификация бывает двух видов: по секторам экономики и классам активов.

Диверсификация по классам активов. Драгоценные металлы, акции, облигации — все это разные классы активов. Чтобы найти баланс между доходами от активов и расходами на них, можно складывать в портфель разные классы. Например, при покупке акций всегда больше рисков, поэтому можно добавить к ним облигации — они стабильнее.

Если только начинаете инвестировать, советуем обратиться к финансовым консультантам. Они помогут подобрать активы для портфеля и дадут советы, как ими управлять.

Если хотите все делать своими руками, можно воспользоваться сервисами для инвестиций, чтобы оценить, какие активы нравятся: посмотреть описания компаний и фондов, графики роста доходности.

Как снизить риски

При инвестировании есть риск потерять капитал. Чем выше доходность у инструмента, тем выше риски. Поэтому при высоких процентах избежать рисков не получится.

Риски могут быть разными. Например, некоторые возникают, когда невозможно продать актив низкого спроса или высокой разницы между курсом покупки и продажи. Другие относятся к возможному банкротству компании, которая выпускает ценные бумаги. А еще есть внешние риски — это инфляция, риски падения валюты или процентных ставок. Есть несколько способов снизить риски.

Следовать стратегии. При длительных инвестициях ситуация на рынке может меняться. Важно не поддаваться панике, а следовать стратегии и помнить, что в долгосрочной перспективе фондовые рынки растут.

Учитывать риски, которые известны заранее. Некоторые активы имеют заранее определенный уровень риска. Можно сравнить разные инструменты по риску и выбрать те, что имеют наиболее выгодное соотношение риска и доходности.

Не инвестировать в то, что непонятно. Если не знаете, как устроен финансовый инструмент, лучше не вкладывать в него деньги.

Проверять портфель. Со временем некоторые активы в портфеле могут стать более рискованными. Чтобы риски не росли, советуем время от времени выполнять ребалансировку портфеля и приводить процентное содержание активов к первоначальным значениям.

Если вы торгуете через брокера, он должен отчитываться о состоянии вашего портфеля согласно условиям договора или по вашему письменному запросу в течение 10 дней со дня получения запроса. Если у брокера есть личный кабинет, вы можете проверять состояние портфеля там.

Какой налог платят инвесторы

Доход от инвестиций может быть в виде прибыли от продажи или покупки акций или в виде дивидендов, купонов, а также прибыли от продажи валюты.

Доходы от инвестиций облагаются НДФЛ. Если инвестор — резидент России, то он должен заплатить 13% от дохода, если он не превышает 5 млн рублей в год.

Доход от продажи ценных бумаг и валюты на бирже облагается налогом, только если их продали дороже, чем купили.

Когда не надо платить налоги

Если продажа или покупка ценных бумаг или валюты приводят к убыткам, то налог не начисляется. Налог не зачислится и на тот доход, который еще не поступил на инвестиционный счет.

Физлицам в некоторых случаях можно не платить НДФЛ, если доход получен от купли или продажи зарубежных акций и налог был уплачен другой стране. Чтобы узнать, нужно ли платить НДФЛ, надо проверить, есть ли у России с этой страной соглашение об избежании двойного налогообложения. Если есть, можно зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России.

Что важно запомнить

Сейчас читают

Протокол

Документ, в котором фиксируют, какие вопросы обсуждали и какие решения приняли на собраниях, конференциях и совещаниях.

Нормативный правовой акт

Это официальный документ госорганов или должностных лиц с правилами поведения

Патент

Документ, который позволяет защитить изобретение от плагиата

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

_CWwwsT2.png.700x374_q95.jpg)