Фонд vtus что это

ETF − развод: риски инвестиций в биржевые фонды на Мосбирже

Стоит ли инвестировать в биржевые фонды (ETF) на Московской бирже? Рассмотрим риски вложения денег в эти инструменты и возможные варианты событий при реализации негативных сценариев: ликвидация фонда, банкротство ETF провайдера и т.д.

Многие изначально, как только пришли на рынок приступают к выбору конкретного актива, акций зачастую. Например, готовы купить акции компании Самсунг, Apple. Из-за отсутствия более точных знаний можно потерять средства. Во второй половине 20 века в США начали набирать обороты популярности индексные инвестиции. Когда инвестор покупает не одну акцию, а инвестирует в несколько, в индексы, которые позволяют охватить широкое количество компаний, тем самым диверсифицировать свои риски.

Только летом 2019 года произошла небольшая революция, было объявлено, что на фондах, которые отслеживают широкие индексы США, находилось 4, 27 триллионов долларов, это превысило число средств пребывающих в активно управляемых фондах.

Индексные фонды и ETF, это не одно и тоже, если речь идет о простых инвесторах с ограниченным капиталом, ETF выступает инструментом, который позволяет инвестировать в индекс, а не гнаться за конкретными бумагами.

ETF фонды − это торгуемый не бирже фонд, и он формируется компанией − ETF-провайдером, который может руководить сразу несколькими ETF-фондами.

ETF-фонды набирают обороты популярности на отечественном рынке, на западных рынках доступны десятки тысяч. Крупным считается Файнекс, у многих инвесторов возникает вопрос, ведь фирма зарегистрирована в Гренландии. Что будет с вашими активами, может ли компания бросить клиентов? Как раз про эти вопросы и не только поговорим далее.

Кто владеет активами ETF?

Вы как инвестор покупаете акции фонда на бирже, этот фонд владеет ценными бумагами, акциями, облигациями чаще всего. При этом важно чтобы ЦБ не принадлежат компании-провайдеру и они пребывают в отдельном депозитарии.

Когда осуществляется покупка акций ETF, вы не владеете данными активами. Во владении пребывает только актив фонда. Но, если говорить о прибыли, акции ETF на бирже приблизительно равняется результату, если бы покупали акции в составе фонда в идентичной пропорции, но другое дело что конечно покупка ETF дешевле. При покупке акций расход был бы другим, но нужно понимать, что финансовый результат уменьшается, поскольку ETF-провайдер взимает комиссию за свою работу.

Комиссионные издержки на отечественном рынке до 1,5%, и если сравнивать с комиссиями за доверительное управление, ПИФов и структурные продукты − это существенно дешевый инструмент.

Если для вас все же ETF на Московской бирже и в целом данный инструмент является не эффективным, рекомендуем изучить работу Богла «Разумный инвестор». Там представлены пример, истории, как работает инструмент, каковы особенности его функционирования.

Относительно учета активов, ETF-провайдер и депозитарий, занимающиеся данным процентом не знают персональные данные клиентов. Провайдер знает, сколько акций пребывает в обращении, но несколько акций на руках пользователя.

ETF покупается через брокерскую компанию, у которой также есть депозитарий для учета. Брокер знает, что на счете имеется определенное количество акций.

Банкротство ETF-провайдера

Нужно понимать что ETF-провайдер и ETF-фонды − это не одна сущность. Можно провести аналогию с управляющей компанией жилого дома, которая занимается обслуживание дома, но не владеет квартирами. Сам по себе ETF-фонд не может обанкротиться, поскольку у него активы, а не долги. Что может произойти? Если на рынке грянет кризис, и индексы начнут падать, и активы начнут дешеветь, соответственно стоимость фонда снизится, и вложения клиентов постепенно будут обесцениваться. Представить, что цена скатиться до 0 сложно, поскольку это диверсифицированный пакет из разных активов.

Банкротство провайдера не затронет финансовые интересы инвесторов, поскольку активы провайдера отделены от активов фонда. Учет ведется в депозитарии, фонд может, передан другому депозитарию или может быть погашен, все зависит от ситуации. Бывают ситуации, когда ETF-провайдер закрывает фонд из-за отсутствия активов, нерентабельности.

Когда провайдер решает закрыть фонд он должен сообщить владельцам акций об этом, чтобы клиенты успели продать акции ETF-маркетмейкеру. Или как вариант инвесторы могут ничего не делать, и просто подождать погашения акций ETF, они распродаются и инвестор получает на счет деньги.

Досрочная ликвидация ETF сопряжена минусами. Изначально в российском законодательстве, когда вы смогли купить ETF на длительный срок, планировали держать 20 лет, предусмотрена налоговая льгота, держите больше 3 лет НДФЛ с дохода не платите. Если ETF фонды закрываются принудительно, поступят на баланс деньги, доход, предстоит заплатить НДФЛ. Второй момент, если фонд закрывается на падающем рынке, соответственно его закрывают из-за низкой стоимости активов принудительно.

Дивиденды по ETF

ETF дивиденды − это не менее популярный вопрос. Существуют фонды, которые платят проценты, но на отечественном рынке таких ситуаций нет. ETF получает на свой счет дивиденды от компании, которыми он владеет за вычетом налогов и комиссий за управление, он реинвестирует деньги обратно, покупаются активы. Повышается цена фонда, если позволяет ситуация на рынке, растет стоимость акций ETF которые лежат на счете брокера клиента.

В этом есть плюс, поскольку если вы владеете акциями отдельных компаний, возникает соблазн на дивиденды погулять, отметить прибыль. Здесь такой соблазн отсутствует, формула сложного процента активируется автоматически без вашего участия.

Вложиться в рынок США, не отбирая акции: какие ETF-фонды лучше купить

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

При помощи таких бумаг можно «купить» широкий рынок акций или отдельные сектора. На рынке США торгуется около 2 тыс. фондов. Основные провайдеры фондов — компания BlackRock (iShares), Vanguard Group, State Street (SPDR ETF). В России крупным провайдером является FinEx.

Самые популярные фонды для инвестиций в рынок США

Самым диверсифицированным фондом является Vanguard Total Stock Market ETF (VTI), в составе которого насчитывается около 3900 бумаг. С начала 2021 года доходность фонда составила почти 14,08%, за последние три года — 48,8%.

К основным фондам для вложения на американский рынок можно отнести три крупнейших фонда на индекс S&P 500 — SPDR S&P 500 ETF Trust (SPY), iShares Core S&P 500 ETF (IVV), Vanguard S&P 500 ETF (VOO). В каждый из этих ETF входит 505 бумаг биржевого индекса и каждый из данных фондов выплачивает дивиденды. За год бумаги прибавили более 21%, за три года — 125% в рублях.

Неквалифицированным инвесторам на российском рынке стоит рассмотреть крупнейший фонд на американский рынок от FinEx — FXUS, торгуемый на Мосбирже. Для покупки доступны фонды в рублях или в долларах. Приобретение бумаг фонда позволяет «купить» 554 акции крупнейших по капитализации американских компаний, то есть 85% фондового рынка США. Более 50% бенчмарка фонда, которым является индекс Solactive GBS United States Large & Mid Cap Index, приходится на сектора информационных технологий, здравоохранения и товаров первой необходимости. За последний год бумаги прибавили более 20%, за три года — 71% в рублях.

Основные преимущества крупнейших фондов

Главным преимуществом фонда Vanguard Total Stock Market является наиболее широкая ставка на рынок акций и диверсификация, за счет наибольшего количества акций в его составе. На 10 крупнейших бумаг фонда, среди которых Apple, Microsoft, Amazon и Tesla, приходится 24,3% всего портфеля. Например, на десять крупнейших бумаг SPDR S&P 500 ETF Trust приходится почти 30% активов фонда.

Основным преимуществом фондов FinEx можно назвать минимальный порог входа и доступность для инвесторов, не обладающих статусом квалифицированных. Одна бумага FXUS сейчас стоит около ₽6 тыс., однако недавно было объявлено о предстоящем сплите фондов FXUS, FXRL и FXRB в размере 1:100, что означает 100-кратное увеличение бумаг в портфеле инвестора и эквивалентное снижение рыночное цены. При этом ликвидность фондов FinЕx ниже американских фондов, а значит, спреды на покупку/продажу выше, чем в США. Комиссия фонда FXUS «зашита» внутри бумаг и составляет 0,9% годовых, что во много раз выше комиссии американских фондов, которая составляет менее 0,1%.

Как составить портфель из фондов

В качестве вложений в американский рынок акций на площадках США лучше сконцентрироваться на фонде SPDR S&P 500 ETF Trust. По коэффициенту расходов фонда SPY выигрывает у фонда Vanguard Total Stock Market — 0,03% против 0,09% годовых. Если представить наиболее оптимальные варианты вложений для пассивных инвесторов, то лидирующие фонды на американский рынок акций можно сочетать с ETF на мировой рынок акций, золотом, а также с дивидендными и облигационными ETF.

Варианты комбинаций приобретения фондов в равных долях:

Такие портфели лучше формировать на долгосрок (от одного года), в зависимости от целей и ограничений. Желающим инвестировать в более рисковые бумаги стоит обратить внимание технологичные фонды — FXIT и FXIM от FinEx или Invesco QQQ Trust на рынке США.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Все ETF в одной статье. Доходности, риски, описание.

В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

FXUS — аналогичный с российским ETF, в составе которого находится более 600 бумаг США. Торгуется, как в рублях, так и в долларах. Основная идея — рост американского рынка.

— Годовая доходность в рублях составляет 31,4%, в долларах 14,1%

FXCN — ETF, включающий 149 крупнейших компаний Китая. Основная идея — продолжение роста китайской экономики, и как итог капитализации его компаний. Присутствуют риски, связанные с торговой войной Китая и США.

— Годовая доходность в рублях составляет 45,6%, в долларах 26,5%

FXKZ — фонд следящий за динамикой индекса акций Казахстанской фондовой биржи. Один из самых рискованных фондов, но в то же время с высоким потенциалом роста. Риски, аналогичные с российским FXRL. Основная идея — рост индекса акций Казахстана.

— Годовая доходность в рублях составляет 24,4%, в долларах 7,9%

FXDE — фонд из 59 акций немецких компаний. Основная идея заключается в росте капитализации этих компаний. Риски характерны для ETF, состоящих из акций определенной страны.

— Годовая доходность в рублях составляет 27,7%, в долларах 10,9%

FXWO — фонд, в портфеле которого находятся крупнейшие акции США, Японии, Германии, России, Великобритании, Китая, Австралии. Более устойчивый к страновым рискам ETF. Включает более 500 компаний из 7 стран. Доходность и риски снижены за счет диверсификации. Это долларовый фонд с валютным хеджированием и выступает, как защита от девальвации рубля.

— Годовая доходность в рублях составляет 30,8%, в долларах 13,7%

FXRW — аналогичный с FXWO фонд на глобальный рынок акций, но только с рублевым хэджем. Валютное хеджирование фиксирует долларовую доходность в рублевую за счет форвардной премии — защита от риска валютных колебаний.

— Годовая доходность в рублях составляет 15,7%, в долларах 1%

ETF по секторам:

FXIT — узконаправленный фонд, который включает крупнейшие высокотехнологические компании Америки. Через этот ETF можно не тратить время на подбор акций из IT сектора. В него входят 89 эмитентов. Присутствует защита от девальвации рубля.

— Годовая доходность в рублях составляет 63,5%, в долларах 42,0%

FXGD — золотой ETF. Номинированный в долларах фонд, который инвестирует в золото и точно отслеживает его динамику. Защищает депозит от инфляции и девальвации рубля. Однако имеет риск просадки самого золота.

— Годовая доходность в рублях составляет 44,8%, в долларах 25,7%

ETF из еврооблигаций:

FXRU — в отличии от ETF, основанных на курсе акций, фонды на еврооблигации имеют меньшую волатильность, а значит и риски. FXRU — имеет в своем распоряжении российские еврооблигации, номинированные в долларах. Инвестиции защищены от девальвации рубля. Однако и падение доллара к рублю оказывает на него давление. FXRU — классический низко рисковый валютный хэдж.

— Годовая доходность в рублях составляет 20,2%, в долларах 4,4%

FXRB — обратный FXRU фонд. В его корзине 27 еврооблигаций крупнейших компаний России. Низкая волатильность снижает риски. Однако, фонд имеет рублевое хеджирование, то есть в FXRB зафиксирована именно рублевая стоимость активов. Активы защищены от роста рубля к доллару.

FXMM — самый консервативный инструмент. За счет рублевого хеджирования не защитит от девальвации рубля. Состоит из краткосрочных гособлигаций США (Treasury Bills) и не имеет посадок. Подходит для размещения свободных денежных средств и закрытия позиций без убытков. Однако имеет низкую доходность, которая нивелируется брокерскими комиссиями и налогами. В данный момент не пригоден для среднесрочных инвестиций.

FXTB — долларовый ETF, который сильно коррелирует со своим бенчмарком. Отсюда и защита от девальвации рубля. Сравнить инвестиции в FXTB можно с покупкой доллара и хранением его в банке до востребования под маленький процент.

— Годовая доходность в рублях составляет 16,1%, в долларах 0,9%

С основными характеристиками мы разобрались. Но остается открытый вопрос — куда инвестировать свободный кэш в рублях? Для себя я выбрал два ETF. Во-первых, это FXRU, который защитит средства от валютных рисков и состоит из еврооблигаций. Вторым ETF становится FXRW, который более рискованный, так как состоит из акций, но и имеет обратный хэдж за счет снижения рисков валютных колебаний. Таким образом я нивелирую валютные риски для моих рублевых активов и снижаю риск колебания котировок. Доходность в этом случае также ограничивается, но для размещения временно-свободных денежных средств отлично подойдет.

*Не является индивидуальной инвестиционной рекомендацией.

Сравнение фондов на акции компаний США

Всем привет! Решил собрать данные и проанализировать доступные простым инвесторам фонды на акции компаний США (точнее даже не США а всей Северной Америки).

Как вы знаете, я предпочитаю инвестировать не покупая отдельные акции, а покупаю рынок целиком через фонды. Если по акциям РФ у нас есть достаточно много информации, чтобы вникнуть в состояние дел компании и покупка отдельных акций может быть оправданной, то с иностранными бумагами все сложней, информации меньше + если вы будете получать от них дивиденды, то придется отчитываться в налоговую (пусть это и не сильно трудно, но время отнимает), поэтому иностранные акции лично я покупаю только через фонды.

Итак — какие фонды у нас доступны для покупки

Сразу оговорюсь, что в данной статье речь пойдет только о фондах на широкий рынок США. Вообще на Мосбирже доступно много фондов на акции компаний США, но большинство из них либо отраслевые, либо следуют за каким-то отдельным индексом (индекс дивидендных аристократов, например), либо учитывают какой-то отдельный фактор или категории акций (например фонд на моментум-фактор от Открытия, фонд на SPAC компании от Тинькова и т.п.), а вот фондов на общий рынок США у нас не так много, всего 5 штук:

SBSP от Сбера, также следует за индексом SP500

AKSP от Альфа-Капитала, также следует за индексом SP500 TSPX от Тинькова, аналогично идет за индексом SP500 FXUS от Финекса, следует за индексом Solactive US Large & Mid Cap (он чуть отличается от индекса SP500, но не критично)

Какой из них выбрать?

Я уже делал похожий разбор для фондов на индекс Мосбиржи (результаты тут), краткий вывод — успех фонда (для инвестора) зависит не только от величины его комиссии, но и от качества его управления (может сильно повлиять на результаты и уничтожить значительную часть вашей прибыли).

А при сравнении фондов на акции США задача сравнения еще сильнее усложняется, так как:

При выборе фонда для максимизации нашей прибыли нам необходимо выбрать фонд с минимальными общими издержками (сюда будут входить явные и скрытые комиссии, потери на налогах, потери на качестве управления).

Сравним формальные условия фондов

VTBA — имеет официальную комиссию 0,81%, но покупает акции не напрямую, а паи ETF CSPX с комиссией 0,07%. Этот ETF дивиденды не выплачивает, а накапливает внутри себя (соответственно в ВТБ они тоже не приходят отдельно), ставка налога у этого ETF по дивидендам 15%, что при средней див.доходности SP500 в 2% дает потери на налогах еще в 0,3%. Итого формальные затраты 1,18%.

SBSP — официальная комиссия 1,0%, акции покупает сам (мой респект Сберу за честность), но ввиду того, что не имеет никаких льгот в США при получении дивов, их облагают максимальным налогом в 30%, что дает потери в 0,6%. Итого формальные затраты 1,6%.

Для удобства свел все данные в табличку:

Таблица сравнительных комиссий

Формально побеждает VTBA с небольшим перевесом над FXUS, но давайте рассмотрим еще качество управления фондами.

Качество управления фондами

Как оценить, качественно фонд управляется или нет — сравнить его с бенчмарком (индексом, за которым он следует), чем меньше фонд от него будет отставать, тем лучше, в идеале фонд должен отставать только на размер комиссий и налогов, но по факту абсолютно все фонды хоть немного, но отстают.

Сравнивать с индексом не так просто, как для рублевых фондов, так как часть фондов торгуется в рублях (необходимо учитывать изменение курса валюты + сам курс плавает, в расчетах принимаю курс ЦБ на этот день), в цене самих фондов бывают выбросы цены в обе стороны. Для упрощения расчетов использовал данные по накопленному отставанию от индекса за все время существования фонда. Это не совсем правильно, так как молодые фонды сильнее отстают от индекса, чем старые (как правило), с другой стороны, если брать какую-то произвольную дату для расчетов, случайные выбросы цены тоже повлияют на итоговый результат.

Вот, что получается:

Добавил данные в ту же таблицу

Видно, что фонды от ВТБ, Сбера и Альфы к свои комиссиям реально добавляют еще 0,5-1,0% потерь на управление (и если считать, что на долгосроке реальная, не номинальная доходность рынка акций 5%, то это 10-20% от вашей прибыли!).

У Тинькова на первый взгляд все отлично, но я глянул график внимательней — как раз сейчас происходит аномальный выброс цены (и такое у Тинькова происходит довольно часто), навскидку реальные потери Тинькова 0,4-0,5% — но это прилично получше, чем у других фондов. Ну а Финекс вообще молодцы, мало того имеют льготы на налоги, так еще и обгоняют индекс — и реальное фактическое отставание от индекса вдвое-втрое меньше, чем у остальных. Браво!

Лирическое отступление

Если сравнить график FXUS и SBSP (лучший из фондов, который существует достаточно долго), то можно увидеть следующую картину:

Синяя линяя — FXUS, желтая — SBSP

Фонд Финекса обгоняет фонд Сбера почти на 2% в год (что значительно больше разницы в реальных расходах), но в этом нет заслуги фонда — они просто следуют за чуть разными индексами. Значит ли это, что индекс Solactive US Large & Mid Cap за которым идет FXUS будет и дальше обгонять индекс SP500 — нет, далеко не факт и вот почему:

Различия в индексах: в SP500 включается фиксированное количество компаний — 505 наибольших по капитализации, и для включения они обязательно должны быть прибыльные хотя бы год. А в Solactive US Large & Mid Cap переменное количество компаний и критерий прибыльности не применяется. Доли компаний в индексах весьма схожи, но в последние годы была одна значительная аномалия — это Tesla — она обладала огромной капитализацией, но при этом не была прибыльной и соответственно ее не было в SP500. Теперь она туда попала и весьма вероятно, индексы будут двигаться более синхронно

Выводы

Лично в моих глазах FXUS вышел победителем из этого соревнования. При выборе фонда важно ориентироваться не только на размер заявляемых комиссий, но и на фактические потери на всем (налоги, скрытые комиссии, потери на управлении) — это сильно сказывается на вашей прибыли и в долгосроке может ее сократить на десятки процентов.

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

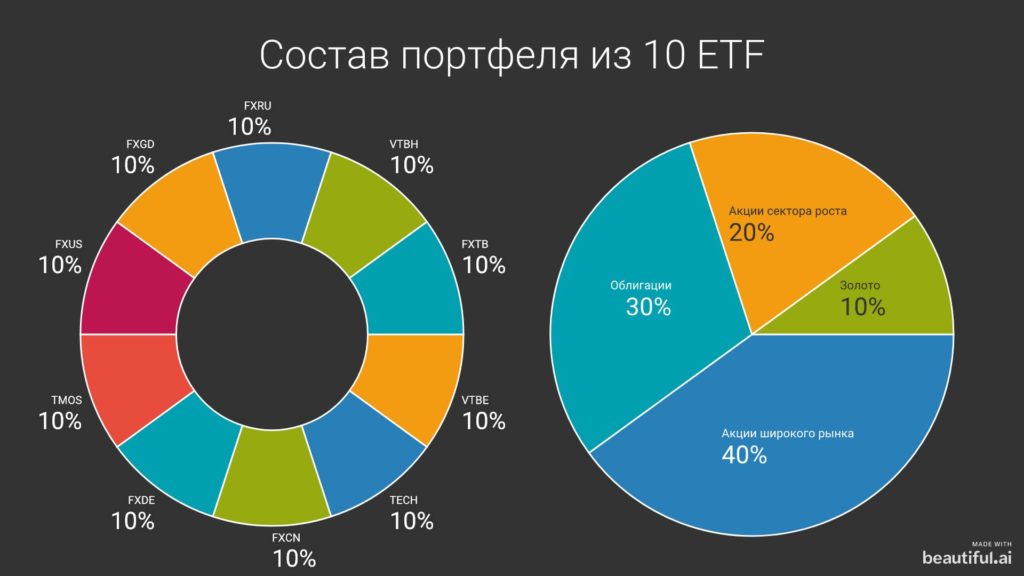

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

Если разделить портфель на доли, то выйдет следующее:

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!