Фонды в сбербанк инвестор что это

Смарт фонды от Сбера

Умные инвестиции с комфортным для вас уровнем риска

Что это такое

Смарт фонды от Сбера — это пять биржевых паевых инвестиционных фондов с разными стратегиями инвестирования: от консервативной до агрессивной.

Это инновационный инструмент инвестирования, созданный с учётом последних тенденций на рынке. С помощью смарт фондов вы можете эффективно вложить свои средства исходя из желаемого соотношения риска и потенциальной доходности, оптимально распределив риски между разными компаниями.

Каждый из смарт фондов создан на основе «умного индекса» — набора акций и облигаций, где активы подобраны с оптимальным соотношением риска и потенциальной доходности. Вы можете выбрать фонд исходя из своих собственных предпочтений и склонности к риску.

Сбер – консервативный смарт фонд (SBCS ETF)

Для сохранения сбережений с минимальным риском.

Фонд нацелен на сохранение вложений с возможным получением дохода выше депозитных ставок.

Сценарии среднегодовой доходности** На рекомендуемом сроке инвестирования 3 года

Описание фонда

Биржевой фонд нацелен на сохранение вложений с возможным получением дохода выше депозитных ставок. Средства фонда могут инвестироваться в инструменты денежного рынка, государственные и корпоративные облигации российских эмитентов, входящие в состав индекса — «Сбер Консервативный Смарт Индекс» (Sber Conservative Smart Index), с высокой степенью соответствия составу и структуре индекса.

Порог входа

В СберИнвесторе: от 10 рублей, можно купить от 1 пая (стоимость пая на момент формирования фонда).

Комиссия и расходы в процессе управления:

Вознаграждение за управление — 0,85% в год от стоимости активов (включено в стоимость пая).

Инфраструктурные и прочие расходы — не более 0,22% (включены в стоимость пая).

Иные расходы — торговая комиссия по тарифам вашего брокера.

Более подробно о вознаграждениях и расходах можно узнать в Правилах доверительного управления фондом.

Комиссия брокера за покупку пая фонда, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Поступающие в фонд купоны по ценным бумагам российских компаний не облагаются налогом.

При владении паями более 3 лет Вы освобождаетесь от уплаты НДФЛ с полученной прибыли (при ее наличии) при продаже паев (максимальная сумма прибыли, которая освобождается от НДФЛ, составляет 3 млн рублей в год.)

Сбер – осторожный смарт фонд (SBRS ETF)

Для сохранения и приумножения сбережений преимущественно с помощью низкорисковых инструментов.

Фонд нацелен на сохранение вложений с возможным получением дохода выше инфляции и депозитных ставок.

Сценарии среднегодовой доходности** На рекомендуемом сроке инвестирования 3 года

Описание фонда

Биржевой фонд нацелен на сохранение вложений с возможным получением дохода выше инфляции и депозитных ставок. Средства фонда преимущественно могут инвестироваться в инструменты денежного рынка, государственные и корпоративные облигации российских эмитентов, а также незначительную долю в составе активов фонда могут занимать акции Индекса МосБиржи полной доходности «брутто», а также акции ETF на золото и акции ETF на индекс S&P500, входящие в состав индекса — «Сбер Осторожный Смарт Индекс» (Sber Careful Smart Index), с высокой степенью соответствия составу и структуре индекса.

Инвестирование на начальном этапе производится примерно в представленной пропорции. Состав и структура активов БПИФ могут меняться с течением времени в связи с ребалансировкой

Порог входа

В СберИнвесторе: от 10 рублей, можно купить от 1 пая (стоимость пая на момент формирования фонда).

Комиссия и расходы в процессе управления:

Вознаграждение за управление — 0,95% в год от стоимости активов (включено в стоимость пая).

Инфраструктурные и прочие расходы — не более 0,22% (включены в стоимость пая), а также косвенные расходы, связанные с инвестированием средств в паи (акции) ETF, в том числе вознаграждение управляющего фондом, кастодиана, администратора фонда, которые включены в стоимость паев (акций) ETF и дополнительно не взимаются.

Иные расходы — торговая комиссия по тарифам вашего брокера.

Более подробно о вознаграждениях и расходах можно узнать в Правилах доверительного управления фондом.

Комиссия брокера за покупку пая фонда, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Поступающие в фонд дивиденды и купоны по ценным бумагам российских компаний не облагаются налогом, а дивиденды по ценным бумагам эмитентов США могут облагаться налогом по ставке 30%.

При владении паями более 3 лет Вы освобождаетесь от уплаты НДФЛ с полученной прибыли (при ее наличии) при продаже паев (максимальная сумма прибыли, которая освобождается от НДФЛ, составляет 3 млн рублей в год.)

Сбер – взвешенный смарт фонд (SBWS ETF)

Для приумножения капитала с умеренным риском вложений.

Фонд нацелен на получение дохода выше инфляции и депозитных ставок.

Сценарии среднегодовой доходности** На рекомендуемом сроке инвестирования 3 года

Описание фонда

Биржевой фонд нацелен на получение дохода выше инфляции и депозитных ставок. Средства фонда могут инвестироваться в инструменты денежного рынка, государственные и корпоративные облигации российских эмитентов, акции Индекса МосБирджи полной доходности «брутто», акции ETF на золото и акции ETF на индекс S&P500, входящие в состав индекса — «Сбер Взвешенный Смарт Индекс» (Sber Weighted Smart Index), с высокой степенью соответствия составу и структуре индекса.

Инвестирование на начальном этапе производится примерно в представленной пропорции. Состав и структура активов БПИФ могут меняться с течением времени в связи с ребалансировкой

Порог входа

В СберИнвесторе: от 10 рублей, можно купить от 1 пая (стоимость пая на момент формирования фонда).

Комиссия и расходы в процессе управления:

Вознаграждение за управление — 1,05% в год от стоимости активов (включено в стоимость пая).

Инфраструктурные и прочие расходы — не более 0,22% (включены в стоимость пая), а также косвенные расходы, связанные с инвестированием средств в паи (акции) ETF, в том числе вознаграждение управляющего фондом, кастодиана, администратора фонда, которые включены в стоимость паев (акций) ETF и дополнительно не взимаются.

Иные расходы — торговая комиссия по тарифам вашего брокера.

Более подробно о вознаграждениях и расходах можно узнать в Правилах доверительного управления фондом.

Комиссия брокера за покупку пая фонда, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Поступающие в фонд дивиденды и купоны по ценным бумагам российских компаний не облагаются налогом, а дивиденды по ценным бумагам эмитентов США могут облагаться налогом по ставке 30%.

При владении паями более 3 лет Вы освобождаетесь от уплаты НДФЛ с полученной прибыли (при ее наличии) при продаже паев (максимальная сумма прибыли, которая освобождается от НДФЛ, составляет 3 млн рублей в год.)

Сбер – прогрессивный смарт фонд (SBPS ETF)

Для приумножения капитала с помощью высокорисковых инструментов.

Фонд нацелен на получение дохода значительно выше инфляции и депозитных ставок.

Сценарии среднегодовой доходности** На рекомендуемом сроке инвестирования 3 года

Описание фонда

Биржевой фонд нацелен на получение дохода значительно выше инфляции и депозитных ставок. Средства фонда преимущественно инвестируются в акции Индекса МосБиржи полной доходности «брутто», в акции ETF на золото и ETF на индекс S&P500, а также незначительная доля в составе актива фонда — инструменты денежного рынка, государственные и корпоративные облигации российских эмитентов, входящие в состав индекса — «Сбер Прогрессивный Смарт Индекс» (Sber Progressive Smart Index), с высокой степенью соответствия составу и структуре индекса.

Инвестирование на начальном этапе производится примерно в представленной пропорции. Состав и структура активов БПИФ могут меняться с течением времени в связи с ребалансировкой

Порог входа

В СберИнвесторе: от 10 рублей, можно купить от 1 пая (стоимость пая на момент формирования фонда).

Комиссия и расходы в процессе управления:

Вознаграждение за управление — 1,15% в год от стоимости активов (включено в стоимость пая).

Инфраструктурные и прочие расходы — не более 0,22% (включены в стоимость пая), а также косвенные расходы, связанные с инвестированием средств в паи (акции) ETF, в том числе вознаграждение управляющего фондом, кастодиана, администратора фонда, которые включены в стоимость паев (акций) ETF и дополнительно не взимаются.

Иные расходы — торговая комиссия по тарифам вашего брокера.

Более подробно о вознаграждениях и расходах можно узнать в Правилах доверительного управления фондом.

Комиссия брокера за покупку пая фонда, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Поступающие в фонд дивиденды и купоны по ценным бумагам российских компаний не облагаются налогом, а дивиденды по ценным бумагам эмитентов США могут облагаться налогом по ставке 30%.

При владении паями более 3 лет Вы освобождаетесь от уплаты НДФЛ с полученной прибыли (при ее наличии) при продаже паев (максимальная сумма прибыли, которая освобождается от НДФЛ, составляет 3 млн рублей в год.)

Сбер – динамичный смарт фонд (SBDS ETF)

Для получения возможного высокого дохода с помощью высокорисковых инструментов.

Фонд нацелен на максимизацию возможного дохода.

Сценарии среднегодовой доходности** На рекомендуемом сроке инвестирования 3 года

Описание фонда

Биржевой фонд нацелен на максимизацию возможного дохода. Средства фонда могут инвестироваться в акции Индекса МосБиржи полной доходности «брутто», в акции ETF на золото и ETF на индекс S&P500, а также возможна минимальная доля инвестирования активов фонда в инструменты денежного рынка, государственные и корпоративные облигации российских эмитентов, входящие в состав индекса — «Сбер Динамичный Смарт Индекс» (Sber Dynamic Smart Index), с высокой степенью соответствия составу и структуре индекса.

Инвестирование на начальном этапе производится примерно в представленной пропорции. Состав и структура активов БПИФ могут меняться с течением времени в связи с ребалансировкой

Порог входа

В СберИнвесторе: от 10 рублей, можно купить от 1 пая (стоимость пая на момент формирования фонда).

Комиссия и расходы в процессе управления:

Вознаграждение за управление — 1,35% в год от стоимости активов (включено в стоимость пая).

Инфраструктурные и прочие расходы — не более 0,22% (включены в стоимость пая), а также косвенные расходы, связанные с инвестированием средств в паи (акции) ETF, в том числе вознаграждение управляющего фондом, кастодиана, администратора фонда, которые включены в стоимость паев (акций) ETF и дополнительно не взимаются.

Иные расходы — торговая комиссия по тарифам вашего брокера.

Более подробно о вознаграждениях и расходах можно узнать в Правилах доверительного управления фондом.

Комиссия брокера за покупку пая фонда, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Поступающие в фонд дивиденды и купоны по ценным бумагам российских компаний не облагаются налогом, а дивиденды по ценным бумагам эмитентов США могут облагаться налогом по ставке 30%.

При владении паями более 3 лет Вы освобождаетесь от уплаты НДФЛ с полученной прибыли (при ее наличии) при продаже паев (максимальная сумма прибыли, которая освобождается от НДФЛ, составляет 3 млн рублей в год.)

Подробнее о сценариях доходности**

Позитивный сценарий: ситуация на фондовом рынке развивается лучше, а стоимость ценных бумаг в составе стратегии растёт быстрее, чем ожидалось. Вероятность развития такого сценария ниже, чем вероятность нейтрального.

Нейтральный сценарий: ситуация на рынке развивается в соответствии с ожиданиями аналитиков, а ценные бумаги в составе стратегии приносят доходность на том же уровне, что и в аналогичных периодах в прошлом. Вероятность развития такого сценария выше, чем вероятность позитивного и негативного.

Негативный сценарий: ситуация на фондовом рынке развивается хуже, чем ожидания аналитиков, а стоимость ценных бумаг в составе стратегии растёт медленнее или снижается. Вероятность развития такого сценария ниже, чем ем вероятность нейтрального

Стрессовый сценарий: ситуация на фондовом рынке меняется резко и неожиданно, развиваясь значительно хуже ожиданий аналитиков. Стоимость ценных бумаг в составе стратегии стремительно падает. Вероятность развития такого сценария ниже, чем негативного.

Как инвестировать в биржевые фонды

В мобильном приложении СберБанк Онлайн

В мобильном приложении СберБанк Онлайн

Покупайте смарт фонды от Сбера в СберИнвесторе

* Указан возможный уровень снижения стоимости активов БПИФ в стрессовых рыночных условиях. В зависимости от ситуации на рынке снижения могут быть выше указанных значений.

** Сценарии среднегодовой доходности рассчитаны по историческим значениям цен активов из индекса, с которым осуществляется сравнение результатов управления БПИФ за 5 лет при условии инвестирования в фонд не менее чем на 3 года. Для расчета сценариев используются показатели доходности из всех возможных на заданном временном горизонте: для нейтрального сценария используется медианное значение, для расчета позитивного сценария — 10% лучших значений, для расчета негативного сценария — 10 % худших значений, для расчета стрессового сценария – менее 5% худших значений. Сценарии не могут рассматриваться как гарантия или ориентир доходности вложений в БПИФ. Доходность сценариев указана с учетом ваших комиссий в процессе управления.

*** Сумма налогового вычета зависит от взноса на ИИС и не может превысить 52 тыс. руб. в год, его можно получать ежегодно, если ежегодно пополнять ИИС.

Сценарии не могут рассматриваться как гарантия или ориентир доходности вложений в БПИФ. Доходность сценариев указана с учетом Ваших комиссий в процессе управления.

Услуги по доверительному управлению оказывает АО «Сбер Управление Активами», зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00010 от 12 сентября 1996 года. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления и иными документами, подлежащими раскрытию и предоставлению в соответствии с федеральными законами и иными нормативными правовыми актами РФ, заинтересованные лица могут по адресу: 121170, г. Москва, ул. Поклонная, дом 3, корп. 1, этаж 20, на сайте https://www.sber-am.ru, по телефонам: 900, 8 (800) 555 55 50, 8 (495) 500 55 50. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику ФСФР».

Стоимость инвестиционных паёв может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым фондом (ПДУ ПИФ). ПДУ ПИФ предусмотрены надбавки к расчётной стоимости инвестиционных паёв при их выдаче. Взимание надбавок уменьшит доходность инвестиций в инвестиционные паи ПИФ.

Заключаемый договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с ФЗ от 23.12.2003 №177-ФЗ. Государство, ПАО Сбербанк и АО «Сбер Управление Активами» не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. Инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, по телефонам: 900, 8 (800) 555 55 50, 8 (495) 500 55 50, эл. адрес: info@sberbank-am.ru, интернет- сайт: www.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за №4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за №4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за №4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за №4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за №.4428БПИФ

Не является индивидуальной инвестиционной рекомендацией в значении статьи 6.1. и 6.2. Федерального закона «О рынке ценных бумаг».

Фонды в сбербанк инвестор что это

Напоминаем, что результат инвестиций в прошлом не гаранитует такой же результат в будущем. Стоимость активов может увеличиваться и уменьшаться. К тому же рынок ценных бумаг связан с риском.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс айкав (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз айкав (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой, в том числе побуждением к приобретению акций ETF, в том числе группы Компаний FinEx. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают какой-либо ответственности в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте.

Доходность акций ETF рассчитана как значение стоимости чистых активов (СЧА) Фондов на одну акцию в рублях РФ по курсу валюты Фонда (отличную от рубля РФ), установленному Банком России на дату расчетов. С результатами расчета можно ознакомиться.

Можно ли купить ETF в Сбербанке и как это выполнить за доллары или на ИИС

ETF – это фонды, в которых собираются активы инвесторов и вкладываются одновременно в несколько инструментов. В такие фонды инструменты подбираются по конкретному принципу, по странам и секторам промышленности. Сейчас разберемся, можно ли купить ETF в Сбербанке?

Лучший брокер

С 2018 года такой популярный вид инвестирования запустил и крупнейший банк России. С того момента стало возможным купить ETF в Сбербанке. На сегодня в линейке банка целых 11 фондов содержащих самые разные активы.

Рассмотрим самые популярные фонды от Сбербанка

SBRB фонд, инвестирующий в индекс облигаций корпораций. Состоит он из надежных облигаций со сроком действия от одного до трех лет. Доходы по облигациям реинвестируются.

Но Сбербанк дает возможность покупать ETF других компаний:

Можно ли купить ETF на ИИС

На Индивидуальный Инвестиционный Счет, можно приобретать более 5000 инструментов на российской бирже. К таким инструментам относятся акции, валюта, облигации, ETF и еврооблигации. Единственные инструменты инвестирования, паи которого невозможно приобрести на ИИС – это ОФЗ-Н и внебиржевой рынок.

Для того чтоб понять как купить ETF в Сбербанке на ИИС необходимо перейти на сайт Сбербанка либо скачать специальное приложение Сбербанк Инвестор. Необходимо перевести деньги со своего основного банковского счета на ИИС. После поступления средств на счет. Происходит это обычно в течение нескольких часов. Затем необходимо найти желаемый фонд ETF и подать заявку на покупку. Для этого необходимо выбрать кнопку «Купить».

После чего в течение нескольких секунд появится оповещение о выполнении операции. С этого момента инвестор считается держателем выбранного ETF. На самом деле покупка фондов достаточно простая процедура, совершенно не отличающаяся от приобретения других инструментов инвестирования на бирже. Чаще такое вложение интересно инвесторам, нацеленным на долгосрочное вложение.

Некоторых инвесторов может интересовать вопрос как купить ETF за доллары в Сбербанке. Ответить на этот вопрос можно совершенно точно: ETF фонды в Сбербанке могут покупаться только за рубли. Но некоторые из них номинируются в долларах. Приобретая их за рубли, происходит автоматический пересчет их на доллары. Во время девальвации рубля стоимость активов будет пропорционально расти вверх. Вложения в ETF предполагают собой качественную диверсификацию инвестиций.

Как торговать на бирже через Сбербанк-пошаговая инструкция для новичков

В жизни каждого из нас были и будут попадаться крутые возможности изменить свою жизнь. Иногда эта возможность лежит на поверхности долгое время, как бы предлагая себя в дело. Кто-то из нас ее подхватывает в последний момент, а кто-то так и не узнает, что судьба давала ему шикарный шанс.

1. Как разогнать брокерский счет с 50 000 до 100 000 рублей. Описание в группе Вконтакте

А на секундочку, топ-менеджер Газпрома может получать в месяц от 300 000 рублей.

Несмотря на то, что у Сбербанка есть много неудобных для спекулянтов моментов в торговле на Московской бирже, все же я его рекомендую. Ну а о неудобных моментах мы поговорим дальше в статье.

Какие брокерские услуги у Сбербанка есть

Вообще Сбербанк позиционирует свою брокерскую деятельность именно, как инвестирование. Это мне кажется вводит многих людей в заблуждение. В моем понимании инвестирование-это покупка на длительный срок ценных бумаг. В ходе этого длительного срока часть активов может докупаться в инвестиционный портфель или сбрасываться. И под этим лозунгом Сбербанк дает доступ:

Разгуляться есть где, хоть новичку, хоть опытному трейдеру. Осталось только разобраться с чего, собственно, начать. Но это очень обширная тема. Затронем частично. А в целом, хорошо мозги пропесочиваю в отдельной статье про трейдинг. Почитайте, вдруг вы до сих пор в розовых очках разбираетесь с этой темой.

Что нужно сделать, чтобы торговать через Сбербанк

Проще процедуры открытия счета, чем в Сбербанке я не встречала. Но, конечно, желательно,чтобы у вас был какой-то вклад или карта в этом банке. Я открывала брокерский счет онлайн в Сбере и тут же получила номер брокерского договора, который нужен для установки того же Сбербанк-инвестор. А на следующий день мне пришла sms на телефон с паролем.

Но у Сбербанка уже можно торговать через маленький экран смартфона через приложение Сбербанк Инвестор.

Не считаю, что это хороший вариант для торговли, но имеет место быть. Мне лично, не по душе торговля через приложение. Лучше бы его не было. Мало того, что люди и так в иллюзии легких денег, так еще и доступность к рынкам через смартфон. А смартфон сейчас есть у каждого. Вряд ли кто-то будет обучаться и разбираться. Все сразу хотят миллионы, чтобы улучшить свою жизнь.

Для торговли на бирже через Сбербанк желательно, но не обязательно, иметь счет в этом банке.

Для торговли можно использовать компьютер и смартфон (планшет). Можно вместе использовать, а можно и по отдельности.

Не нужно быть индивидуальным предпринимателем. Брокер работает с физическими лицами, и отчитывается по налогам за них сам.

Какие комиссии есть при торговле через Сбербанк

Комиссии за сделки на Фондовом рынке

| При объёме сделок до 1 000 000 ₽ включительно | 0,060% |

| 1 000 000 – 50 000 000 ₽ включительно | 0,035% |

| Свыше 50 000 000 ₽ | 0,018% |

Комиссии на Срочном рынке

| Комиссия за совершение сделок | 0,5 ₽ за контракт |

| Комиссия за принудительное закрытие позиций | 10 ₽ за контракт |

Комиссии на Валютном рынке

| При объёме сделок до 100 000 000 ₽ включительно | 0,2% |

| Свыше 100 000 000 ₽ | 0,02% |

Каков минимальный порог входа на биржу

Нет никаких ограничений по входу. Уже по самой процедуре заключения брокерского договора видно, что они готовы открыть врата биржи для любого, у кого хватит серого вещества в голове, чтобы открыть счет. Он готов стать посредником между биржей и вами, даже если у вас на карту падает только пенсия в размере 12 000 рублей.

Брокер заинтересован в большом привлечении клиентов. Пускай даже они не сразу будут торговать. Главное, чтобы открыли брокерский счет!

Брокер преследует свои цели, а у нас физических лиц свои. Поэтому использовать эту возможность надо, потому что не у всех брокеров нет минимального порога вхождения. У Сбербанка нет такого порога!

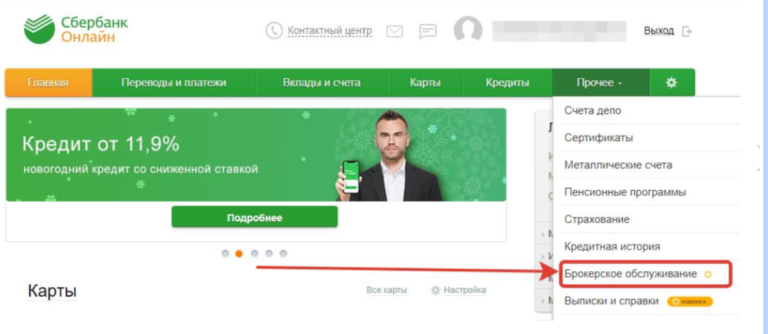

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

Заходим в личный кабинет Сбербанк-онлайн. И в разделе «Прочее» выбираем пункт «Брокерское обслуживание».

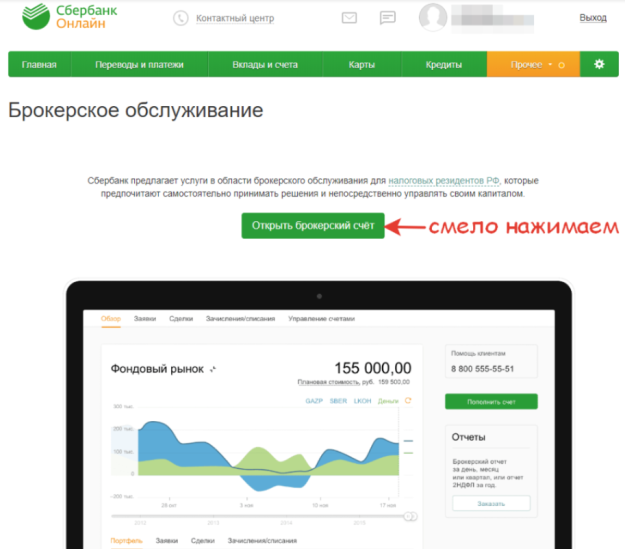

Нажимаем кнопочку «Открыть брокерский счет».

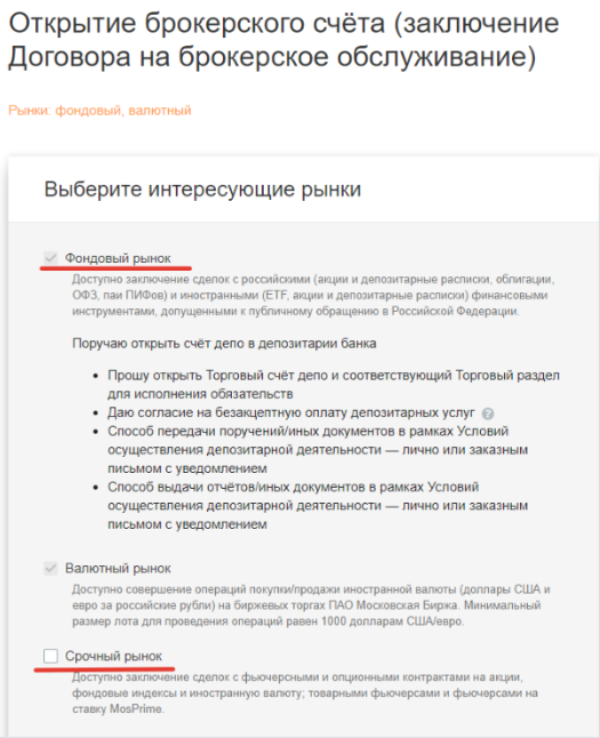

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

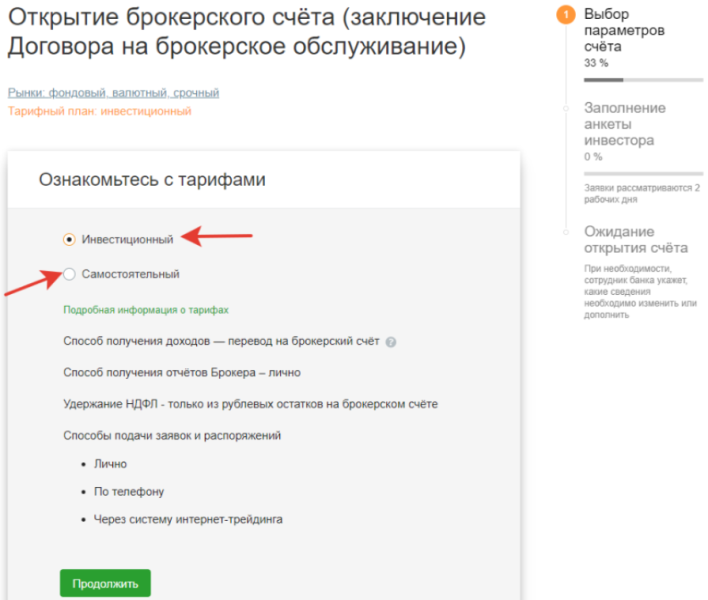

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф «Самостоятельный». (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

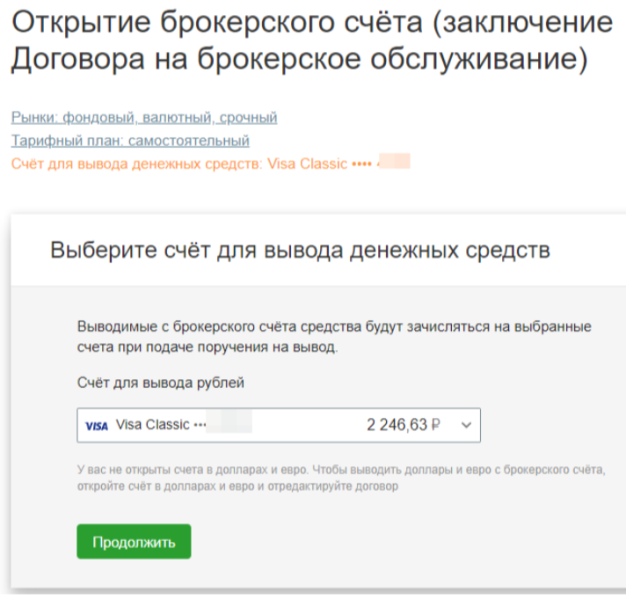

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

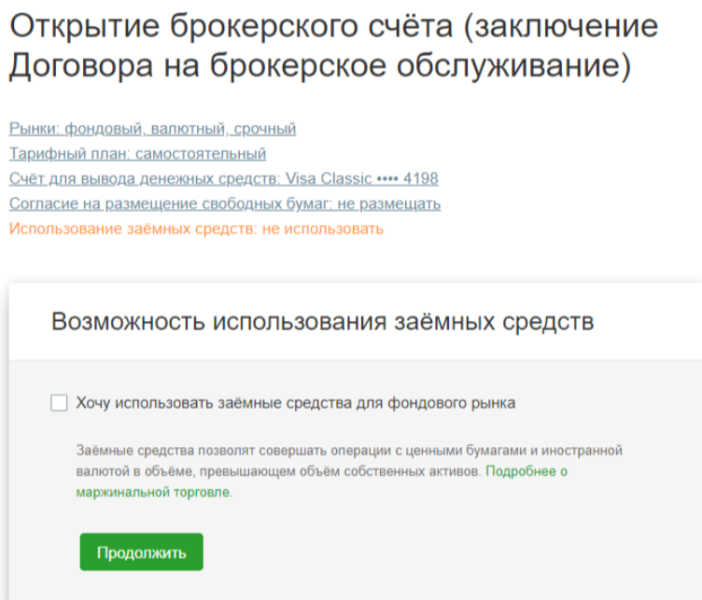

Поставить галочку на против пункта «использовать заемные средства» не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

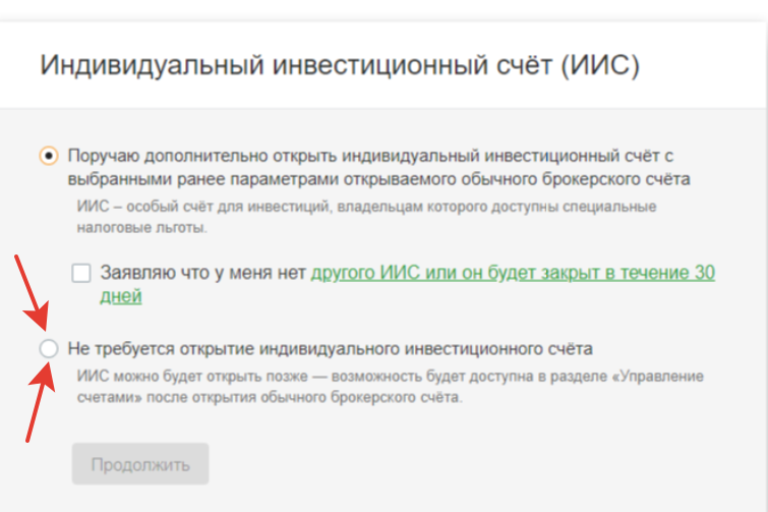

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

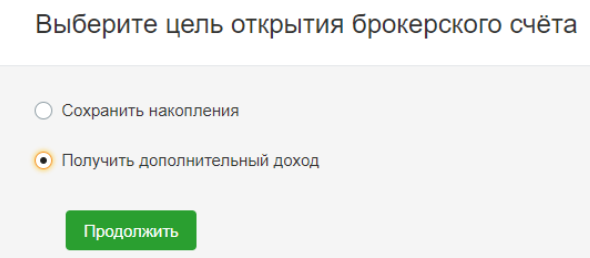

Цель открытия брокерского счета-получить дополнительный доход.

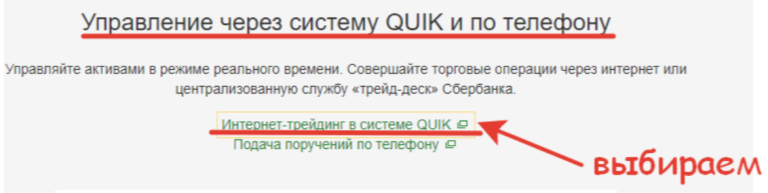

Обязательно выбираем на следующем шаге «Интернет-трейдинг в системе Quik».

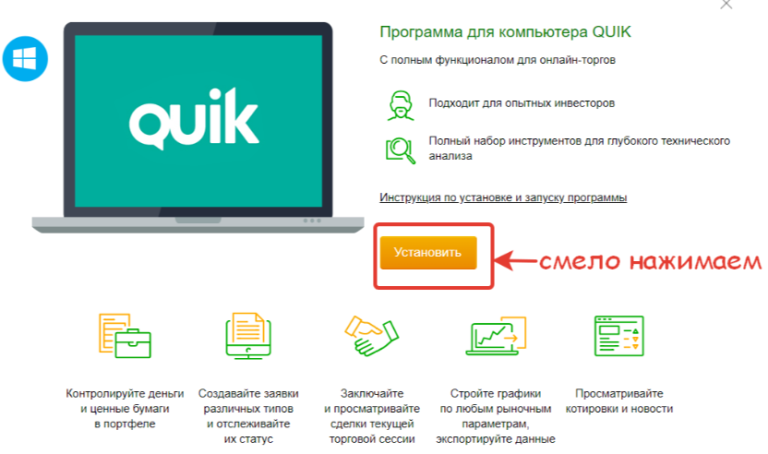

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.

Как пополнить брокерский счет

Проблем с пополнением счета у Сбербанка нет вообще. При заключении брокерского договора, банк предоставит Вам реквизиты.

Они выглядят достаточно банально, все примерно также, как мы оплачиваем в повседневной жизни счета.

Пополняем брокерский счет в интернет-банке Сбербанк

Если подзабыли информацию про торговые площадки, вот вам напоминалочка:

Пополняем брокерский счет в мобильном приложении Сбербанка

Здесь пополнение брокерского счета даже удобней и можно сделать в любой момент.

1. Заходим со своего телефона по паролю в Сбербанк и выбираем пункт «Платежи»-«Остальные»

2.В поисковой строке вручную с помощью виртуальной клавиатуры набираем фразу-Пополнение брокерского счета.

3.Появится окно для заполнения нужных анкетных данных: наименование рынка ( где вы собираетесь проводить торговые операции), код брокерского договора.

Всю финансовую операцию подтверждаем через sms.

Пополнение брокерского счета через офис Сбербанка

Пополнение брокерского счета с карт других банков

Если вы хотите пополнить брокерский счет не со своих счетов, открытых в Сбербанке, а других банков, то нужно прийти в офис банка с этими данными:

Корреспондентский счет: xxxxx xxx x xxxx xxxxxxx

Банк получателя: ПАО Сбербанк

Счет получателя: xxxxx xxx x xxxx xxxxxxx

Код участника: xxxxxxxxxx (указывается при платежах со счета, открытого в Сбербанке)

Точное наименование торговой системы в которой собираетесь совершать операции (например, ТС ФБ ММВБ или ТС FORTS)

Код договора xxxxx

Демосчет у брокера Сбербанк

Здесь для вас две новости:

У брокера Сбербанк на январь 2020 года нет услуги открыть демо-счет в программе QUIK или Webquik.

Но в приложении Сбербанк-Инвестор можно открыть демо-счет.

Хотя на мой взгляд, демо-счет в Инвесторе бесполезный. По мне так, если и ставить демо, то для ознакомления с функционалом самого приложения. Я так и сделала, но потом удалила.

Торговать через приложение Сбербанк Инвестор-это прямой слив капитала!

Я даже не представляю как можно спокойно спать, выставляя там приказы вслепую, опираясь на какой-то не информационный график в маленьком окне смартфона.

Торговля через приложение Сбербанк Инвестор

Установка на смартфон Сбербанк Инвестор

Для того, чтобы установить приложение нужно зайти на сайт и набрать в поисковой строке «Сбербанк Инвестор».

Приложение Сбербанк Инвестор выглядит так в Play Markete:

Нажимаем-Установить, выбрав те мобильные устройства, которые привязаны к Google-аккаунту. Всю эту процедуру я делала со своего компьютера. И после этих манипуляций у меня автоматически на рабочем окне моего смартфона появился ярлык «Сбербанк Инвестор».

Теперь нажимаем на значок Сбербанк Инвестор уже на смартфоне. В окошке у нас спросят номер брокерского договора и пароль.

Невозможно работать в приложении Сбербанк Инвестор, если у вас нет брокерского договора со Сбербанком.

Ну, а если он у вас есть, то вводите номер договора, а пароль запрашиваете, нажав на кнопочку ниже «Получить пароль».

На скрине выше эта кнопочка подсвечивается оранжевым цветом.

Здесь система безопасности опять запросит у нас номер брокерского договора и отправит sms. У меня не получилось с помощью пароля с первого раза зайти. Все зависло, хотя у меня и Android очень шустрый и правильно данные ввела. Система так и не отвисла.

Пришлось чуть позже заново вводить номер брокерского счета и пароль, присланный в формате sms. Вторая попытка была удачная и я в системе Сбербанк Инвестор, хотя не сразу. Пришло еще одно sms, где был пароль уже более сложный. Это временный пароль, сгенерированный автоматически системой.

Вот после этого я уже оказалась внутри системы. И сразу нажимаю на нижнюю панель, выбирая «Рынок»-«Акции». Меня переносит сюда.

Запаздывают ли графики и подгрузка котировок в Сбербанке Инвестор в сравнении с реальными торгами?

Я хочу сравнить насколько отстает реальная торговля в приложении от реальных торгов?

На скрине из Сбербанк Инвестор на 17-32 мск котировка акций Сбербанка 257,13

Мне понадобилось несколько минут, чтобы сделать скрин из программы Quik, где уже не демо-версия подобия площадки, а реальный терминал Quik, где торги проходят в реальном времени без каких-либо задержек.

Цена за 2 минутки изменилась, но в целом ничего не отстает от реальных торгов. Это плюс!

Изменение настроек внутри Сбербанк Инвестор

Теперь попытаемся переключить график с линейного на свечной, ну или, на худший вариант, на барный. Ни кнопок, ни подсказок, чтобы сделать это-я не нашла.

Единственное, что можно сделать, нажимая на круглые зеленые кнопочки, переключать временные интервалы:

Этого для торговли и даже для инвестирования недостаточно.

Я думаю, тот кто это приложение разрабатывал и те кто его внедрял, делали его с другой целью. С перспективой перехода людей на доверительное управление. Потому что ни один опытный трейдер не будет работать через это приложение.

Я, никогда и ни за какие деньги! Их здесь быстренько все потеряешь.

Продаем и покупаем акции через Сбербанк Инвестор

Чтоб продать или купить акции того же Сбербанка, нужно нажать на кнопку: зеленую или оранжевую. Выше на скрине эти кнопки хорошо видны, но я еще раз для вас крупным планом продублирую:

И думаете, вы после этого купите акции? Нет! Перекидывает в окно, где нужно вести код из sms, который должен прийти на телефон. Пока я этот sms в ленте телефона нашла, пока ввела, прошла целая вечность.

Для спекуляций вообще не подходит Сбербанк Инвестор!

Если брать инвестирование, смысл в самом названии приложения, то тоже не подходит. По таким графикам я не знаю, как можно принимать решение. Да даже на таком маленьком экране, если у меня монитор компьютера как у среднего по размеру телевизора.

Зато во вкладке «Идеи» нижнего меню, сразу предлагаются продукты инвестирования:низкого, среднего и высокого уровня.

Низкий уровень риска в торговле через Сбербанк Инвестор

При переходе по вкладке «Идеи» нам выпадают три уровня инвестиций вместе со Сбербанком. По умолчанию у меня сразу открыт «Низкий уровень инвестиций». Что тоже, скорей всего, не просто так. Это должно заинтересовывать клиентов любого социального уровня). П отому и сразу пишут, что доход выше, чем в банке и с учетом инфляции.

И любой человек, скорей всего подумает, что это отличный вариант инвестиций.

Он скажет: «Ведь с этими акциями все так сложно и нет гарантии заработка, а здесь гарантированный доход.»

Начнем с облигаций в Сбербанке Инвестор. Вот пример первого попавшего предложения в «Низких уровнях инвестиций»:

Давайте самый первый из перечня раскроем и посмотрим.

И здесь представлены следующие инвестиционные идеи:

| Название актива | Расшифровка | Потенциальная доходность | Гарантия возврата вложенных денег | Рекомендованный срок вложения |

| ИОС на нефть сорта Brent | Облигация Сбербанка с доходностью, зависящей от динамики цены нефти сорта “Brent” | 9% | 100% гарантия возврата номинала | 1 год |

| ИОС на индекс SBERREIT | Облигация Сбербанка с доходностью,зависящей от значения индекса”Международные фонды недвижимости” | 10% | 100% гарантия возврата номинала | 3 года |

| ИОС Top Brands | Облигация Сбербанка с купоном эффекта памяти, зависящим от динамики цен акций компаний производящих продукты питания и детские игрушки | 8,5% | 100% гарантия возврата номинала | 2 года |

| ИОС на рост рубля | 12,5% | 100% гарантия возврата номинала | 6 месяцев | |

| ИОС на Лукойл | Облигация Сбербанка с доходностью, зависящей от цены акций “Лукойл” | 15% | 100% гарантия возврата номинала | 3 года |

| ETF Индекс Корп. Облигаций | Биржевой фонд,стирующий в рублевые корпоративные облигации, входящие в состав Индекса Мосбиржи корпоративных облигаций 1-3 или максимально приближенные по параметрам к Индексу. | 8% | 1 год | |

| ETF Индекс Мосбиржи | Биржевой фонд “Сбербанк-Индекс Мосбиржи полной доходности “Брутто”” | 15% | 3 года | |

| ETF-Индекс гособлигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Государственных облигаций Московской биржи пропорционально индексу. | 7% | 1 год | |

| ETF Индекс еврооблигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Мосбиржи российских ликвидных еврооблигайи пропорционально индексу. | 4 % | 3 года | |

| Еврооблигации доход в USD-ETF | ETF на корпоративные еврооблигации, российских эмитентов в долларах США | 4% | 3 года | |

| Облигация Сбербанка | Облигация | 6,4 % | 100% возврат номинала при погашении | 4 года |

| ОФЗ-н | Трехлетние рублевые облигации, размещаемые Министерством финансов | 5,81% | 1 год |

Умеренный уровень риска в торговле через Сбербанк Инвестор

Здесь представлены следующие инвестиционные решения с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 10% :

Выбираем нажатием эту вкладку и видим сразу предложения инвестиционных идей.

Это уже более рискованные вложения сроком больше одного года. А это уже риск. Ведь неизвестно, что может произойти за три года в нашем неспокойном мире. Один из вариантов инвестиций, в какой-то биржевой фонд с получением прибыли в случае роста котировок, и дивидендных выплат китайских молодых компаний.

Высокий уровень риска в торговле через Сбербанк Инвестор

Здесь представлены только акции таких Российских компаний с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 15% :

Инвестиции в эти акции рекомендуют от трех лет и более. Это уже инструменты, где рост никто не гарантирует. Он только прогнозируется по показателям этих компаний.

Недостатки и плюсы брокера Сбербанк

Как торговать в Сбербанк через Quik

Как расторгнуть договор брокерского обслуживания

Я попробовала закрыть свой брокерский счет Сбербанк через личный онлайн кабинет и у меня не получилось. Там это не предусмотрено. Нет даже такой функции.

Это связано с тем, чтобы подстраховаться от мошенников.

Важно! Обычно в крупном городе такой офис один на весь город.

Если вы не нашли офис брокерского обслуживания Сбербанка в этом списке, то можно позвонить на номер 900 и уточнить конкретно № отделения, адрес и часы приема граждан.

Важно! Обычно отвечает голосовой робот. Нужно дождаться, когда он скажет всю автоматическую информацию и на предложение: «Чем я могу Вам помочь?» Вам нужно сказать фразу: «Соединить с брокером».