Хеш фонд что это

Что такое хедж-фонды: понятие, особенности и схема работы

Согласитесь, было бы здорово так подобрать инструменты инвестирования, чтобы при любой ситуации на рынке всегда быть в плюсе. Один умный человек в середине XX века попробовал этого добиться. И у него получилось! Он зарабатывал на падении и на росте сотни процентов годовых. Идея понравилась и другим инвесторам, она стала развиваться. В статье рассмотрим, что такое хедж-фонды простыми словами, как они работают и для чего нужны.

Понятие и история возникновения

Хедж-фонд (англ. hedge fund) – это инвестиционный фонд для инвесторов с большим капиталом, который берет деньги под управление за комиссионные, вкладывает их в различные финансовые инструменты и выплачивает своим клиентам полученный доход.

Слово hedge (в переводе “изгородь, защита”) лежит в основе не только хедж-фонда, но и хеджирования. В экономике понятие означает защиту капитала от негативных сценариев на рынке: падения котировок, курса валюты, цены на товар и т. д.

Первый защитный фонд связывают с именем А. У. Джонса. В основе его стратегии инвестирования лежало изучение закономерности, что когда одни акции растут, другие падают. Он стал покупать недооцененные акции (сейчас это называется “открывать сделку long”), которые в перспективе вырастут в цене, а по переоцененным бумагам заключал сделку short в надежде на падение котировок. В результате Джонс зарабатывал и на росте, и на падении, а портфель не уходил в минус при любом раскладе на фондовом рынке.

Стратегия кажется простой и понятной, но на практике за ней стоит большая работа аналитика и эксперта, который может правильно подобрать инструменты в портфель для минимизации риска. За 70 лет, прошедших со времени Джонса, в США и Великобритании появилось уже несколько тысяч защитных фондов. Некоторые были зарегистрированы в офшорах. Под управлением находятся триллионы долларов, но далеко не все инвесторы могут позволить себе стать клиентом hedge fund.

Особенности хедж-фондов

Рассмотрим особенности хедж-фондов, которые сделали их отдельным видом инвестиционных фондов.

Доступ получают только крупные институциональные инвесторы (банки, страховые компании, биржи) или частные квалифицированные инвесторы с большим капиталом.

Управляющий имеет полную свободу в выборе инвестиционных инструментов для вложения денег: акции, облигации, деривативы, валюта, недвижимость, драгоценные металлы, товары и пр. Это дает возможность использовать разные стратегии, зарабатывать на падении и росте рынка.

Управляющий может использовать маржинальную торговлю, т. е. торговать на заемные деньги. Это добавляет рискованность операциям.

Управляющий получает комиссию за управление, которая не зависит от результата (примерно 2 % от суммы капитала в год), и плату за результат (от 5 до 20 % от суммы полученной прибыли).

Может быть ограничен выход из фонда. Например, в договоре будет прописано, что минимальный срок инвестирования – 1 или 3 года. Поэтому такой способ инвестирования надо рассматривать как долгосрочный.

Имеют слабое государственное регулирование даже в странах-родоначальниках, таких как США и Великобритания. В России деятельность hedge fund находится в начале своего развития и регулирования.

Такие особенности не позволяют назвать инвестиции в хедж-фонды защитными и безрисковыми. Доходность будет зависеть от стратегии, инструментов и профессионализма управляющего. И в этом списке меня больше всего напрягает именно последний пункт. Говорю сейчас о России. История развития фондового рынка в странах Европы и США дает больше оптимизма в этом вопросе.

Структура и виды

Рассмотрим структуру хедж-фонда. Ключевые участники:

Хедж-фонды можно классифицировать по различным признакам:

Международный валютный фонд выделяет 3 вида hedge fund:

Как работает фонд защиты и на чем зарабатывает

Рассмотрим схему работы защитного фонда.

Этап 1. Создание. Управляющая компания выбирает юрисдикцию. Это могут быть офшоры, страны со льготным налогообложением или страны с государственным контролем за деятельностью hedge fund, которые вызывают больше доверия у инвестора. Далее она проходит регистрацию по правилам, установленным в стране юрисдикции, заключает договор с банком-кастодианом и прайм-брокером.

Этап 2. Формирование капитала. Это этап привлечения инвесторов. Для нового фонда важно максимально подробно описать потенциальным клиентам условия инвестирования: стратегию, инструменты, минимальную сумму для входа, минимальный срок для выхода, ожидаемую доходность и пр.

Этап 3. Инвестиционная деятельность. Она зависит от выбранной стратегии инвестирования. Это может быть открытие длинных и коротких позиций, приобретение просевших в цене активов с надеждой на их дальнейший рост, одновременное заключение разнонаправленных сделок на один и тот же актив (например, покупка акций какой-то компании и опциона на продажу этого же актива).

Этап 4. Распределение прибыли. УК распределяет полученную прибыль между своими инвесторами пропорционально их доле в капитале. Инвестор получит деньги за минусом вознаграждения управляющей компании. Это может быть только процент от полученной прибыли или процент от прибыли плюс комиссия за управление (некоторые УК от нее отказываются для повышения привлекательности фонда).

Хедж-фонды в России и мире

Ниже рассмотрим, как обстоят дела с хедж-фондами в мире в целом. Отдельно разберем ситуацию, которая проигрывается в России.

В мире

Посмотрите на официальную страницу LCH Investments с рейтингом. Там вы найдете топ-10 наиболее крупных хедж-фондов мира.

В России

В России институт защитных фондов находится в начале своего развития по сравнению с западным миром. Ключевые особенности:

Инвестиционный ликбез

Закрытый ПИФ – паевой инвестиционный фонд, который привлекает деньги пайщиков в течение определенного периода времени. Далее вход в него закрывается, а капитал инвестируется в различные инструменты. Минимальный капитал стартует от нескольких сотен тысяч рублей.

Интервальный ПИФ – закрытый ПИФ, но допускает вход и выход в течение определенных интервалов времени на протяжении года.

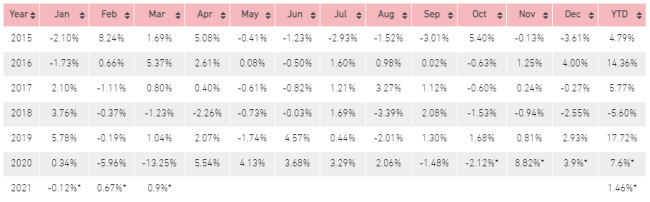

Найти актуальную информацию о российских hedge fund оказалось очень сложно. С 2013 г. Moscow Hedge Fund Managers Club рассчитывает индекс Equally Weighted Index. Это равновзвешенный индекс, который определяется ежемесячно как среднее арифметическое доходностей хедж-фондов из России. Результаты за последние 6 лет не впечатляют.

В марте 2021 г. состоялась онлайн-презентация директора Moscow Hedge Fund Managers Club о результатах за 2020 г. Было озвучено, что с 2006 г. закрылось уже 144 фонда и на сегодня насчитывается 42, которые отчитываются о своей деятельности и участвуют в расчете индекса.

Заключение

Сама идея защиты капитала от негативного развития рынка и возможность заработка в любой ситуации очень интересная. К сожалению, в России получить исчерпывающую информацию о существующих хедж-фондах, условиях их деятельности и доходности оказалось практически невозможным. Надеюсь, что это всего лишь издержки развития нашего финансового рынка и в дальнейшем все изменится. А пока будем копить миллионы доступными инструментами.

Что такое хедж-фонд: Структура, особенности инвестирования, как создать

Первый инвестиционный фонд такого типа появился около 70 лет назад в США, как частная инициатива американского социолога Альфреда Джонса. Он ставил перед собой не задачу сказочно разбогатеть на этом предприятии, а просто хотел заработать деньги на жизнь и занятие любимым делом посредством инвестирования в фондовый рынок.

В качестве пайщиков фонда выступал он сам, а также его друзья и родственники. И его инициатива, в итоге, обернулась полным и безоговорочным успехом! Спустя шесть лет после начала своей инвестиционной деятельности, Джонс опубликовал её результаты. Средняя его доходность составляла порядка 65% годовых, что было значительно выше прибыли крупнейших инвестиционных фондов того времени. Разумеется, такому успешному примеру последовали многие предприниматели, и к 1968 году в соединённых штатах Америки насчитывалось уже 140 фондов такого рода. Так как фактически это был новый тип инвестиционных фондов, SEC (американская комиссия по ценным бумагам) была вынуждена классифицировать их как новую структуру. Структура эта получила название – хедж-фонд (от английского слова hedge – страховка, защита).

Откуда такое название

Почему дали именно такое название? Давайте вернёмся к основоположнику хедж-фондов – Альфреду Уинслоу Джонсу, а точнее к его стратегии инвестирования. А заключалась эта стратегия в том, что он открывал длинные позиции (покупал) по недооценённым акциям (с большим потенциалом роста) и одновременно с этим, входил в короткие продажи по явно переоценённым акциям.

Таким образом, в периоды экономического подъёма он получал прибыль от роста недооценённых акций, а в периоды депрессии – от падения курса переоценённых. Одновременное вхождение и длинные и в короткие позиции, послужило основной причиной, по которой SEC присвоила всем фондам такого типа приставку «hedge».

Кстати говоря, в настоящее время хедж-фонды работают по совершенно разным стратегиям и ничего общего не имеют с таким понятием как хеджирование.

Хеджирование – тактика торговли, предусматривающая открытие разнонаправленных позиций на различных рынках для компенсации убытков по одной из них, прибылью по другой. Классическое хеджирование предполагает открытие позиций на срочном рынке в противовес позициям на спотовом рынке (например, покупка акций на фондовом рынке сопровождается продажей фьючерса на них, на срочном рынке).

Более того, деятельность хедж-фондов зачастую носит куда более рискованный характер в отличие от инвестиционных фондов другого типа.

Особенности инвестирования в хедж-фонды

Хедж-фонды в России и в мире

Самым, пожалуй, известным хедж-фонда является «Квантум» (Quantum). Этот фонд был создан ныне всемирно известным инвестором Джорджем Соросом. А мировую известность ему как раз и принёс тот факт, что в 1992 году, фонд «Квантум» заработал один миллиард долларов на падении британской национальной валюты – фунта стерлингов. Причём сделал он это фактически за один день – в так называемую «чёрную среду» 16 сентября 1992 года.

Наибольшее количество фондов такого типа приходится на Великобританию (крупнейшие из них AHL и GLG) и Соединённые штаты Америки (наиболее известны Bridgewater Associates и AQR Capital Management). Всего на эти страны приходится более половины всех хедж-фондов мира (более 55%).

В России хедж-фонды пока не получили такой популярности и такого массового распространения. Отчасти это связано с несовершенством законодательной базы регулирующей данную сферу деятельности. Можно сказать, что российским аналогом западных хедж-фондов, являются общие фонды банковского управления (ОФБУ). Они также имеют большой простор в выборе финансовых инструментов и стратегий инвестирования, и обременены минимальным контролем со стороны государства.

Многие российские хедж-фонды зарегистрированы в оффшорах, например, одноимённый фонд банка «Открытие» зарегистрирован в 2007 году на территории Андорры. Кроме этого в нашей стране действуют такие фонды как: ВТБ-капитал, Equinox Russian Opp Fund, Атон-лайт и другие.

Типы хедж-фондов по классификации международного валютного фонда (МВФ):

Базовая структура хедж-фонда

Хедж-фонд это серьёзная организация, обладающая довольно сложной структурой. В его состав может входить множество подразделений (аудиторы, юридическо-консультационный отдел, инвестиционно-консультационный отдел, аналитический отдел и т.д.), и он может работать с большим количеством партнёров (банки, брокеры, инвестиционные компании и пр.).

Однако в общем виде можно выделить некую базовую структуру так или иначе свойственную всем фрондам такого рода (см. рисунок ниже).

Банк-кастодиан является промежуточным звеном между инвесторами и фондом. Именно в этом банке открываются счета, на которых хранятся все активы принадлежащие вкладчикам фонда. Как правило, в этой роли выступают наиболее известные банки, обладающие высочайшим рейтингом надёжности.

Управляющий – это мозг хедж-фонда. Именно он определяет тактику и стратегию инвестирования и от его решений в конечном итоге зависят результаты деятельности фонда. Его вознаграждение имеет весьма солидные размеры, оно напрямую завязано на ту доходность, которую приносят принятые им инвестиционные решения. Считается, что наиболее талантливые управляющие именно у хедж-фондов. Кстати, под термином «управляющий» может быть скрыт не один человек, а целое подразделение или даже – инвестиционная компания.

Администратор занимается аудитом и независимой оценкой финансовых инструментов и активов фонда. Кроме этого в его обязанности часто входит ведение бухгалтерского учёта, составление и рассылка отчётов инвесторам и другая чисто административная деятельность.

Пример работы и расчёта вознаграждения

Давайте рассмотрим эпизод деятельности гипотетического хедж-фонда под названием, скажем, Plushkin & Co Fund. В правилах этого фонда прописаны следующие моменты регламентирующие размер вознаграждения управляющего:

Предположим, что этот фонд привлёк 20 инвесторов, каждый из которых внёс минимальную сумму вклада в размере 5000000 долларов. Таким образом, в управлении нашего фонда оказалась сумма в размере 100000000 долларов.

Все эти деньги были размещены на счетах банка-кастодиана и в дальнейшем, по решению управляющего фондом, были инвестированы в фондовый рынок (акции и облигации). А через год прибыль фонда составила 30000000 долларов (или 30% годовых).

По условиям соглашения с инвесторами, так как была превышена пороговая доходность в 10% годовых, управляющий получает бонус в размере 20% от общей суммы дохода. Кроме этого, по тому же соглашению, фонд взимает 2% за управление финансами.

Таким образом, доходы фонда будут поделены следующим образом:

Как создать свой хедж-фонд

Создание собственного хедж-фонда — задача конечно не такая простая, как, например, банальное открытие счёта у брокера. Однако и ничего запредельно сложного в этом тоже нет. Причём и стоить это будет вовсе не так дорого, как вы, возможно, успели уже подумать.

Ниже описаны основные этапы создания фонда, а также приведена примерная смета расходов с этим связанных.

Этап первый. Выбор юрисдикции

Прежде всего необходимо выбрать страну регистрации своего хедж-фонда. Обычно выбирают исходя из следующих критериев:

Проще всего зарегистрировать фонд в одном из оффшоров. Популярными вариантами здесь являются Каймановы острова, Британские Виргинские острова, Багамские острова и Панама. Здесь минимальные требования и отсутствие налогового бремени (за исключением уплаты относительно небольшого фиксированного взноса). Этот вариант более удобен с точки зрения простоты открытия и конфиденциальности (минимум финансовой отчётности), но пользуется меньшей популярностью в глазах инвесторов. А кроме этого, многие страны ведут скрытую борьбу с оффшорами, что может быть чревато “палками в колёса”.

Следующий уровень, с позиций престижности а, следовательно, и потенциальной популярности, занимают такие места регистрации для вашего будущего фонда, как Кипр и некоторые штаты США (Вайоминг и Делавер тоже являют собой оффшорные зоны). Конечно же это будет стоить значительно дороже, а кроме этого нужно будет соблюдать ряд определённых условий (в т.ч. обязательная финансовая отчётность).

Наконец есть возможность открыть фонд не в оффшоре, а в стране с низким уровнем налогообложения. Для ваших целей могут подойти такие варианты как: Монако, Лихтенштейн, Люксембург. А кроме этого: Австрия, Швейцария и Великобритания. Это наиболее дорогие, но и наиболее престижные варианты, накладывающие более серьёзные требования (создаваемый фонд должен соответствовать всем нормам и правилам страны регистрации).

Этап второй. Регистрация

Проведение этого этапа лучше всего доверить профессионалам, сведующим во всех юридических тонкостях и нюансах (в т.ч. связанных и с налогообложением) в той юрисдикции на которой вы остановили свой выбор.

В качестве такого посредника можно выбрать надёжную консалтинговую компанию, специалисты которой помогут собрать все необходимые документы и проведут процедуру регистрации правильно и относительно быстро. Вам останется лишь внести необходимую госпошлину, ну и, разумеется, оплатить услуги регистратора.

По времени, данный процесс может занять как пару дней, так и пару месяцев. Это будет напрямую зависеть от выбранной вами юрисдикции (быстрее всего на Каймановых или Виргинских островах, дольше — в Великобритании, Швейцарии, Австрии).

Этап третий. Договор с управляющей компанией

Если вы имеете статус квалифицированного инвестора и планируете заниматься управлением фонда самостоятельно, то необходима будет регистрация в качестве юридического лица. В этом случае будет приемлема одна из следующих организационных форм:

Если у вас нет достаточного опыта в управлении активами, то можно заключить договор с управляющей компанией. Выбирать её нужно исходя из следующих критериев:

Важно не пожалеть времени на выбор действительно надёжной управляющей компании имеющей достаточный опыт работы и хорошую репутацию среди инвесторов. Обратите также внимание на стоимость её услуг (имейте ввиду, что в большинстве случаев выплата вознаграждения управляющему осуществляется в независимости от того прибыль или убыток будут получены в результате работы фонда).

Этап четвертый. Договор с банком-кастодианом

Каждому хедж-фонду требуется иметь договор с банком-гарантом (кастодианом). Этот договор так и называется — кастодиальным и заключается он для получения от банка услуг по сопровождению всех финансовых операций связанных с деятельностью фонда (в т.ч. хранение и обслуживание активов фонда).

В качестве кастодиана можно выбрать как один из российских банков с опытом оказания кастодиальных услуг (ВТБ, Открытие и т.п.), так и престижный зарубежный банк (например: The Bank of New York или JP Morgan).

Этап пятый. Наем сотрудников, аренда офиса и заключение договора с брокером

Пожалуй, самым важным для вас, по крайней мере на начальном этапе работы хедж-фонда, будет нанять хорошего юриста. Он должен не только обладать опытом работы в области правового регулирования сделок с ценными бумагами, но и достаточно хорошо ориентироваться в тонкостях законодательстве той страны где будет зарегистрирован фонд.

По необходимости нанимается штат офисных сотрудников. Здесь всё зависит от вашего размаха или желания “пустить пыль в глаза” потенциальным инвесторам. В качестве офиса можно ограничиться парой комнат в одном из бизнес-центров, а можно арендовать отдельное фешенебельное здание в центре Москвы.

Ну и конечно же, для комфортной работы на фондовом рынке, вам нужно будет выбрать хорошего брокера и заключить с ним договор на брокерское обслуживание. Брокер необходим вам в качестве “технического звена” отвечающего непосредственно за быстрое и точное исполнение всех приказов поступающих от лица управляющего фондом.

Этап шестой. Привлечение инвесторов

Для того, чтобы фонд начал зарабатывать деньги вам потребуется влить в него определённый торговый капитал (состоящий как из собственных средств фонда, так и из денег инвесторов). Собственный капитал это, конечно, хорошо, но куда лучше, если приток средств будут обеспечивать привлечённые вами инвесторы.

Здесь к вашим услугам будут специалисты по связям с общественностью, маркетологи и рекламные агентства. Размах проводимой ими компании будет во многом определяться выделенным вами на эти цели бюджетом, а её успех — от опыта и компетентности рекламщиков и маркетологов.

Немаловажным стимулом для удержания старых и привлечения новых инвесторов будет хорошая репутация вашего фонда и, конечно же его прибыльность. Но этими показателями вы сможете обзавестись не иначе, как спустя несколько лет успешной работы фонда.

А на первых порах нужно постараться заинтересовать инвесторов своими условиями. Необходимо в ясной и понятной форме изложить следующие основные моменты:

Примерная смета расходов

Ниже приведен примерный список расходов связанных с созданием хедж-фонда. Поскольку в данном вопросе многое зависит от таких факторов как место регистрации и типа фонда, то в смете приведена не конкретная сумма, а интервал — максимальная и минимальная суммы. Здесь минимальная цифра соответствует простенькому частному хедж-фонду зарегистрированному в оффшоре на Каймановых островах, а максимальная — хедж-фонду среднего масштаба с регистрацией в штате Вайоминг (США).

Как видите, создать хед-фонд можно располагая суммой порядка ста тысяч долларов или, по нынешнему курсу, около семи миллионов рублей.

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Comments to Что такое хедж-фонд: Структура, особенности инвестирования, как создать

Спасибо за статью. Нихрена понял, но интересно. Пошел читать остальные ваши статьи.

Рад что смог Вас заинтересовать

Неожиданно для себя прочитала с удовольствием и кажется поняла суть. Спасибо.

Пожалуйста, Тамара. Заходите к нам почаще, читайте, оставляйте комментарии. Всегда будем рады видеть Вас на страницах сайта «Азбука трейдера».

А как инвесторы вкладывают деньги в хедж фонд? Они покупают пай или просто передают деньги в управление?

Заключают договор и передают деньги в управление.

А может такое случится, что прибыли совсем не будет? Или даже уйдёт в минус?

Да, может быть и такое. Стопроцентной гарантии прибыли при инвестировании в хедж-фонды не бывает.

Kak mochno s vami svjazatsa?

Как можно вывести хедж-фондовые средства с торгового счета

Когда для того, чтобы вернуть вам ваши деньги, предлагают для начала внести определённую сумму, причём под любым предлогом (наверняка они мотивируют данное требование тем, что 500 евро это минимальный депозит для открытия счёта и для того чтобы перевести деньги вам на счёт, его для начала необходимо открыть) то это на 99,99% мошенничество.

Регулятор FCA действительно существует, это британская организация основной задачей которой является контроль за деятельностью брокеров и защита интересов их клиентов. Но я ОЧЕНЬ сомневаюсь в том, что они будут использовать столь изощрённые схемы возврата денег. А кроме этого, врядли ваш брокер-мошенник является обладателем лицензии данной организации. У них очень высокие требования и абы кого FCA в свои ряды не принимает (не лицензирует).

Очень познавательная статья, прочитал с удовольствием. Благодарю!

Добрый день!

Ситуация один в один, как у Татьяны!

Видимо с Татьяны не удалось получить, так они ищут других лохов.

Мне тоже позвонила Катерина Гарнык с таким же предложением!

Никому нельзя верить!(((

Неплохо было бы в самом начале объяснить, что же такое хедж- фонд.

Здравствуйте, подсккжите пожалуйста, а компания Hermes Management Ltd по своей структуре подходит под хедж фонд? и где у хедж фондов можно смотреть отчётность компании,куда они инвестируют денежные средства. спасибо

Нет, я бы не назвал это хедж-фондом. А отчётность инвестиционные фонды обязаны предоставлять по требованию своих пайщиков. Вот только пайщиком может стать далеко не каждый, в большинстве случаев для этого требуется иметь статус квалифицированного инвестора. Для большинства людей гораздо проще и безопаснее инвестировать в ПИФы.

Здравствуйте. А возможно ли, каким нибудь путем привлечь инвесторов из хедж фондов, для развития своего бизнеса. Как их вообще найти?

Здравствуйте, Инна. Инвесторов готовых вкладываться в частный бизнес (т.н. бизнес-ангелов) можно поискать на семинарах, выставках и прочих мероприятиях посвящённых той сфере деятельности к которой относится ваше дело. Я в большей степени занимаюсь вопросами не привлечения, а размещения инвестиций, поэтому ничего более конкретного, к сожалению, посоветовать по этому поводу не могу.

Спасибо, кажется я главную суть уловил.

Очень грамотно изложено! хотелось бы услышать- какие книги порекомендуете для развития и познания инвестирования. Спасибо🤝

«Разумный инвестор» Бенджамина Грэма — пожалуй лучшая из всех ныне существующих (но это моё личное мнение, никому его не навязываю)