Хоум кредит испортил кредитную историю что делать

Банк портит кредитную историю из-за кредитных каникул

Всё началось с пандемии и мне потребовались кредитные каникулы. Обратилась в банк, прикрепила соответствующие документы и мне их одобрили обращение №9709611 ответ 23.04.20 брала я их на 2 месяца. И ПОНЕСЛАСЬ! Ближе к окончанию каникул это 24.06.20 начала переживать то что нету новых графиков платежей на что мне сообщали не переживайте новые графики будут, ждите!

30.07.20 обращалась по поводу графиков и корректировки БКИ цитирую ответ «Ирина Михайловна, у вас не изменятся ежемесячные платежи по размеру и не изменится дата платежа. Начисленные проценты будут выставлены дополнительными платежами, в связи с чем произойдёт увеличение срока кредита. Вносите платежи по графику, информация в БКИ будет скорректирована.»

Начиная с окончания кредитных каникул я все оплачивала вовремя! Но изменений в БКИ и новых графиков я так и не увидела, в мобильном банке все отображалось как просрочка на что мне всегда с колл центра говорили не обращайте на это внимание, тем временем в БКИ всё так же отображались просрочки в точности как и в мобильном банке.

26.09.20 составили новое обращение №10472864 ответ по этому обращению был 08.10.20 что моя кредитная история обновлена! и это действительно было но к сожалению не пару дней и вновь опять начали высвечиваться в БКИ просрочки!

подала новое обращение 17.11.20 №10755396 21.11.20 со мной связались и попросили скриншоты с БКИ что у меня действительно опять появились просрочки все рассмотрели и 26.11.20 мне ответили что вновь моя кредитная история обновлена! проверив, все та же картина висят просрочки, обратилась вновь сказали что надо подождать пока отобразиться там и я ждала до декабря и ничего!

создали новое обращение № 10956501 22.12.20 опять же на корректировку кредитной истории поскольку она всё так же была без изменений с просрочками! уже отчаявшись оплатила ту сумму которая высвечивалась как просрочка в мобильном банке 30.12.20 хотя не должна была потому что это не должно было быть просрочками это же были кредитные каникулы на 2 месяца! Были праздники в банк я не звонила, просрочки исчезли в банке все уже не светилось красным как прежде, в БКИ тоже просрочки исчезли Но кредитный рейтинг остался ниже плинтуса из-за допущения якобы мною просрочек! я никогда не допускала себе просрочки и если бы мне отказала в кредитных каникулах и я знала бы что будет потом творится в моей кредитной истории из-за них. я бы ни за что не обратилась в этот банк за кредитными каникулами в связи с карантином!

14.01.21 Я обратилась в банк узнать как же там моё обращение №10956501 от 22.12.20 на что мне ответили что его отменили в связи с тем что в ноябре мне якобы скорректировали кредитную историю. ОТЛИЧНО ПРОСТО! Я жду ответ по этому обращению и корректировки а они её просто отменили. И 14.01.21 опять же оставили новое обращение на корректировку № 11074750 ЖДУ ОТВЕТА НА ЭТО ОБРАЩЕНИЕ.

Уважаемый банк обратите пожалуйста внимание на ситуация с момента окончания моих кредитных каникул прошло 7 месяцев! семь! Я уже загасила эти кредитные каникулы! А проблема всё так же не решается!кредитная история испорчена вами! исправьте пожалуйста свои косяки!

Злостная порча кредитной истории

В 2008 году, по глупости, обзавелась кредитной картой ХКФ. Обычная карта, минимальный платеж и т.д. и т.п. Карта у меня продержалась 10 лет, платежи вносились (да с косяками, не спорю). И вот я обнаружила, что с 2013 года мне стали отказывать в кредитах. Я не углублялась в проблему, пока в 2018 мне не понадобилась ипотека.

Я заказала отчёт по КИ и увидела, что с 2013 года у меня висит просрочка в ХКФ! На протяжении 5 лет! Не отображается ни один платеж за эти годы и сумма просроченной задолженности варьируется ежемесячно от 1000 до 10 000 рублей.

Позвонила в банк, в банке в шоке (за 5-летнюю просрочку ХКФ бы уже меня по судам затаскал). Стала разбираться, погасила всю задолженность, стала писать заявления на исправление КИ в банк. Писали, что исправили КИ, при этом изменений не было. Написала заявление письменно, от руки. Пришел ответ: основания для исправления КИ нет, все по закону.

Взяла выписку из банка за 10 лет, в которой видно все платежи. Заказала справку о задолженности с датами образования просрочки, суммой и датой ее погашения. В справке, кстати, было смешное (даты изменены, но суть осталась): задолженность образовалась 15.06.14, погашена 11.06.14. Это официальная справка. С горем пополам справку с нормальными датами мне дали.

07.03.19 направила запрос в ОБКИ об изменении кредитной истории, приложила выписку со счета, справку, выписку из кредитной истории. Проблема в том, что ответ 30 дней. А ипотеку надо оформлять сейчас. А я не могу, так как дали мне её (ипотеку) с условием исправления КИ по этой злосчастной карте к моменту выхода на сделку. Печально в общем.

Уважаемые представители ХКФ Банка, почему вся эта история напоминает мне откровенный обман с вашей стороны? Обман, ещё и потому что с недавних пор у меня периодически появляется предложение кредита от ХКФ на как раз нужную мне сумму денег. Очень жду развернутого ответа, а не отписки. Готова выслать все документы на электронную почту компетентному в данном вопросе сотруднику.

Кредитная история

Кредитные истории содержат полную информацию обо всех кредитных обязательствах клиентов и операциях по ним.

Они хранятся в бюро кредитных историй (БКИ). Сейчас в стране четыре крупнейших БКИ. К ним обращаются с запросами банки, когда рассматривают заявки на кредит.

Чтобы проверить свою кредитную историю, прежде всего необходимо узнать, в каких БКИ она хранится. Для этого вы должны направить запрос в Центральный каталог кредитных историй (ЦККИ), а затем обратиться в нужные бюро кредитных историй.

Запрос в ЦККИ можно сделать на портале Госуслуги в разделе «Сведения о бюро кредитных историй».

Получить кредитный отчёт можно бесплатно 2 раза в год. Все следующие запросы платные.

Кредитный отчёт не предоставляется через Госуслуги. Его можно получить в бюро кредитных историй, пройдя идентификацию личности через портал Госуслуги или Сбербанк ID. Вам нужно зарегистрироваться или войти на официальный сайт БКИ, используя действующую учётную запись любого из этих порталов.

За кредитным отчётом обратитесь напрямую в интересующее вас бюро или к официальному партнёру БКИ — например, в банк.

По закону бюро должно убедиться, что человек, который запрашивает вашу кредитную историю, действительно вы. Для этого вы должны пройти процедуру идентификации личности.

Самый простой способ — сделать это онлайн: через учётную запись на портале Госуслуги или Сбербанк ID. Чтобы получить бесплатный кредитный отчёт, войдите на сайт БКИ, используя любой из этих вариантов.

Почему банк отказывает в кредите

Иногда вы можете догадаться о причинах отказа. Самая распространенная из них — испорченная кредитная история. Но есть и менее очевидные причины:

Рассмотрим несколько типичных ситуаций и то, как действовать в таких случаях.

Ситуация 1. Плохая кредитная история или низкий кредитный рейтинг.

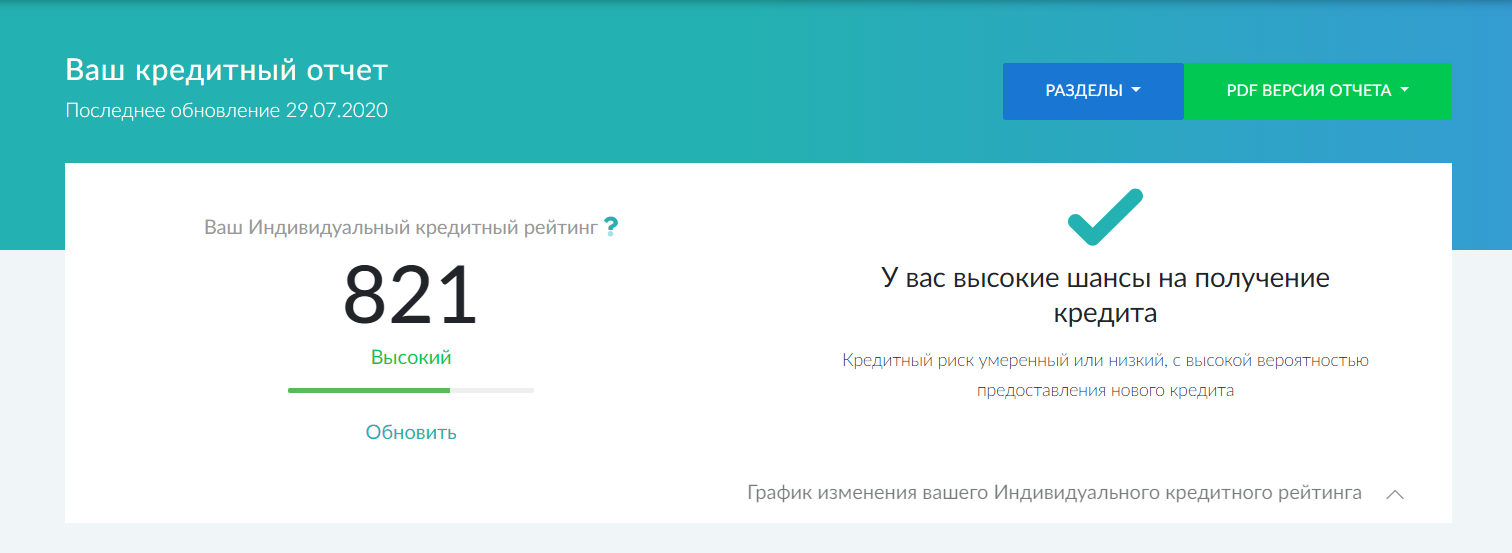

Решение: изучите свой кредитный отчёт и выясните причину снижения рейтинга. Улучшить кредитный рейтинг можно, если вы будете правильно использовать кредитную карту или покупать товары в рассрочку. Имеет смысл подавать заявку на кредит повторно, если прошло как минимум 3 месяцев после отказа.

Ситуация 2. Были просрочки, сейчас они закрыты, но в кредите отказывают.

Скорее все, это техническая ошибка в кредитной истории из-за сбоя программного обеспечения или человеческого фактора.

Решение: проверьте кредитную историю. Все ли данные верные? Если всё правильно, а просрочки закрыты, подберите банк с менее строгими требованиями к наличию просроченной задолженности в прошлом.

Ситуация 3. Отсутствует кредитная история или вы давно не пользовались кредитами.

В этом случае банку бывает недостаточно информации, чтобы оценить вашу финансовую репутацию.

Решение: сформируйте кредитную историю. Для этого можете покупать товары в рассрочку или получить кредитную карту с небольшим лимитом. Чтобы таким образом создать образ положительного заёмщика, понадобится 3-6 месяцев.

Если вы получили отказ, не нужно продолжать подавать заявки в другие банки. Каждое обращение фиксируется в кредитной истории. Другие кредиторы видят, что вам было отказано, и тоже могут вынести отрицательное решение.

Отчёт по кредитной истории

Хотите получить кредит? Банк отказал? Проверьте свои шансы на одобрение, чтобы избежать неприятных сюрпризов. Каждый отказ в кредите фиксируется в кредитной истории, снижает кредитный рейтинг и может стать причиной отклонения кредитной заявки другими банками.

Получите отчёт по Вашей кредитной истории с информацией о прошлых и текущих кредитах, их суммах, о том, как происходило погашение, информацию о задолженности и просрочках, а также Ваш кредитный балл.

Отчёт по кредитной истории поможет:

Оформите подписку на изменение кредитного балла, чтобы защитить себя от действий кредитных мошенников, которые могут получить деньги на Ваше имя.

Вы получите оповещение о любом запросе, изменении кредитной истории и кредитного балла, будете в курсе любого действия по вашим кредитам. Кредитный балл и отчет кредитной истории обновляются ежедневно!

Получите услугу онлайн за 1 минуту. Для этого понадобится учётная запись на Госуслугах или в Сбербанке.

Услуга предоставляется партнёром банка — Объединённым кредитным бюро. Это крупнейшая база данных кредитных историй России.

Первые два отчёта — бесплатно. Стоимость подписки на изменение кредитного балла и кредитной истории — 790 рублей за год.

Как банки портят вашу кредитную историю

Финансовая репутация россиян может разрушиться без их ведома и вины

15 Время прочтения: 6 минут

В конце сентября стало известно, что ЦБ выявил три действующих банка, которые портили кредитные истории россиян. Банки.ру решил выяснить, кто и как мог подмочить финансовую репутацию россиян.

Испортить, чтобы удержать

Никто не расскажет о клиенте лучше, чем его кредитная история. По закону любой факт финансовой биографии россиянина фиксируется и хранится десять лет с момента последних изменений. Доступ к услугам кредитования сейчас имеют свыше 70% взрослого населения, подсчитали в ЦБ. А значит, в кредитных бюро содержатся данные примерно о сотне миллионов клиентов. Было бы наивно считать, что система не имеет ошибок, но в случае с кредитными историями малейшая неточность может испортить жизнь клиенту на много месяцев. Даже если он оказался добросовестным.

Алексей из Екатеринбурга в прошлом году взял потребительский кредит на 1 млн рублей в СКБ-Банке. К февралю сумма долга сократилась до 825 тыс., и мужчина решил погасить обязательства досрочно.

«Летом попытался оформить новый кредит в других банках — отказы везде. С момента закрытия кредита до заказа кредитной истории, из которой узнал о «висящем» на мне обязательстве почти в миллион, Альфа-Банк мне отказывал раз пять. Я несколько месяцев бился о стену финансовых учреждений всего лишь потому, что специалист СКБ-Банка не исполнил свои обязательства надлежащим образом», — рассказывает собеседник Банки.ру. В его случае кредитную историю исправили быстро, сразу после обращения в банк. Но так везет не всем.

Ирина из Москвы с 2016 года платила ипотеку в Сбербанке. Ставки по ссудам на жилье снижались, и женщина этой весной решила рефинансировать долг.

«Обратилась в АИЖК — мне отказ. Понять не могу, почему отказ: зарплата нормальная, просрочек не допускаю, кредитуюсь уже очень давно», — говорит собеседница Банки.ру. Позднее она выяснила, что в ее кредитной истории указана просрочка свыше 90 дней по ипотечному кредиту.

«Иду в Сбербанк, говорю им, что по БКИ (бюро кредитных историй. — Прим. Банки.ру) у меня числится просрочка, а они говорят: «Нет, у нас все хорошо». Я в одно отделение поехала, во второе, в головной офис, позвонила по всем телефонам. Потом перестала с ними бодаться, поехала в БКИ. Заплатила деньги, мне дали выписку, и я увидела, что действительно есть просрочка. С этой выпиской я пошла в Сбербанк, с круглыми глазами на меня все посмотрели: «Ой, этого быть не может, мы посмотрим и что-нибудь придумаем». Так они меня «мурыжили» три месяца», — возмущается Ирина. Исправить кредитную историю она смогла, только пообещав обратиться в Центробанк. После устранения недочетов женщина перестала быть клиенткой Сбербанка. Она убеждена, что проблемы с кредитной историей возникли не случайно. «Я так понимаю, что это все сделано, чтобы не терять клиентов. Понятно, где они еще найдут клиента с ипотекой в 6 миллионов рублей под 13% годовых?!» — заключает Ирина.

Десятки похожих историй можно обнаружить в «Народном рейтинге» Банки.ру. В прошлом году ситуация в этом сегменте обслуживания клиентов стала беспокоить и ЦБ. Большая часть заемщиков с нетиповыми обращениями к регулятору жаловались на испорченную кредитную историю, рассказывала представитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Ольга Шеховцова. Это стало поводом для масштабной проверки. Выяснилось, что три банка не соблюдали законодательство о кредитных историях. А еще 12 (в том числе два банка из топ-10) были пойманы на мелких нарушениях.

Кто крайний?

В Банке России отказались сообщать, какие кредитные организации вызвали недовольство регулятора. Там также не пояснили, какие надзорные действия применялись к нарушителям, поскольку это действующие банки.

Тогда Банки.ру проанализировал отзывы пользователей в «Народном рейтинге», оставленные с начала года. Поскольку количество обращений часто зависит от величины банка, был взят процент жалоб по поводу кредитных историй от всех обращений в «Народный рейтинг» по конкретной организации. Анализ проводился по разным видам продуктов.

Так, в сегменте потребительского кредитования большую долю жалоб на ведение кредитных историй имеют «ФК Открытие» (12,9%), банк «Хоум Кредит» (8,2%), а также Альфа-Банк (6,3%). Первые два — в числе «лидеров» антирейтинга по кредитным картам. У «Открытия» число обращений по этой проблеме составляет 8,6%, у «Хоум Кредита» — 8,2%. В этом сегменте их опережает только Бинбанк вместе с присоединенным Бинбанком Диджитал (9,6% и 9,3% негативных отзывов). Однако на перечисленные банки почти не жалуются те, кто брал автокредиты. Здесь претензии пользователей Банки.ру по ведению кредитных историй касались Росбанка (26,7%), Сбербанка (15,4%) и банка «Восточный» (12,5%).

««Обратилась в АИЖК — мне отказ. Понять не могу, почему отказ: зарплата нормальная, просрочек не допускаю, кредитуюсь уже очень давно».»

В этих трех банках сообщили, что процент жалоб небольшой и это не вызывало претензий со стороны регулятора.

В банке «Хоум Кредит» подтвердили, что от уполномоченного представителя Банка России периодически поступают обращения клиентов по вопросам взаимодействия с бюро кредитных историй. Рост числа жалоб там связывают с предстоящим ужесточением банковского законодательства.

В Бинбанке большое количество претензий объяснили техническими сложностями. «После перевода Москомприватбанка (ныне — Бинбанк Диджитал) на единую технологическую платформу с Бинбанком мы столкнулись с рядом технических трудностей при передаче данных о действующих заемщиках этой кредитной организации. В результате по некоторым клиентам могли передаваться некорректные сведения в бюро кредитных историй», — пояснили в пресс-службе кредитной организации.

В Альфа-Банке и «Открытии» не ответили на запрос Банки.ру.

Данные о финансовом положении россиян обновляются кредиторами: банками, МФО и кредитными кооперативами. Они формируют файлы исходя из своих внутренних учетных систем, документы шифруются, подписываются электронной подписью, а потом передаются в бюро кредитных историй, поясняет генеральный директор БКИ «Эквифакс» Олег Лагуткин. БКИ, в свою очередь, проверяет целостность файла, корректность подписи, расшифровывает его и приступает к загрузке в базу данных, продолжает эксперт.

По оценкам Объединенного кредитного бюро, по вине кредиторов портится менее 0,5% кредитных историй. «Эквифакс» приводил цифру 2—3%.

В профиле заемщика могут быть отражены просрочки, которых не было, а также «чужие» обязательства — например, когда мошенники оформляют кредит на имя человека. Нарушением также считается несвоевременная подача данных о клиенте. Согласно закону новая информация должна передаваться в бюро кредитных историй в срок до пяти рабочих дней. На практике этот процесс растягивается на две недели, говорит заместитель руководителя интерактивных сервисов Банки.ру Елена Калинкина. Однако виноват в этом не всегда банк.

«Зачастую причина кроется не совсем в банке. У каждого бюро свое ПО, и для каждого банка нужно сформировать отдельный файл, банки же обычно рассылают типовые файлы. В одном бюро распаковка пройдет штатно, а в другом выдаст ошибку», — отмечает Калинкина.

Такие случаи редкость, утверждает менеджер по развитию данных Объединенного кредитного бюро Евгений Даниленко. «В штатном режиме загрузки предусмотрен технический контроль файлов перед загрузкой в бюро. При выявлении ошибок банк получает отчет с указанием того, что нужно исправить для успешной загрузки, затем исправляет и присылает данные вновь», — поясняет эксперт.

Если технический фактор сводится к минимуму, то остается человеческий. Кредитная история может исказиться или не обновиться вовремя из-за элементарной невнимательности банковского работника.

Работа над ошибками

Ключ к любой кредитной истории — так называемый код субъекта. Он присваивается заемщику при оформлении первого кредита и является бессрочным. Это своеобразный ПИН-код, который позволяет проверить данные о себе дистанционно.

Зная свой код, можно обратиться в Центральный каталог кредитных историй на сайте Банка России. Там уже будет видно, в каких бюро хранится информация о заемщике. Иначе придется побегать — в банк и различные БКИ. Но это уже совсем другая история.

Юлия КОШКИНА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

11 мифов о кредитной истории, в которые не стоит верить

Вся правда о досрочном погашении, заявках в МФО и зачистке кредитной истории за деньги

Вокруг кредитных историй немало заблуждений.

Говорят, что за деньги можно стереть информацию о себе, что досрочное погашение кредита ухудшит историю, а если никогда не брал кредитов, то и кредитной истории нет.

Расскажем, как все на самом деле.

Считается, что если не брать кредиты, то кредитной истории нет — а значит, и в бюро кредитных историй никакую информацию запросить не получится. Иногда люди специально берут кредиты, даже когда могут оплатить покупку сразу, только для того, чтобы в будущем банки могли посмотреть на их кредитную историю.

Как на самом деле. Информация может быть в кредитном бюро, даже если вы никогда не подавали заявку на кредит. Например, так бывает, если при оформлении банковской карты вы дали согласие на проверку вашей кредитной истории.

Тогда банк сможет запрашивать информацию в БКИ: данные о кредитной нагрузке клиента помогают персонализировать предложения для него.

Специально взять кредит для формирования хорошей кредитной истории можно, но лучше, если это будет совсем небольшой кредит, который легко выплатить и по которому точно не будет просрочек.

Некоторые думают, что кредитная история помогает только банкам: с ее помощью кредитные организации оценивают надежность заемщика и на основании этого решают, одобрить заем или нет.

Как на самом деле. С вашего согласия кредитную историю может запрашивать любая организация. Вот кому может быть интересна эта информация:

Многие клиенты банков переживают из-за минимальных просрочек не только потому, что за них придется платить штраф: им кажется, что это ухудшит кредитную историю и банки больше не одобрят ни один заем. А если платят точно в срок, уверены, что новый кредит дадут без проблем.

Как на самом деле. Если кредитная история хорошая, а с доходом все в порядке, шанс получить кредит выше. Но банки обращают внимание не только на эти параметры, поэтому могут отказать в кредите заемщику с хорошей историей и выдать крупный заем бывшему должнику.

Если речь о крупном кредите, важную роль может сыграть созаемщик, а также его доход и кредитная история.

Как сделать ремонт и не сойти с ума

Есть мнение, что займы в МФО портят карму заемщика: банки относятся к таким заемщикам с подозрением и не дают кредиты.

Как на самом деле. Действительно, у некоторых банков есть предрассудки по поводу займов в МФО. Дело в том, что проценты в МФО выше, а требования к заемщикам ниже: сотрудникам банка может показаться, что клиент обратился в МФО из-за острых проблем с деньгами и потому, что не подходил под более строгие требования банков.

Однако все больше банков отказываются от такого подхода: неважно, где человек брал заем, если он аккуратно возвращал деньги. Поэтому информация в кредитной истории о микрозайме еще не значит, что банки больше не будут давать кредиты: главное, чтобы все долги были погашены вовремя.

Некоторые заемщики боятся досрочно гасить кредит, даже если есть такая возможность: дескать, банк недополучит свои проценты, а значит, в следующий раз не захочет терять прибыль и откажет в займе. Чтобы этого избежать, заемщики платят четко по графику и повышают риск просрочек: чем больше платежей нужно совершить, тем больше шансов просто забыть вовремя внести деньги.

Как на самом деле. Для любой кредитной организации главное, чтобы человек выплатил долг с учетом процентов. Но досрочное погашение если и влияет на кредитную историю, то незначительно.

Даже если взять кредит на год, а через три недели погасить его досрочно, банк успеет заработать на процентах, которые начислит за эти три недели. Прибыль банка будет меньше, но на кредитной истории заемщика это не скажется.

А вот просрочки — как частые мелкие, так и единичные крупные — кредитную историю точно подпортят.

Одни заемщики стараются подать как можно больше заявок в разные банки, чтобы получить самые выгодные условия по кредиту. Другие же всегда ограничиваются строго одной заявкой: иначе банк подумает, что у заемщика острая нужда в деньгах и давать кредит ему небезопасно.

Как на самом деле. Важно различать заявки на кредит и запросы кредитной истории.

Заявки исходят от самого заемщика: он просит банк выдать ему кредит. Информацию о заявках на кредиты и решениям по ним банк обязан передавать хотя бы в одно БКИ.

Если подать много заявок на кредиты в короткий срок, банк действительно может подумать, что у заемщика проблемы с деньгами.

Исключение — заявки на POS-кредит («кредит в магазине»), автокредит и ипотеку. Скоринг — автоматическая система, которая проверяет кредитоспособность потенциальных заемщиков, — понимает, что человек не собирается разом купить десять микроволновок, автомобилей или квартир, поэтому не учитывает такую информацию как негативную.

На рассрочку, кредит наличными и кредитные карты не стоит подавать несколько заявок одновременно. Если один банк отказал в заявке, подавать новую лучше не раньше чем через месяц, а лучше даже через два: из-за недавнего отказа новые заявки банки могут отклонять.

Запросы кредитной истории направляет в БКИ организация, которой заемщик дал на это разрешение: например, банк, работодатель или страховая. Без согласия проверять кредитную историю не могут: по умолчанию разрешение действует в течение всего срока кредитного договора или 6 месяцев, если такого договора нет.

Частые запросы кредитной истории могут незначительно влиять на кредитный рейтинг, который рассчитывает бюро. Для банка рейтинг БКИ не главное, поэтому бояться запросов не стоит.

Чтобы узнать свою кредитную историю, нужно обратиться в бюро кредитных историй: для этого некоторые клиенты ищут организацию, в которой хранятся все записи об их кредитах.

Как на самом деле. Единого бюро, которое собирает информацию обо всех кредитах, в России нет. Сейчас работают восемь БКИ — кредитная история конкретного заемщика может оказаться в любом из них, в части или во всех сразу: зависит от того, с какими бюро сотрудничают банки, которые выдавали займы.

Разговоры о том, чтобы создать единое кредитное бюро, ведутся уже давно, но пока идея не реализована.

Некоторые думают, что можно зарегистрироваться на портале госуслуг и получить свою кредитную историю в одном месте и сразу из всех бюро.

Как на самом деле. На портале госуслуг вы можете получить только список БКИ, в которых хранится ваша кредитная история.

Саму кредитную историю нужно запрашивать либо в каждом из БКИ, либо узнавать через посредников. Запросить кредитную историю можно бесплатно два раза в год в каждом бюро, в котором она хранится.

При этом учетная запись на госуслугах поможет быстрее получить кредитную историю на сайтах самих бюро: она удостоверит личность клиента и позволит сразу запросить кредитный отчет в электронном виде.

На сайтах БКИ можно найти информацию о том, как исправить ошибки в кредитной истории. Из-за этого заемщики иногда думают, что можно договориться с бюро и удалить информацию, которая мешает брать кредиты.

Как на самом деле. БКИ действительно исправляют ошибки в кредитных историях, но только в тех случаях, когда это технические ошибки, а не те, что совершили клиенты.

Например, это касается ситуации, если клиент не брал кредит, а в кредитной истории он указан. Или в истории обнаружилась просрочка, хотя на самом деле все платежи поступали вовремя.

Такие ошибки исправить можно: для этого нужно подать запрос в БКИ, а дальше бюро свяжется с банком и проверит информацию. Если банк подтвердит ошибку и предоставит корректные сведения, кредитная история изменится.

Других способов изменить кредитную историю нет: если кто-то предлагает стереть из кредитной истории информацию о реальной просрочке или невыплаченном кредите, это мошенники.

Считается, что причиной плохой кредитной истории могут стать только просрочки. Если просрочек по кредитам нет, то с кредитной историей все в порядке.

Как на самом деле. Действительно, основная причина ухудшения кредитной истории — просрочки. Тонкость в том, что это касается не только долгов по кредитам, но еще и любых небанковских долгов, которые признаны судом.

Например, в кредитной истории может появиться информация о задолженностях по ЖКХ, если управляющая компания подавала в суд. Также там появляются сведения о банкротстве.

Если вы пользуетесь кредитами, лучше проверять кредитную историю не реже двух раз в год или перед заявкой на крупный кредит: это поможет вовремя заметить проблему и разобраться с ней перед тем, как обращаться в банк. Тем более что два раза в год историю можно запросить бесплатно в каждом бюро.

Говорят, что кредитная история обнуляется раз в 10 лет: если просрочки были очень давно, банк о них не узнает.

Как на самом деле. Все БКИ обязаны хранить информацию о заемщиках в течение 10 лет с момента ее последнего изменения. Досрочно кредитная история может быть аннулирована только по решению суда или если окажется, что кредиты на чужое имя брали мошенники.

То есть кредитная история обнулится, если в течение 10 лет в ней не будет никаких изменений: заявок на кредиты, платежей или просрочек.

С 1 января 2022 года ситуация изменится: бюро будут хранить информацию только 7 лет. При этом срок будет отсчитываться по каждому кредиту отдельно. Например, если выплатите кредит 1 августа 2022 года, то информация именно об этом кредите будет содержаться в кредитной истории до 1 августа 2029 года.

Максим, да, это отличный совет! Я вот так обнаружила у себя кредитку банка, которую не оформляла и не получала. Возмутительно. Пришлось ехать в банк, разбираться, писать заявление на закрытие счета.

Вот насчёт множества заявок — дикий маразм. Почему на ипотеку можно подать в несколько банков сразу и посмотреть где условия лучше дадут, а на потреб это, видите ли, подозрительно. А то банки горазды рекламировать «от 7%» а потом одобрять под 28% и тратишь на каждый по 2-3 дня

Артём, я одновременно подавала на кредит в разные банки. Перезвонили со всех банков, сообщив что готовы меня кредитовать. Это как рулетка, видимо. Выбрала в итоге один банк. После этого, в БКИ, пару банков изменили статус на «отказ банка».

Обращалась с расспросами в ОКБ по поводу кредитного рейтинга (скоринговый балл). Вот что вынесла из переписки.

-Миф 6 не миф, а факт- действительно частые запросы банков могут повлиять на кредитный рейтинг, даже если это целиком инициатива банка (например, предодобренное предложение).

-На кредитный рейтинг влияет не сколько сумма всех задолженностей, сколько их количество.

-Многими кредиторами кредитные карты рассматриваются как средства хоть и регулярного, но непродолжительного кредитования. Таким образом, наличие задолженности по кредитным картам рассматривается как негативный фактор. Желательно иметь не более двух кредитных карт.

От себя добавлю, что в июне случилась непредвиденная ситуация и Я не смогла внести вовремя платёж по кредиту. При этом Я заранее уведомила банк, Мне сказали, что ничего страшного не будет, т.к. такая ситуация впервые за 3 года, и информацию никуда не передадут. Ага, не передадут! Кредитный рейтинг тут же понизился.