Как сделать таблицу платежей

Excel для финансиста

Поиск на сайте

Простой платежный календарь в Excel

Одна из важнейших задач финансиста — управление денежными потоками организации. В больших компаниях для решения этой задачи используют специализированные казначейские системы, а в небольшой или развивающейся организации неплохо подойдёт Excel.

Оперативное управление денежными потоками обычно реализуют с помощью специального документа, который называется платёжный календарь (финансовый календарь). Для управления платежами в Excel нужно:

Один из простых примеров, реализующих платёжный календарь в Excel, можно скачать по ссылке: пример реестра платежей. Этот платёжный календарь используется для планирования платежей по группе небольших компаний (можно использовать для одной компании с разными расчётными счетами).

В примере две таблицы.

В верхней таблице вручную указывается остаток движения денежных средств по каждому плательщику на начало периода. Также вручную прописываются ожидаемые поступления. В следующих столбцах автоматически рассчитываются общие суммы платежей и планируемые остатки на конец периода.

Нижняя таблица представляет собой список планируемых счетов. Ключевая информация: суммы платежей, контрагенты, плательщик, статьи затрат, предельный срок оплаты.

Обратите внимание на несколько удобных «хитростей».

Первое. Нижняя таблица представляет собой «умную таблицу» Excel. Это очень удобный инструмент для таблиц с изменяемым числом строк и столбцов: при добавлении строк в конец таблицы не надо «перепротягивать» все формулы, они протягиваются автоматически. Кроме того, упрощена адресация к ячейкам таблицы. Обратите внимание на формулу в ячейке D2: «=СУММЕСЛ�?(РеестрПлатежей[Плательщик];A2;РеестрПлатежей[к оплате])«. Здесь «РеестрПлатежей» — имя «умной» таблицы (задаётся на вкладке Конструктор меню, эта вкладка появляется при выделении умной таблицы); «Плательщик» и «к оплате» — наименования столбцов таблицы. Формула ищет в столбце «Плательщик» наименование плательщика из ячейки А2 и суммирует значения столбца «к оплате».

Второе. Основная задача планирования платежей — не допустить отрицательного остатка денег на счёте (такого быть не может). Обратите внимание на столбец Е верхней таблицы. Там рассчитываются эти остатки, и к ячейкам применено условное форматирование: если остаток отрицательный, Excel подкрасит ячейку. Для изменения платежей служит столбец «платим?» нижней таблицы. Если там стоит 1, платёж запланирован, если 0 — нет. Финансовый менеджер, изменяя значения в этом столбце, добивается отсутствия отрицательных плановых остатков.

Третье. Для исключения ошибок в нижней таблице применена частичная проверка вводимых данных. В столбец «Плательщик» невозможно ввести произвольное значение, можно только выбрать одно из значений, заданных в верхней таблице. Это сделано при помощи инструмента Проверка данных. Таким же образом можно защитить от ввода столбцы «Бизнес/подразделение» и «Наименование статьи бюджета», если предварительно сделать соответствующие справочники. Для «полного счастья» можно защитить верхнюю таблицу от изменения.

Подробнее об используемых инструментах читайте в учебнике Excel онлайн:

Платежный календарь в Excel

Автор: Антон Толкачев

Эксперт-практик, консультант по методологии

ведения управленческого учёта

Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

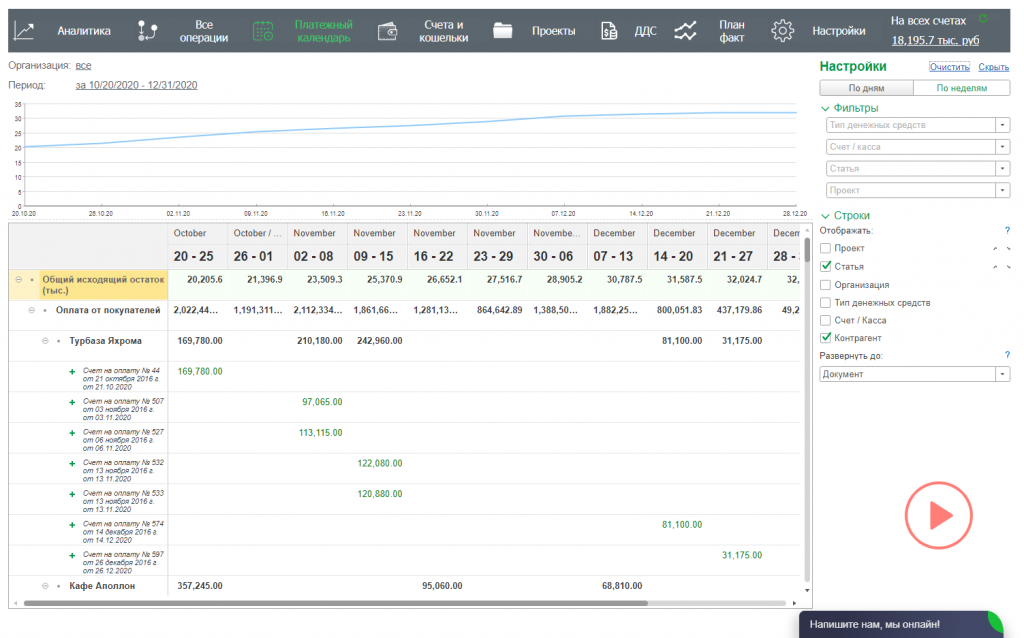

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

Как составить платежный календарь в Excel

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

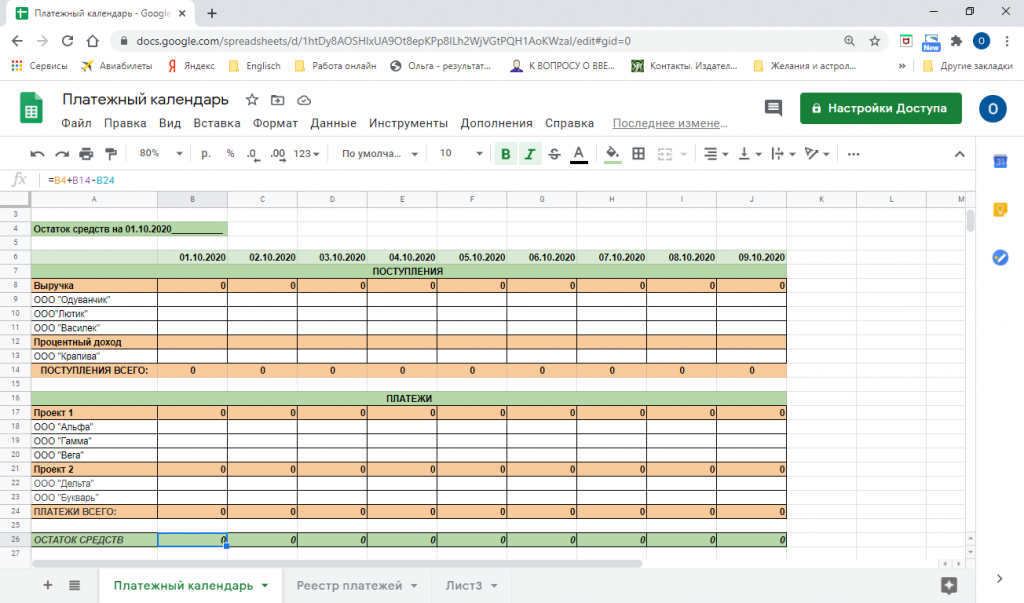

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Платёжный календарь для бухгалтера: пошаговый алгоритм

Платёжный календарь помогает избежать кассовых разрывов даже при нехватке выручки. Обычно его составляет директор. Но бухгалтер может взять это на себя, чтобы повысить свой профессиональный рейтинг и помочь владельцу сохранить бизнес. Расскажем, как это сделать.

Что такое платёжный календарь и кому он нужен

Платёжные календари представляют собой план на будущее в виде таблицы со всеми поступлениями и платежами. По календарю видно, в какие дни не хватит денег, чтобы покрыть расходы. Вы сможете заметить это заранее и придумать, где взять средства для оплаты или как её перенести. Так календарь помогает избегать кассовых разрывов и сохранять репутацию надёжного партнёра, который не допускает просрочек.

Этот инструмент используют не только те, кто регулярно сталкивается с кассовыми разрывами из-за нехватки денег, но и крупный прибыльный бизнес.

Например, развитие нового направления требует больших вложений. Нужно арендовать производственное помещение, склад, закупить оборудование и сырьё для производства, нанять hr-менеджера для поиска сотрудников и выделить деньги на зарплату. Бездумно тратить деньги со счёта нельзя. Каждый крупный платёж подбивайте под поступление от контрагента — планируйте покупку оборудования на следующий день после получения оплаты от крупного заказчика.

Как составить платёжный календарь

Разработать форму платёжного календаря не сложно. В ней должна быть следующая информация:

Список можно дополнять или урезать. Например, в поступлениях выделить особо крупных покупателей, а при наличии нескольких производственных участков разбить их по цехам. Можно дополнить информацией о центрах ответственности, ставках НДС, номере счета и так далее.

Обычно платёжный календарь составляется на месяц — по каждому дню. Это связано с тем, что любой платёж нужно совершить до конкретной даты. Например, платить проценты за кредит по графику. Даже один день просрочки ведёт к начислению пени и ухудшению кредитной истории.

Пример платёжного календаря: