Чем выгодна банку кредитная карта

В чем выгода банка от кредитных карт?

Платные дополнительные услуги

Кредитная карта обслуживается по определенному тарифу, в котором предусмотрена плата за предоставляемые услуги. Считается, что при оформлении клиент знакомится с полными условиями кредитки. Но на практике это не происходит, потому и говорят о скрытых комиссиях, ведь сконцентрировавшись на ставке и льготном периоде, клиент не интересуется остальными платежами.

Полные условия тарифного плана можно найти на сайте банка или уточнить в его отделении.

Большинство из перечисленных видов комиссии по кредитным картам незаметны при ее использовании. Клиенты привыкают, что с их счета банк списывает плату за предоставление дополнительных услуг. Но если представить, сколько людей пользуются кредитками того же Сбербанка, получатся огромные цифры. Заемщики же готовы платить за комфорт удаленных приложений и своевременное предоставление информации.

Но при этом они считают, что пользуются кредитной картой бесплатно, ведь укладываются в льготный период. Но совершенно не учитывают дополнительные опции, за которые регулярно списывается плата. Комиссии позволяют банкам получать значительную выгоду, даже если заемщики используют кредитку исключительно в беспроцентный период.

Бонусы от платежной системы

Существуют и другие, менее очевидные способы заработать на держателе кредитной карты. Банки получают бонусы от платежной системы за выпуск кредиток. Конечно, оценить выгоду финансовой организации в полной мере не получится, ведь никто из клиентов не знает тонкостей сотрудничества кредитора с платежными системами.

Важно! За продвижение пластиковых карточек на рынке банки получают бонусы и поощрения от своих международных партнеров.

Даже если заемщик не платит проценты из-за пользования пластиком в льготный период, банк не будет в убытке. Все расходы точно возместятся платежными системами, ведь поощряют они практически за все: безналичные операции, выпуск определенного количества карт и т.д. Комиссию платит торговая точка, которая проводит операцию по терминалу, потом эта сумма распределяется между банком и системой платежей.

Грейс-период

Возможность не переплачивать в льготный период – огромный плюс для клиента, но и здесь банк найдет, на чем заработать. Далеко не все заемщики выполняют условия погашения. Одни допускают просрочки, другие не могут вернуть всю сумму до назначенной даты. Это означает, что рано или поздно они будут платить проценты, а ставка по кредиткам высокая.

Часто причиной переплаты становится невнимательность держателя кредитной карты. Он не вникает в особенности расчета льготного периода, обращая внимание только на указанную в рекламе цифру. Но «50 дней льготного периода» не идентично фразе «до 50 дней льготного периода». Также они не понимают, что в грейс чаще всего не входят наличные операции, покупка лотерейных билетов и некоторые другие. Сразу после их совершения банк начинает насчитывать процент.

Чем больше клиентов, тем лучше

Даже если у вас самая выгодная кредитная карта с бесплатным обслуживанием и без дополнительных комиссий, банк сможет заработать. Дело в том, что лояльный клиент – это ходячая реклама. Он не переплачивает сам по кредитке, но по его рекомендации могут прийти другие заемщики, которые принесут значительную прибыль.

Кроме того, высока вероятность, что именно в этот банк человек обратится за ипотекой или потребительским кредитом, откроет дебетовую карточку или вклад. Такой клиент для кредитора – ценный капитал, на котором можно заработать. Поэтому даже при видимом отсутствии прибыли от кредитной карты банк-эмитент остается в плюсе.

Когда кредитная карта выгоднее кредита наличными

Кредиты можно разделить на два вида: ссуда наличными и кредитная карта. Как взять кредит и не переплатить? Что лучше оформить: потребительский кредит или кредитную карту? В этом материале Bankiros.ru разобрался, когда выгоднее взять кредитку, а когда кредит наличными.

Чем кредитная карта отличается от кредита

Кредит может быть целевым, когда деньги перечисляются на покупку какого-то товара или услуги, например, лечение или обучения, и нецелевым. Нецелевой кредит выдается заемщику наличными, которые он может потратить их на свое усмотрение. Отчитываться за траты перед банком не нужно. Таких же ограничений нет и у кредиток. Единственный момент – сумма трат не может превысить установленный лимит. В чем же принципиальное различие кредита и карты?

Проценты по кредиту начисляются на полную сумму с момента выдачи. По кредитной карте процент начисляется после того, как клиент воспользуется картой – оплатит товар или снимет с нее наличные.

Кредит погашается равными частями. При кредитке вы можете внести только минимальный платеж. После погашения всей суммы по карте, лимит будет доступен вам в полном объеме заново, и деньги снова можно будет потратить. Кредит же не возобновляется. После погашения вам придется взять новую ссуду при необходимости.

Какие преимущества и недостатки есть у кредита

Кредит достаточно просто оформить. Решение по нему принимается в течение одного дня. Для заявки необходим минимальный набор документов. Может выдаваться на срок от нескольких месяцев до нескольких лет. Кредит можно закрыть досрочно и в некоторой степени он защищает вас от инфляции.

Проценты на кредит начисляются на всю сумму, даже если вы не пользуетесь деньгами. Погашать ссуду необходимо точно в срок фиксированными платежами. После погашения кредит является завершенным и вам придется брать новый для покупки какого-то товара.

Какие преимущества и недостатки есть у кредитной карты

Проценты по кредиту начисляются с момента снятия средств или оплаты товара и только на потраченную часть. Использовать кредитку можно только при необходимости на случай непредвиденных трат. У многих карт установлен грейс-период в среднем на 60 дней. Если вы вовремя погашаете задолженность, платить проценты не нужно. При оплате товаров кредиткой вам не нужно платить комиссию. Если срок действия карты заканчивается, банк изготовит вам новую.

За снятие наличных предусмотрена высокая комиссия, поскольку карта предполагает именно безналичные платежи. Изготовление карты может занять до нескольких недель, поэтому рассчитывать на быстрые деньги не стоит. Расплатиться картой можно только в магазинах, где возможен безналичный расчет.

Когда стоит оформить кредит, а когда кредитную карту

Для начала важно понять для чего вам нужны дополнительные средства. Для срочных покупок стоит оформить кредит, а для резерва лучше отдать предпочтение кредитной карте. Так, вам не придется платить проценты, когда вы не пользуетесь кредитом.

Оформить потребительский кредит стоит в том случае, если вам срочно необходима большая сумма наличных. Снятие же денег с карты обернется высокой комиссией. Если у вас есть постоянный источник дохода, кредитка позволит потратить деньги бесплатно, поскольку вы сможете вовремя вносить платежи или вообще редко прибегать к использованию кредитной карты.

Почему вам нужна кредитная карта и как на ней заработать

5 Время прочтения: 5 минут

Кредитная карта может быть полезной, но этот финансовый инструмент подойдет не всем. Рассказываем, как правильно выбрать кредитку и сколько с ее помощью можно заработать.

Что такое кредитная карта?

Главное отличие кредитной карты от дебетовой в том, что вы пользуетесь деньгами банка, а не своими. По сути, кредитная карта — это тот же кредит, но на более гибких условиях: их можно менять в зависимости от финансовых нужд.

Объясняем на конкретном примере: если вы берете кредит в банке, допустим, 100 000 рублей, то сразу получаете всю сумму (наличными или на расчетный счет), и банку неважно, как именно вы будете этими деньгами распоряжаться. Главное — вовремя погасить задолженность, и делать это надо по заранее известному графику платежей.

Если же вы пользуетесь кредитной картой, то в вашем распоряжении деньги банка в пределах кредитного лимита, и размер минимального платежа по задолженности будет зависеть от потраченной суммы.

Зачем вам может понадобиться кредитная карта?

Кредитная карта — удобный и полезный финансовый инструмент, но подойдет он только дисциплинированным людям, способным следить за своими финансами и вовремя гасить задолженность. У тех, кто планирует постоянно пользоваться кредиткой, должен быть стабильный регулярный доход, иначе будет сложно вовремя вносить минимальный платеж. Просрочки по кредитке грозят ухудшением кредитной истории и в будущем могут стать причиной отказа в кредите.

Другой вариант использования кредитной карты — держать ее для подстраховки в кошельке: если внезапно потребуются деньги, они уже будут под рукой, и не придется занимать у друзей или срочно бежать в банк за кредитом. В этом случае, кстати, стоит выбрать кредитную карту с бесплатным годовым обслуживанием.

Что такое кредитный лимит?

Банк ограничивает количество денег, которыми вы можете пользоваться. Размер кредитного лимита зависит от многих факторов, главный из которых — платежеспособность держателя карты. Если вы уже являетесь клиентом банка (например, получаете зарплату или держите деньги на депозите), то вы сможете рассчитывать на большую сумму.

Кредитный лимит может быть повышен в течение времени использования карты: достаточно быть аккуратным и надежным заемщиком, регулярно тратить деньги с кредитки и вовремя погашать задолженность.

Что такое процентная ставка?

У каждой кредитной карты (как и у обычного кредита) есть процентная ставка — за использование денег банка придется платить. Ставка крайне редко фиксированная: чаще всего банки в рекламе указывают диапазон, например от 9% до 40% годовых, а точный размер процентов назначается индивидуально каждому клиенту.

Процент начисляется не на всю сумму, одобренную банком, а только на те деньги, которые уже потрачены.

Но есть и хорошая новость: деньгами банка можно пользоваться бесплатно благодаря грейс-периоду.

Что такое грейс-период и как им правильно пользоваться?

Практически у всех кредитных карт есть льготный (он же грейс) период: время, в течение которого банк не начисляет проценты за использование денег.

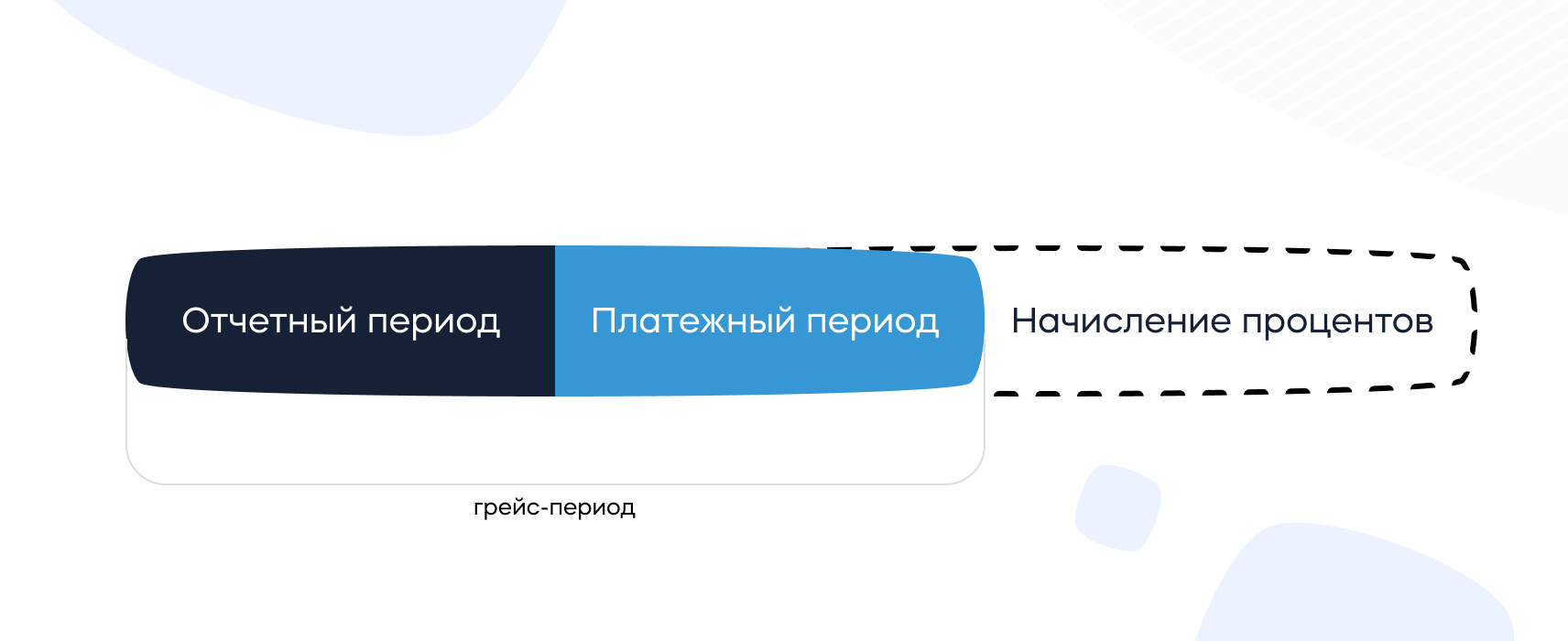

Грейс-период состоит из отчетного и платежного периодов и может длиться от 30 до более чем 150 дней в зависимости от условий разных банков.

Отчетный период — это время, в течение которого вы можете тратить деньги с карты.

Платежный период — это время, когда нужно вернуть потраченное банку.

Отсчет грейс-периода начинается со дня первой операции по карте (покупки, оплата услуг, снятие наличных, переводы и т. д.): если погасить задолженность полностью в течение льготного периода, то платить банку за использование денег не придется.

По окончании грейс-периода проценты будут начисляться за каждый день использования денег банка. Чем длиннее грейс-период, тем больше у вас времени для того, чтобы успеть погасить задолженность и ничего не платить банку. Выбрать кредитную карту с льготным периодом до 1 100 дней можно здесь.

Как правильно погашать задолженность?

Расходы по кредитной карте складываются из нескольких частей:

Плата за обслуживание карты может начисляться как единым платежом раз в год, так и равными частями каждый месяц — в зависимости от условий конкретной карты.

Но на этом можно сэкономить: достаточно выбрать карту с бесплатным обслуживанием.

Кредитная карта в основном предназначена для безналичных платежей, и за снятие наличных банк чаще всего назначает определенный процент. Если есть необходимость пользоваться наличными деньгами с кредитки, лучше выбрать карту с возможностью снимать деньги бесплатно. Таких предложений на рынке немного, но они есть.

Если вы не погасили задолженность в течение льготного периода, то проценты будут начисляться за весь срок использования денег — с первого дня появления долга.

Минимальный платеж — величина переменная. Она зависит от суммы долга, процентной ставки по кредитке и количества дней задолженности.

Если не внести платеж вовремя, то банк назначит неустойку (ее размер также указан в договоре).

Вносимые деньги первым делом идут на оплату процентов, штрафов и неустоек, а уже потом — на оплату основного долга.

Как получить прибыль с помощью кредитки?

Современные кредитные карты не отстают от «дебетовок»: сегодня банки предлагают кредитки с приличным кэшбэком и действительно заманчивыми бонусными программами.

Таким образом, если грамотно пользоваться кредитной картой, вовремя гасить долг в течение грейс-периода, да еще и получать за это кэшбэк и другие бонусы, то на трате денег банка можно еще и неплохо заработать.

Бонусные программы разнообразны и обширны: есть карты специально для автомобилистов (с повышенным кэшбэком на АЗС), путешественников, самозанятых, спортсменов, поклонников сервисов «Яндекса» — перечислять можно бесконечно. Каждый сможет найти кредитную карту согласно своим предпочтениям и получать с ее помощью реальную прибыль.

Не знаете, какую выбрать? Тогда вам сюда: в этом каталоге собрано несколько десятков лучших кредитных карт с кэшбэком до 10%, по некоторым из которых можно получать до 10 000 рублей в месяц!

Какой должна быть выгодная кредитная карта?

Кредитная карта, которой удобно и выгодно пользоваться, должна отвечать следующим требованиям:

Чтобы сравнить предложения от банков и выбрать наилучший для себя вариант, достаточно указать желаемый кредитный лимит и другие параметры вот здесь и получить индивидуальную подборку кредитных карт.

Отправить заявку на понравившуюся карту можно сразу же — это займет не более 5 минут.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Чем банку выгодно выдавать клиентам кредитные карты?

Оформить заявку и получить ответ из банка всего за 30 минут →

Люди повсеместно используют в своих повседневных тратах кредитные карты. Их удобства и преимущества оценили уже многие. Ведь при использовании кредиток существует множество бонусов для клиентов, которые делают кредитку даже выгодной своему обладателю.

А что же банки? При таком огромном преимуществе для пользователей кредиток, как же банки умудряются на них зарабатывать? Ведь существование льготного периода минимизирует доход банков от выдачи средств. Так в чем же выгода?

Лучшие кредитные карты:

| Банк | % и лимиты | Заявка |

| Банк Открытие кредитная карта | 0% на 120 дней + Кэшбэк до 11% Лимит до 500000 рублей | Заявка |

| Альфа-банк кредитная карта | 0% на 100 дней + Кэшбэк до 10% Лимит до 700000 рублей | Заявка |

| Тинькофф Drive кредитная карта | 0% на 55 дней + 10% за покупки на АЗС Лимит до 700000 рублей | Заявка |

| Росбанк кредитная карта | 0% на 120 дней Лимит до 1 млн рублей | Заявка |

| Халва Карта рассрочки | 10% при просрочке до 350000 руб. + рассрочка до 18 мес + 10% год | Заявка |

| ЕКапуста А может лучше займ под 0%? | до 30 000 руб 0% первый займ на 21 день | Заявка |

Посмотреть все банки, с которыми мы работаем, вы всегда можете здесь ⇒

Чем больше карточек выдает банк, тем больше он может заработать. Среди банков существует большая конкуренция, поэтому для карт предлагаются все новые и новые бонусные программы, которые привлекают клиентов. А сейчас особенно востребована опция кэшбэка, когда банк и вовсе возвращает часть потраченных денег обратно на счет.

Но банки от этого совсем не теряют. Выгода банков от карточек в основном заключается в различных комиссионных сборах. Ниже мы укажем, какие именно сборы приносят банкам доход.

Таким образом становится понятным, почему банки так борются за клиентов, оформляющих кредитные карты.

От 9.9 %

До 5 лет

От 9.9 %

До 5 лет

От 9.9 %

До 5 лет

От 11.9 %

До 5 лет

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

На сегодняшний день многие люди не могут обойтись без кредитных карт, некоторые без нее как без рук. Для меня это очень удобно, к примеру, до заработной платы еще неделя, а денег почти не осталось и можно ею воспользоваться. Ее удобно носить, она маленькая и не занимает много места, и по этому без нее в наше время уже не обойтись Многие люди именно так и делают, и банку в плюс, но не всегда, бывает люди не выплачивают свои долго, что является большим минусом.

И хорошо еще то, что после истечения срока карты (а он есть https://kreditorpro.ru/na-kakoj-srok-vydaetsya-kreditnaya-karta/), ее можно перевыпустить, после чего пользоваться кредитными деньгами и дальше.

Даст ли банк наличку в заем, если у меня уже есть кредитка, на которой не полная сумма. Недавно говорили, что правила пользования карточками будут более жесткими: и %, которые близки к стандартному заему, и продолжительность льготн. заема всего 20 дн. Правда ли это?

РЕКОМЕНДОВАНО К ПРОСМОТРУ АДМИНИСТРАЦИЕЙ САЙТА:

Как кредиты и банковская система влияют на души людей? Когда можно взять кредит? И когда его брать нельзя!

Понятно, что финансовое учреждение не будет работать себе в убыток, скорее на всем максимально заработает. Читайте внимательно договор, в том числе и между строк, тогда все хорошо будет. Я пользуюсь, удобно и помогает, когда срочно нужно где-то деньжат перехватить.

Имея кредитку, потребитель почти пожизненно остается с этим банком, если не ухудшаются условия. Человек сильно привыкает к тому, что всегда есть под рукой заначка, которая в любой нужный момент станет палочкой-выручалочкой. Банк получает свой %, а держатель карт-ки имеет возможность закрыть долг, когда захочется, или вносить небольшой платеж каждый мес., как правило, 5-7% от потраченной суммы.

Да сейчас этих кредитных карт тьма просто. И на таких условиях заманивают, что начинаешь думать, а почему бы ее не взять. Но потом всплывает уйма условий, огранечений и всяких нюансов, после которых ты понимаешь, что это просто огромная яма. Но конечно, есть люди которые ими пользуются и очень довольны! Конечно могут и возникать ситуации в которых они способны выручить.

Плюс огромное количество держателей кредиток и других карточек повышает место банка в различных рейтингах, поэтому и стремятся раздать больше пластиков, даже студентам и пенсионерам. А % по кредитке всегда значительно выше, чем по стандартным ссудам. Так что я точно не переживаю за банкиров, они явно в плюс себе работают

Сегодня кредитки являются наиболее востребованным продуктом. Это связано с простотой использования, человек гасит всю задолженность или минимальный платеж. и снова может пользоваться, при этом не нужно каждый раз обращаться в банковское учреждение за одобрением. Самим банкам это тоже выгодно, они получают все больше потребителей, которые будут с ними в течение многих лет. Кроме того, имеют хорошую прибыль за счет довольно высоких процентных ставок.

Лучшие кредитные карты

Выбор любого финансового продукта требует индивидуального подхода. Учитываются разные нюансы. Особенно это важно при определении наиболее выгодной кредитной карты. Сервис Brobank.ru не только выявил лучшие кредитные карты для оформления в декабре 2021 года по комплексной оценке основных их функций. Также он позволяет выбрать подходящее предложение по индивидуальным потребностям. Для этого достаточно использовать каталог и указать необходимые условия.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 12 мес. |

| Стоимость | От 0 руб. |

| Кэшбек | До 30% |

| Решение | 2 мин. |

| Кред. лимит | 150 000 Р |

| Проц. ставка | 0% |

| Без процентов | 3 года |

| Стоимость | От 0 руб. |

| Кэшбек | 3-8% |

| Решение | 2 мин. |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | До 111 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-25% |

| Решение | 2 мин. |

| Кред. лимит | 350 000 Р |

| Проц. ставка | 0% |

| Рассрочка | До 18 мес. |

| Стоимость | 0 руб. |

| Кэшбек | До 6% |

| Решение | 5 минут |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 9,8% |

| Без процентов | До 110 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | От 2 мин. |

| Кред. лимит | 100 000 Р |

| Проц. ставка | От 29% |

| Без процентов | 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 30% |

| Решение | 1 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 11.9% |

| Без процентов | 180 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | 5 минут |

| Кред. лимит | 1 500 000 Р |

| Проц. ставка | От 9,9% |

| Без процентов | До 210 дней |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | 1 день |

| Кред. лимит | 1 500 000 Р |

| Проц. ставка | От 10.9% |

| Без процентов | 120 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 6% |

| Решение | 2 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | До 145 дней |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | 1 час |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 15% |

| Без процентов | До 55 дней |

| Стоимость | 990 руб./год |

| Кэшбек | 1-30% |

| Решение | 2 мин. |

| Кред. лимит | 300 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 56 дней |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | 15 минут |

| Кред. лимит | 299 999 Р |

| Проц. ставка | От 24,9% |

| Без процентов | 51 день |

| Стоимость | 900 руб./год |

| Кэшбек | 1-8% |

| Решение | 2 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 120 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | 15 мин. |

Статьи о кредитных картах

Отзывы о кредитных картах

Оформила кредитку в приложении, на запланированную дату приехал представитель. Подписали договор, представитель сказал, что в течении короткого времени карту активируют. НО, активация не произошла! Написала в поддержку, оператор мне ответил, что карта заблокир. Показать полностью

Отвратительное обслуживание. Сначала несколько дней вместо нескольких минут одобряли карту. После одобрения, привезли её, подписали договор, сказали, что должна теперь ещё придти смс для активации. Смс не пришла, 2 дня пыталась с ними связаться, безрезультатно. Показать полностью

Подал заявку на карту 100 дней, пришёл получать, одобрили 10000р, при том что я работающий пенсионер, неужели при проверке моих данных сразу нельзя указать такой лимит, я бы даже в банк не пошёл.

Приятный сервис, дистанционное обслуживание упрощает жизнь, быстрая реакция на вопросы в чате, весомый кешбек. Пока что пользуюсь первые недели и минусов не обнаружил. Конечно, я заранее изучил тарифы, лимиты и прочее, поэтому пользуюсь аккуратно. Из грейса вы. Показать полностью

Банк снизил мне ставки по тарифу месяц назад, что я ощутила только сегодня, когда пришла выписка. Там я увидела, что вместо обычных 400-700 рублей процентов, у меня уже 200 рублей. Дело в том, что я как брала кредитку, потратила весь лимит, и в зарплату не уло. Показать полностью

К сожалению, но Тинькофф очень сильно разочаровал. Кредитная карта на 55 дней ))) Оказывается считают они эти 55 дней в соответствии с вашим расчетным периодом, и если вы запамятовали, например карту открывали когда вам ее навязали в далеком 2019 году при откр. Показать полностью

Наглые обманщики. Никогда не связывайтесь с Альфа-банком! Заказала кредитную карту, думала нормальный банки и отзывы неплохие, как же я ошибалась! Заполнила на сайте анкету и указала кредитный лимит 100 000 руб. После мне перезвонил сотрудник банка и пере. Показать полностью

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в декабре 2021 года

Оценка охватывает 50 крупнейших банков России по объему активов. То есть наиболее популярные и надежные структуры. Данные о тарифах взяты с их официальных сайтов. Определялись лучшие кредитные карты 2021 года, в частности декабря, по комплексной оценке. Учитывалось пять параметров.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, Кредитная СберКарта | Одна из наименьших процентных ставок при оплате покупок картой, бесплатное обслуживание | 120 | 9,8-17,9 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Ежемесячный лимит на снятие наличных без комиссии до 30 000 рублей, бесплатное обслуживание | 120 | 10,0-27,0 | 1 000 000 |

| 3 | АО МИнБанк, Правильная карта | Бесплатное обслуживание, ежемесячный лимит на снятие наличных без комиссии до 20 000 рублей | 115 | 18,9-25,9 | 600 000 |

| 4 | АО АЛЬФА-БАНК, 100 дней без % | Первый год после оформления карты без комиссии за обслуживание, расчет льготного периода с момента покупки | 100 | 11,99-23,89 | 1 000 000 |

| 5 | АО ОТП Банк, 120 дней без процентов | Ежемесячный лимит на снятие наличных без комиссии до 20 000 рублей, бесплатное обслуживание | 120 | 9,9-49,9 | 300 000 |

| 6 | ПАО Банк ФК Открытие, 120 дней | Нет комиссии за снятие наличных, отмена комиссии за обслуживание при незначительном месячном обороте средств по карте в 5000 рублей | 120 | 13,9-29,9 | 500 000 |

| 7 | КБ Ренессанс Кредит (ООО), Разумная | Рекордный постоянный льготный период в 145 дней, бесплатное обслуживание | 145 | 11,9-39,9 | 600 000 |

| 8 | ПАО МТС-Банк, CASHBACK | Одна из лучший функций кэшбэк — возврата части потраченных средств, отмена комиссии за обслуживание при обороте средство по карте на сумму 8000 рублей за месяц | 111 | 11,9-25,9 | 1 000 000 |

| 9 | Банк ВТБ (ПАО), Кредитная «Карта возможностей» | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 (первый — до 200) | 14,9-34,9 | 1 000 000 |

| 10 | ПАО БАНК УРАЛСИБ, 120 дней на максимум | Нет комиссии за получение наличных за счет кредитного лимита, незначительная комиссия за обслуживание с возможностью ее отмены | 120 | 11,9-39,9 | 1 000 000 |

Анализ рынка предложений в декабре

Ассортимент продуктов достаточно широкий. Предлагает их 40 кредитных организаций из 50 оцениваемых. Помимо некоторых структур, нацеленных на работу с непрофильными активами, а также узкоспециализированных, в этом перечне 2 НКО. То есть они не эмитируют пластик. Соответственно, за попадание в ТОП-10 не конкурировали.

Важно отметить, что у большинства игроков рынка продуктовая линейка насчитывает более одного варианта. Естественно, при такой ситуации за попадание в представленный рейтинг кредитных карт с льготным периодом конкурировали несколько предложений от одного банка. Не более трех. Правда, в сам перечень мог войти только один пластик.

Если брать средние условия действующих предложений по кредиткам, то можно в первую очередь отметить льготный период. Среднестатистическая его длительность – 85 дней. Минимальная – 50 суток. Рекордная продолжительность – 145. Самые популярные варианты льготного периода – до 120 и до 55 дней. Такие сроки предусмотрены по 13 и 11 продуктам соответственно.

Относительно процентных ставок. Средний уровень минимального порога – 17,72% годовых. Рекордно низкая – составляет 9,5% годовых. По большей части продуктов, в том числе вошедших в ТОП кредитных карт по комплексной оценке, наименьшая ставка применяется в двух случаях. Во-первых, при оплате покупок пластиком. Иногда – даже у отдельных ритейлеров. Во-вторых, лояльным клиентам. Например, с качественной кредитной историей, получающим через банк зарплату и т.д.

Среднестатистическая стоимость обслуживания рассматриваемых продуктов, естественно среди тех, у кого предусмотрено удержание этой комиссии, на уровне 2000 рублей в год. Точнее – 2017 рублей. Самый дешевый вариант – 450 рублей. Наиболее дорогостоящий – 17 880 рублей. Причем это не предел. Некоторые банки располагают более чем тремя предложениями, куда входят премиальные продукты. Они, зачастую, не учитывались.

Лишь шесть тарифов среди всех оцениваемых позволяют снять наличные без комиссии. Причем только два из них вошли в ТОП-10 кредитных карт с комплексно учитываемыми параметрами. В среднем за эту операцию придется доплатить 3,89% от получаемой суммы. Наиболее популярный уровень этой комиссии сопоставим со среднестатистическим – 3,9%. Его удерживают по 19 продуктам.

Как составлялся рейтинг кредитных карт 2021 года (декабря)

Оценка охватывает ТОП-50 кредитных организаций по объему активов. При наличии нескольких продуктов у одной структуры за попадание в лучшие кредитные карты боролось не более трех предложений. Изначально выбирались максимально универсальные.

Комплексный анализ предусматривал учет следующих функций:

Присутствовать в списке мог только один продукт от одной кредитной организации. То есть в ТОП-10 попадала самая лучшая кредитная карта отдельно взятого банка. К слову, это ограничение было применено к двум конкурентам.

По итогу определены не только комплексно наиболее выгодные предложения, но и максимально универсальные. Причем от крупных структур, представленных в большей части России. То есть доступные основной части граждан.

На что обратить внимание перед тем, как определить какую кредитную карту лучше взять

Практически каждая функция рассматриваемых продуктов располагает нюансами. Если их не учитывать, а опираться только на презентацию, то даже с индивидуальным подходом определить какую кредитку лучше оформить будет проблематично. Причем основные проблемы всплывут в процессе использования пластика. Выделить можно пять основных вопросов.

Как понять — какую кредитную карту лучше оформить

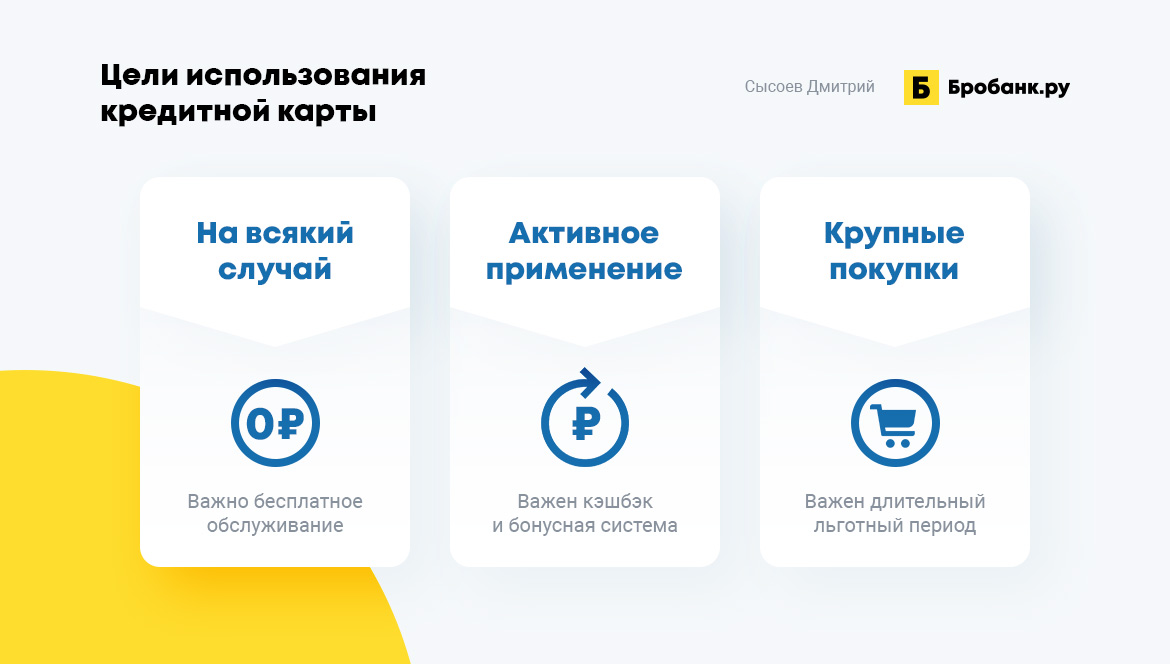

Изначально важно ответить на вопрос – для каких целей будет применяться продукт. Опираясь на это и удастся понять какая кредитная карта лучше для отдельно взятого человека.

Всего можно выделить три варианта использования пластика:

Естественно, если все три этих пункта включены в тариф продукта, то это самая лучшая кредитная карта. Ведь она соответствует любым потребностям держателя. Правда, подобных универсальных предложений единицы. Даже при их наличии, в основном, они выдаются ограниченный период времени. С дальнейшим изменением тарифа.

Важно отметить, что кредитки по изначальной своей природе не предусмотрены для использования наличных средств. Такие потребности закрывают кредиты. В то же время можно встретить предложения, где на подобные операции действует льготный период и не взимается комиссия. Обращать внимание на эти предложения стоит только при частых сложностях, которые требуют именно наличных.

Где лучше взять кредитную карту

Наиболее выгодные предложения получают лояльные клиенты. То есть имеющие положительную историю взаимоотношений с банком. Например, использующие карту или счет для выплаты дохода той же кредитной организации. Либо применяющие другие продукты, такие как вклады. Поэтому в первую очередь стоит ознакомиться с предложениями структуры, с которой есть факт сотрудничества.

В качестве бонусов можно выделить три основных направления для таких клиентов. Во-первых, меньшая процентная ставка. Во-вторых, больший кредитный лимит. В-третьих, возможная отмена комиссии за обслуживание счета с лимитом кредитования. Также есть вероятность, что будет предоставлена большая сумма займа. Ведь банк располагает полными данными о финансовом положении человека.

Помимо этого, стоит отметить клиентов с качественной кредитной историей. Они могут рассчитывать на определенный бонус. Пусть и один, но достаточно важный. Касается процентной ставки за пользование заемными средствами вне действия льготного периода. Им предлагается меньший уровень этой комиссии. Что в дальнейшем помогает сэкономить.