Чем выше финансовый рычаг тем

Финансовый рычаг: понятие и пример расчета

Компании часто берут кредиты для покупки имущества или пополнения оборотных средств. Как понять — какой размер кредита может взять компания, чтобы не стать банкротом, и стоит ли это делать? В этом поможет финансовый рычаг.

Финансовый рычаг — это показатель, отражающий как изменение размера заемного капитала повлияет на прибыль компании.

Если компания убыточная, то использовать финансовый рычаг не стоит — ситуация может только ухудшиться. Чтобы понять, насколько эффективна работа, нужно рассчитать рентабельность активов и рентабельность собственного капитала.

Содержание статьи

Рентабельность активов

Этот показатель характеризует эффективность использования активов, рассчитывается как отношение операционной прибыли к активам.

Рентабельность активов = Операционная прибыль : Активы

Операционная прибыль — это прибыль от основной деятельности компании, разница между доходами и расходами компании по основной деятельности за определенный период.

Активы включают:

Все эти статьи нужно сложить. Размер активов и их общую стоимость также можно узнать из баланса, там они уже суммированы.

В расчете используется среднегодовой размер активов. Для его расчета нужно сложить стоимость активов на начало и конец года и разделить на два:

Активы (в среднем за год) = (Активы на начало года + Активы на конец года) : 2

Этот показатель может быть неточным, если в течение года были значительные колебания стоимости. Для более подробного расчета можно суммировать размер капитала поквартально, помесячно или ежедневно и делить на 4, 12 или 365. Это удобно делать, если компания ведет финансовый учет в специальном сервисе, например, в ПланФакте.

Расчет для компании «Альфа»:

Операционная прибыль — 400 000 рублей.

Стоимость активов на начало года 900 000 рублей, на конец года — 1 100 000 рублей.

Среднегодовая стоимость активов = (900 000 + 1 100 000) : 2 = 1 000 000 (руб.)

Рентабельность активов = 400 000 : 1 000 000 = 40%

Расчет для компании «Бета»:

Операционная прибыль — 80 000 рублей.

Стоимость активов:

1 квартал — 1 000 000 рублей;

2 квартал — 900 000 рублей;

3 квартал — 600 000 рублей;

4 квартал — 700 000 рублей.

Среднегодовая стоимость активов = (1 000 000 + 900 000 + 600 000 + 700 000) : 4 = 800 000 (руб.)

Рентабельность активов = 80 000 : 800 000 = 10%

Рентабельность активов компании «Альфа» в четыре раза выше, чем у компании «Бета».

Рентабельность собственного капитала

Характеризует, насколько эффективно используется собственный капитал. Чем показатель выше, тем выгоднее вкладывать деньги в компанию.

Рентабельность собственного капитала = Чистая прибыль : Собственный капитал

Формула чистой прибыли в общем виде выглядит так:

Чистая прибыль = Выручка (доходы по основной деятельности) — Расходы по основной деятельности + Прочие доходы — Прочие расходы — Амортизация — Проценты по кредитам и займам — Налог на прибыль

Для расчета финансового рычага используем упрощенный вариант:

Чистая прибыль = Операционная прибыль — Проценты по кредитам и займам — Налог на прибыль

Собственный капитал — вложения учредителей и нераспределенная прибыль. Узнать величину собственного капитала также можно в балансе. В расчете используется среднегодовой размер собственного капитала.

Расчет для компании «Альфа»:

Среднегодовой собственный капитал компании «Альфа» составил 1 000 000 рублей.

Операционная прибыль за год — 400 000 рублей.

Налог на прибыль — 20%.

Кредитов у компании нет, поэтому проценты по ним она не платит.

Сумма налога = 400 000 х 0,2 = 80 000 (руб.)

Чистая прибыль = 400 000 — 80 000 = 320 000 (руб.)

Рентабельность собственного капитала = 320 000 : 1 000 000 = 32%

Расчет для компании «Бета»:

Среднегодовой размер собственного капитала компании «Бета» — 500 000 рублей. Часть активов финансируется за счет кредиторской задолженности — поставщики отгружают материалы с постоплатой.

Налог на прибыль — 15%, компания использует упрощенную систему налогообложения с объектом «Доходы минус расходы».

Операционная прибыль за год — 80 000 рублей.

Сумма налога = 80 000 х 0,15 = 12 000 (руб.)

Чистая прибыль = 80 000 — 12 000 = 68 000 (руб.)

Рентабельность собственного капитала = 68 000 : 400 000 = 13,6%

Рентабельность собственного капитала у компании «Альфа» также выше.

Предположим, что компании планируют взять 500 000 в кредит, под 20% годовых. Узнать, как он скажется на финансовых показателях, поможет финансовый рычаг.

Расчет эффекта финансового рычага

Включает три элемента, которые влияют на прибыль:

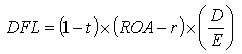

Эффект финансового рычага = Налоговый корректор х Дифференциал финансового рычага х Плечо финансового рычага

А теперь разберем множители по порядку и рассмотрим расчет финансового рычага для компаний «Альфа» и «Бета».

Налоговый корректор

Показывает, как влияет на финансовый рычаг ставка налога на прибыль: какая доля прибыли остается у компании после уплаты налога. Компания не может влиять на этот коэффициент — ставку устанавливает государство.

Этот коэффициент рассчитывается в виде десятичной дроби.

Налоговый корректор = 1 — Ставка налога на прибыль

В России основная ставка налога на прибыль равна 20%, ставка налога упрощенной системы налогообложения для объекта «Доходы минус расходы» — 15%. Эти ставки могут быть уменьшены, в зависимости от сферы деятельности бизнеса или региона.

Если компания имеет ставку 6% по упрощенной системе налогообложения с объектом «Доходы», то размер налога нельзя учитывать как 6% при расчете финансового рычага. В этом режиме налогом облагается вся выручка (доход компании), а не прибыль (разница между доходами и расходами).

Расчет для компании «Альфа»:

Налоговый корректор = 1 — 0,2 = 0,8

Расчет для компании «Бета»:

Налоговый корректор = 1 — 0,15 = 0,85

Дифференциал финансового рычага

Показатель отражает разницу между рентабельностью активов и платой за заемный капитал. Чем выше значение этого показателя, тем более выражен положительный эффект от действия финансового рычага.

Дифференциал финансового рычага = Рентабельность активов — Ставка по кредиту

Предполагается, что при увеличении активов за счет кредитных денег (они могут быть вложены в запасы, покупку внеоборотных активов или что-то другое), рентабельность сохраняется.

Значения:

Расчет для компании «Альфа»:

Дифференциал финансового рычага = 40% — 20% = 20%

Использование кредита выгодно.

Расчет для компании «Бета»:

Использование кредита невыгодно.

Плечо финансового рычага

Показывает, как на финансовый рычаг влияет доля заемных средств.

Плечо финансового рычага = Заемный капитал : Собственный капитал

Заемный капитал включает долгосрочные и краткосрочные обязательства:

В зависимости от отрасли, размера компании и других факторов норма для коэффициента может меняться, поэтому важно оценивать его в совокупности с другими показателями.

Значения:

Виктор Миронов, управляющий директор консультационной группы «ТИМ»:

«Финансовый рычаг определяется как соотношение заемного капитала компании и собственного капитала. Это понятие можно проиллюстрировать качелями или весами, на одной стороне которых — уставный и накопленный капитал, а на другой — финансовые обязательства компании.

Эти весы отражают финансовое положение компании, степень ее зависимости от кредиторов и займов, являются индикатором безопасности бизнеса.

Чем выше «чаша» собственного капитала по сравнению с загруженной «чашей» заемного капитала, тем больше компания «нагружена» обязательствами, расходами на их обслуживание и подвержена рискам.

Эти же «весы» позволяют оценить возможности для развития компании. Хорошее состояние финансового рычага позволяет компании привлекать финансовые ресурсы. Поэтому, если «качели» развернуты в другую сторону и значительный собственный капитал перевешивает финансовые обязательства, это, с одной стороны, означает, что компания находится в стабильном состоянии, с другой стороны, что она мало использует финансовые инструменты, и, возможно, не полностью раскрывает свой потенциал развития.

В теории считается, что идеальной является ситуация равновесия «чаш», когда коэффициент приближен к единице. Конечно, это достаточно усредненный показатель, он очень сильно зависит от вида бизнеса. Если в таких консервативных отраслях как производство, подобное положение можно признать оптимальным, то некоторые виды бизнеса, например, ритейл или оптовая торговля обычно характеризуются очень высокой закредитованностью.

Многим предприятиям малого и среднего бизнеса доступ к финансовым ресурсам ограничен, поэтому компании работают на обороте без значительных займов, но и без существенных накоплений и активов»

Расчет для компании «Альфа»:

Плечо финансового рычага (текущая ситуация) = 0 : 1 000 000 = 0

В текущей ситуации компания обладает высокой финансовой устойчивостью, но может заработать больше, если будет использовать заемные средства.

Плечо финансового рычага (для кредита) = 500 000 : 1 000 000 = 0,5

Кредит не окажет негативного влияния на финансовую устойчивость компании.

Расчет для компании «Бета»:

Чтобы узнать размер заемных средств, нужно вычесть из стоимости активов размер собственного капитала:

Заемные средства = 800 000 — 500 000 = 300 000 (руб.)

Плечо финансового рычага (текущая ситуация) = 300 000 : 500 000 = 0,6

Плечо финансового рычага (для кредита) = 500 000 : 500 000 = 1

Размер показателей в норме.

Рассчитаем плечо для всех заемных средств:

Плечо финансового рычага (суммарно с кредитом) = (300 000 + 500 000) : 500 000 = 1,3

Если компания возьмет кредит, она потеряет финансовую устойчивость.

Эффект финансового рычага

Рассчитаем эффект рычага для компаний.

Расчет для компании «Альфа»:

Эффект финансового рычага = 0,8 х 0,2 х 0,5 = 0,08 или 8%

Если компания возьмет кредит, рентабельность собственного капитала повысится на 8% и составит 40%.

Расчет для компании «Бета»:

Кредит отрицательно скажется на рентабельности собственного капитала и уменьшит ее до 5,1%.

Влияние кредита на прибыль

Если предположить, что компания будет работать также эффективно, сохраняя рентабельность активов, то инвестиция заемных средств в активы даст прирост прибыли:

Операционная прибыль = Рентабельность активов х (Активы + Кредит)

За использование кредитных денег компании платят определенный процент, это нужно учесть в расчете прибыли:

Прибыль до налогообложения = Операционная прибыль — Сумма процентов по кредиту

Сумма налога = Прибыль до налогообложения х Ставка по налогу

Чистая прибыль = Прибыль до налогообложения — Сумма налога

Рассчитаем размер прибыли и новую рентабельность собственного капитала.

Расчет для компании «Альфа»:

Операционная прибыль = 0,4 х (1 000 000 + 500 000) = 600 000 (руб.)

Прибыль до налогообложения = 600 000 — 0,2 х 500 000 = 600 000 — 100 000 = 500 000 (руб.)

Сумма налога = 500 000 х 0,2 = 100 000 (руб.)

Чистая прибыль = 500 000 — 100 000 = 400 000 (руб.)

Рентабельность собственного капитала = 400 000 : 1 000 000 = 0,4 или 40%

Это совпадает с расчетом эффекта финансового рычага. Если компания «Альфа» возьмет кредит, ее операционная прибыль увеличится на 200 000 рублей, а чистая — на 80 000 рублей.

Расчет для компании «Бета»:

Операционная прибыль = 0,1 х (800 000 + 500 000) = 130 000 (руб.)

Прибыль до налогообложения = 130 000 — 0,2 х 500 000 = 600 000 — 100 000 = 30 000 (руб.)

Сумма налога = 30 000 х 0,15 = 4 500 (руб.)

Чистая прибыль = 30 000 — 4 500 = 22 500 (руб.)

Рентабельность собственного капитала = 22 500 / 500 000 = 0,051 или 5,1%

Кредит уменьшает рентабельность собственного капитала компании «Бета». Операционная прибыль вырастет на 50 000 рублей, но плата за кредит слишком большая, в результате чистая прибыль уменьшится более, чем на 40 000 рублей.

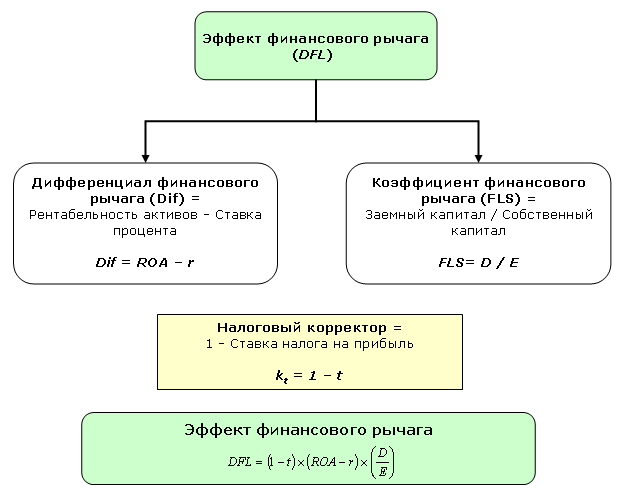

Эффект финансового рычага (Degree of financial leverage – DFL)

Эффект финансового рычага это показатель, отражающий изменение рентабельности собственных средств, полученное благодаря использованию заемных средств и рассчитывается по следующей формуле:

Эффект финансового рычага проявляется в разности между стоимостью заемного и размещенного капиталов, что позволяет увеличить рентабельность собственного капитала и уменьшить финансовые риски.

Положительный эффект финансового рычага базируется на том, что банковская ставка в нормальной экономической среде оказывается ниже доходности инвестиций. Отрицательный эффект (или обратная сторона финансового рычага) проявляется, когда рентабельность активов падает ниже ставки по кредиту, что приводит к ускоренному формированию убытков.

Кстати, общераспространенная теория гласит что, ипотечный кризис США был проявлением отрицательного эффекта финансового рычага. При запуске программы нестандартного ипотечного кредитования ставки по кредитам были низкими, цены же на недвижимость росли. Малообеспеченные слои населения были вовлечены в финансовые спекуляции, поскольку практически единственной возможностью вернуть кредит для них была продажа подорожавшего жилья. Когда цены на жилье поползли вниз, а ставки по кредитам в связи с увеличивающимися рисками поднялись (рычаг начал генерировать не прибыль, а убытки), пирамида рухнула.

Составляющие эффекта финансового рычага представлены на нижеприведенном рисунке:

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу:

Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред организации.

Второй составляющей эффекта финансового рычага выступает коэффициент финансового рычага (плечо финансового рычага – FLS), характеризующий силу воздействия финансового рычага и определяемый как отношение заемного капитала (D) к собственному капиталу (E):

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча рычага.

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т.е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30–50% от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67-0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы.

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Используя выше приведенную формулу, произведем расчет эффекта финансового рычага.

| Показатели | Eд. изм. | Величина |

|---|---|---|

| Собственный капитал | тыс. руб. | 45 879,5 |

| Заемный капитал | тыс. руб. | 35 087,9 |

| Итого капитал | тыс. руб. | 80 967,4 |

| Операционная прибыль | тыс. руб. | 23 478,1 |

| Ставка процента по заемному капиталу | % | 12,5 |

| Сумма процентов по заемному капиталу | тыс. руб. | 4 386,0 |

| Ставка налога на прибыль | % | 24,0 |

| Налогооблагаемая прибыль | тыс. руб. | 19 092,1 |

| Сумма налога на прибыль | тыс. руб. | 4 582,1 |

| Чистая прибыль | тыс. руб. | 14 510,0 |

| Рентабельность собственного капитала | % | 31,6% |

| Эффект финансового рычага (DFL) | % | 9,6% |

Расчет эффекта финансового рычага (скачать)

Результаты вычислений, представленные в таблице, показывают, что посредством привлечения заемного капитала организация получила возможность увеличения рентабельности собственного капитала на 9,6%.

Финансовый рычаг характеризует возможность повышения рентабельности собственного капитала и риск потери финансовой устойчивости. Чем выше доля заемного капитала, тем выше чувствительность чистой прибыли к изменению балансовой прибыли. Таким образом, при дополнительном заимствовании может возрасти рентабельность собственного капитала при условии:

Уровень сопряженного риска характеризует операционно-финансовый рычаг. Операционно-финансовый рычаг наряду с позитивным эффектом увеличения рентабельности активов и собственного капитала в результате роста объема продаж и привлечения заемных средств отражает также риск снижения рентабельности и получения убытков.

Финансовый рычаг — что это и как его использовать

В физике рычагом или левереджем называют применение специального механизма, изобретенного 3 тысячи лет назад в Древней Греции — физического рычага, позволяющего поднимать большие веса малым усилием. В XX веке впервые было разработано определение «финансового рычага». Далее мы подробно поговорим про него.

1. Что такое финансовый рычаг простыми словами

Финансовый рычаг (Financial leverage) — это соотношение собственного и заёмного капитала.

Чаще всего понятие финансового рычага связано с анализом хозяйственной деятельности предприятия.

Заёмные средства представляют собой часть финансовых ресурсов предприятия, которыми предприятие оплачивает свои активы и расходы, связанные с текущей деятельностью. Одним из основных постулатов финансового менеджмента западных компаний является утверждение: «прибыль нужно зарабатывать, прежде всего, не на своих, а на чужих деньгах».

В бухгалтерском учёте заёмные средства фигурируют как обязательства, то есть предприятие обязано вернуть эти деньги в определённый срок.

В Концептуальных основах бухгалтерского учёта, разработанных и утвержденных «Советом по стандартам финансовой отчетности при Американском институте дипломированных бухгалтеров» (FASB), дано определение обязательства как вероятного будущего оттока экономических выгод, возникающего из-за существующих обязательств одного субъекта, передать активы или предоставить услуги другому субъекту, в результате операций или событий, возникших в прошлых периодах.

Заёмный капитал играет важную роль в хозяйственной деятельности компании. Как бы не хотелось обойтись без заимствований, но чаще всего предприятию, особенно, быстрорастущему, без этого трудно обеспечить желаемый уровень роста всех финансовых показателей.

Поскольку обязательства — это будущие выплаты, одним из важнейших моментов является определение эффективности их использования. До момента своего погашения они являются частью капитала предприятия и используются в хозяйственной деятельности. Использование заёмных средств может быть как эффективным для предприятия и приносить ему прибыль, так и неэффективным, то есть уменьшать собственный капитал предприятия.

Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

2. Отношение долга к собственному капиталу

Чаще всего, когда речь идёт о предприятии, финансовым рычагом называют соотношение:

ДОЛГ/СОБСТВЕННЫЙ КАПИТАЛ (debt/equity)

Где долг — это все финансовые обязательства предприятия, по которым уплачиваются проценты.

Предприятие считается финансово устойчивым, если собственные средства превышают привлечённые в 1-2 раза. При анализе финансового состояния предприятия важно не только абсолютное значение этого показателя, но и тенденция его изменений за анализируемый период.

Чем выше этот коэффициент, тем ниже уровень финансовой устойчивости заёмщика и выше риск невозврата предоставленных кредитов.

Соотношение заёмного и собственного капитала настолько важный показатель финансового благополучия предприятия, что часто кредиторы устанавливают для заёмщика ограничение по уровню этого показателя, так называемые ковенанты.

Принимая решение о привлечение кредитов, руководство компании всегда стоит перед дилеммой, перевесит ли польза от дополнительного капитала риски связанные с ростом финансового рычага.

Кредит — это не только источник ресурсов, но и «генератор» расходов в виде процентных платежей за чужие деньги. Заёмные средства хороши только тогда, когда их использование существенно повышает эффективность работы предприятия, не слишком сильно ухудшая его финансовую устойчивость.

Предприятие, имеющее большую долю заёмных средств, имеет мало маневра капиталом. В случае непредвиденных обстоятельств, таких как: падение спроса на продукцию, рост цен на сырьё и материалы, снижение цен на производимый товар, платёжеспособность предприятия может оказаться под угрозой. Кроме того, ухудшение финансового положения, усложнит для компании получение новых кредитов, а значит, увеличит вероятность кассовых разрывов, неисполнения обязательств по уже имеющимся кредитам и банкротства.

Одной из основных проблем привлечения заемного капитала является эффективное его использование. Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

3. Эффект финансового рычага — формула расчёта

Одним из показателей, применяемых для оценки эффективности использования заёмных средств, является эффект финансового рычага (ЭФР), который показывает, насколько процентов увеличивается рентабельность собственного капитала за счёт привлечения заемных средств в оборот компании. Он возникает в том случае, когда рентабельность совокупного капитала превышает средневзвешенную стоимость заемного капитала (WACC).

В международной практике ЭФР называют «левериджем».

Формула расчёта эффекта финансового рычага:

ЭФР = (1 — С) × (ROA — WACC) × (ЗК / СК)

3.1. Дифференциация финансового рычага

Разность ROA и WACC называют «дифференциация финансового рычага» (дифференциал), то есть снижением рентабельности в результате уплаты процентов за кредит. Нет жестких критериев для значения дифференциала, кроме как чем больше дифференциал, тем меньше финансовый риск.

Но в некоторых источниках можно найти попытки систематизировать этот показатель и связать с его значением определенные уровни риска.

| Величина дифференциала, % | Уровень финансового риска |

|---|---|

| > 10% | Низкий |

| 5 — 10 | Умеренный |

| 0 — 5 | Умеренно-высокий |

| 3.2. Плечо финансового рычага Отношение ЗК/СК называют плечом финансового рычага. Размер плеча зависит от суммы задолженности. Эффект финансового рычага возникает в результате превышения рентабельности активов (ROA) над «ценой» заёмного капитала. Как определить среднюю расчётную процентную ставку по заёмным средствам для предприятия? Обычно, используется финансовая отчетность предприятия. Сумму уплаченных процентов (форма «Отчёт о прибылях и убытках») соотносят со средней суммой заёмных средств, привлечённых в отчётный период (форма «Бухгалтерский баланс»). Положительный эффект финансового рычага образуется, когда ROA больше чем средняя расчётная ставка процента. И в этом случае будет происходить приращение рентабельности собственного капитала за счет заёмных средств. Отрицательный эффект финансового рычага проистекает из ROA ниже средней расчётной ставки процентов за кредит. В этом случае предприятие «проедает» собственной капитал, оплачивая проценты, которые не может себе позволить. Это делает использование заёмных средств крайне неэффективным и, даже, опасным для предприятия. 4. Факторы для оценки эффекта финансового рычагаОсновные факторы, определяющих эффект финансового рычага: Для того, что бы заёмный капитал был эффективен, предприятию необходимо постоянно контролировать и анализировать результат от использования привлечённых средств. 5. Правила использования финансового рычагаОсновные правила, которые следует соблюдать предприятию: Превышение темпов роста краткосрочной задолженности, по сравнению с ростом оборотных активов, указывает на снижение уровня ликвидности предприятия и может привести к снижению платёжеспособности. Превышения темпа роста заёмного капитала над темпами роста собственного капитала приводит к снижению уровня финансовой устойчивости и к росту зависимости от кредиторов. Таким образом, использование заёмных средств предприятием может быть эффективным, если в результате этого растёт рентабельность активов и собственный капитал. Но эффект финансового рычага может быть и отрицательным, что несет в себе большие риски потери предприятием финансовой устойчивости и «проедания» собственного капитала. Автор: Кутняк Екатерина, редактировал: Балдин Андрей.

|