Фонд fxmm что это

Фонд fxmm что это

Сегодня расскажем о FXMM ETF — наименее рисковом биржевом фонде семейства FinEx.

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Добрый день, уважаемые читатели Smart-LAB!

Я получил большое количество вопросов по фонду FXMM (a.k.a. «убийца текущих счетов»), так что для интересующихся – небольшая информационная справка по фонду. В ней описан принцип работы фонда денежного рынка (FXMM), включая механизм валютного хеджирования в формате “вопрос – ответ”. Не стесняйтесь, задавайте вопросы – продукт новый, зачастую детали ускользают, но мы готовы раскрыть информацию о фонде «чуть больше чем полностью».

Из чего состоит портфель Фонда?

Из максимально «коротких» (1-3 мес.) облигаций Казначейства США (T-Bills) и однодневного своп-контракта на валютную пару рубль-доллар (RUBUSD)

От чего зависит доходность по своп-контракту (“свопу”) на рубль-доллар?

От разницы между рублевой и долларовой процентными ставками на межбанковском рынке. В связи с тем, что долларовые ставки относительно стабильны, решающее влияние на доходность свопа оказывает рублевая ставка процента, складывающаяся на межбанковском рынке (хорошим ориентиром может быть ставка межбанковского рынка кредитования, например RUONIA http://www.cbr.ru/hd_base/?PrtId=ruonia ). Чем больше ставка на межбанке, тем больше форвардная премия и рублевый доход по свопу. При этом стоит помнить, что cтавка на межбанке в текущих рыночных условиях зависит прежде всего от ключевой ставки ЦБР http://www.cbr.ru/DKP/print.aspx?file=standart_system/rates_table_15.htm&pid=dkp&sid=ITM_49976

Какая потенциальная доходность (ориентировочно) по портфелю «коротких» (1-3 мес.) облигаций Казначейства США?

0.02%. Доходность по корзине казначейских бумаг будет расти вместе с ростом ключевой ставки ФРС США, однако этот же механизм будет снижать (при прочих равных) разницу между ставками по доллару и рублю – так что определяющим для доходности фонда всегда будет оставаться превышение рублевых ставок над долларовыми.

Какая примерно сейчас доходность по свопу?

12%. Ставку можно отслеживать в терминале Bloomberg с помощью RUBION CMPN или рассчитывать самостоятельно на основе котировок валютного свопа на Московской бирже (USD_TODTOM, требуется пересчитать из пунктов цены в проценты годовых). В декабре 2014 доходность по свопу достигала >30%.

Может ли доходность по свопу стать отрицательной?

Теоретически да, но для этого по крайней мере инфляция в США должна стать выше, чем в России. Считаем, что вероятность такого сценария близка к нулю.

Почему своп приносит рублевую доходность?

Это происходит из-за того, что форвардный курс не является прогнозом, а жестко определяется текущим курсом и разницей в рублевых и долларовых процентных ставок. Ставка процента по рублю выше, чем по доллару – в результате операция, состоящая из покупки долларов в моменте и их одновременная продажа по форвардному курсу (операция валютного свопа), становится близкой к кратковременному размещению рублей (соответственно обеспечивает рублевую доходность). Если процентные ставки по валютам близки, например, как с евро и долларом, то существенной дополнительной доходности в захеджированной валютным свопом такая операция не создает.

В чем экономический смысл такой операции для контрагентов?

Вторая сторона сделки, покупая доллары сегодня по форвардному курсу с поставкой завтра, гарантирует себе курс покупки валюты на следующий день (данная операция является очень популярной и востребованной на рынке).

Технически, с помощью какого механизма осуществляется хеджирование, какие используются контрагенты?

Прайм-брокер (Nomura) дает доступ к электронной торговой площадке Curex FX Execution, позволяющей заключать валютные свопы с наилучшими условиями и минимальными издержками.

Нужно ли обеспечение в виде ценных бумаг для этих операций?

Предоставление обеспечения со стороны фонда в пользу контрагента по свопу не предусмотрено.

Зачем в портфеле FXMM T-BILLS 1-3м?

T-BILLS используются как максимально надежный инстурмент для парковки долларов – это настоящая мировая тихая гавань. При любых «неприятностях на рынке инвесторы стремглав бегут в американские „трежеря“ и „билы“. По сути, гарантию возврата вложений в фонд дает Казначейство США. Давайте договоримся считать вероятность банкротства США близкой к нулю.

Влияет ли волатильность курс доллара на доходность фонда?

Не влияет, валютные риски полностью захеджированы. Это означает, что и в случае девальвации рубля, и в случае укрепления рубля, инвестор получит все ту же, определенную условиями форварда рублевую доходность.

Что происходит (по шагам) при продлении свопа на новый период?

Продление свопа происходит ежедневно. По завершающемуся свопу происходят расчеты (перечисление прибыли/убытка по контакту) и одновременно заключается новый контракт – в результате валютный актив остается захеджирован в каждый момент времени, а инвестор получает плавающую рублевую доходность, определяющуюся ежедневно на рынке валютных свопов.

Что происходит, если в фонд приходят новые деньги, как расширяется механизм хеджирования?

Принимая во внимание, что фонд использует однодневные валютные СВОПЫ, номинал нового свопа будет учитывать увеличение портфеля фонда. СХЕМА РАБОТЫ ФОНДА ПРИВЕДЕНА НИЖЕ НА СЛАЙДАХ

Какие примерно брокерские комиссии при работе с FXMM?

Как правило, стандартные (такие же, как по российским акциям) Пример ФИНАМ, БКС 0,0354% за операцию

На какой минимальный срок имеет смысл инвестировать в FXMM с учетом комиссий?

Исходя из текущего уровня ставок — От 3-х дней, при росте ставок срок снижается!

Так как можно зафиксировать прибыль по FXMM?

Просто продайте бумаги Маркет-мейкеру. Деятельность ММ на московской бирже регламентируется ММ-договором. При этом договор устанавливает лишь минимальные требования к ММ. У эмитента фондов подписан дополнительный ММ договор с иностранным ММ, требующий от последнего предоставлять ликвидность с минимальным спредом.

Каковы гарантии ликвидности? Кто является маркет-мейкером?

FinEx ETF обеспечивает инвесторам два типа ликвидности – первичную (=возможность подписаться или погасить акции фонда через любого авторизованного участника фонда)

и вторичную (= возможности купить/продать на бирже или подписаться погасить акций у фонда, через любого авторизованного участника фонда.

На Московской бирже функцию маркет-мейкера исполняет БД Открытие (де-факто Открытие предоставляет DMA для иностранного ММ, который и выставляет котировки).

Можно ли FXMM использовать для ИИС?

Да, это хороший вариант – в этом случае лучше открывать ИИС 1-го типа и получать гарантированную доходность по вычетам и стабильную доходность по FXMM.

FXMM: Разбор ETF FinEx на американский госдолг с рублевым хеджем

FinEx Cash Equivalents UCITS ETF (RUB) — один из немногих в России биржевых фондов денежного рынка. Входящие в его состав казначейские векселя США, так называемые T-Bills, считаются самыми надежными ценными бумагами в мире. FXMM обещает небольшую, но стабильную доходность. При определенных условиях он может использоваться как альтернатива депозиту или ОФЗ для временного хранения средств или стабилизации инвестиционного портфеля.

Общая информация о FXMM

Общий уровень расходов или общая комиссия (TER) — 0,49% от чистых активов в год.

Состав FXMM

Портфель Cash Equivalents ETF состоит исключительно из краткосрочных государственных облигаций США. А точнее казначейских векселей —Treasury Bills или T-Bills — со сроком погашения от одного до трех месяцев.

На середину декабря 2020 года состав был следующим:

Какие выпуски должны быть в портфеле и доля каждой бумаги определяются в соответствии с индексом Solactive GBS 1–3Mnth US T-Bills Index (код DE000SLA4TB3). Solactive — это германский индекс-провайдер, с которым сотрудничает FinEx.

Чем ближе срок погашения векселя, тем его доля в портфеле больше. И наоборот. За счет этого достигается стабильность СЧА.

Отметим, что по T-Bills не выплачиваются купоны. Прибыль возникает так как, казначейство продает векселя дешевле номинала, а гасит по номиналу.

Зачем нужен рублевый хедж

T-Bills — самый надежный инструмент долларовых инвестиций в мире. У них максимальный кредитный рейтинг ААА. В периоды потрясений на биржах эти бумаги не будут резко дешеветь. Ведь мало кто сомневается, что американское правительство найдет (или печатает) доллары, чтобы расплатиться по своему долгу.

Но и прибыль по таким гособлигациям минимальна. На момент написания обзора доходность 1–3 месячных векселей находилась в районе 0,08%. Год назад было около 1,5%.

Помним, что рассматриваемый нами ETF не долларовый. Активы хранятся в Treasury Bills, но прибыль возникает за счет финансовых операций с ними. А именно от однодневного своп-контракта на пару RUB-USD — разницу между рублевой и долларовой процентными ставками на межбанковском рынке.

Подробнее о механизме работы фонда в инфографике.

Если бы УК просто покупала госдолг США, цена акции в американской валюте менялась бы незначительно, а рублевая повторяла бы колебания курса. Хедж снимает валютную волатильность. Так как ставка в Америке более стабильна, стоимость FXMM больше зависит от российской ставки. Чем она выше, тем больше рублевый доход по свопу.

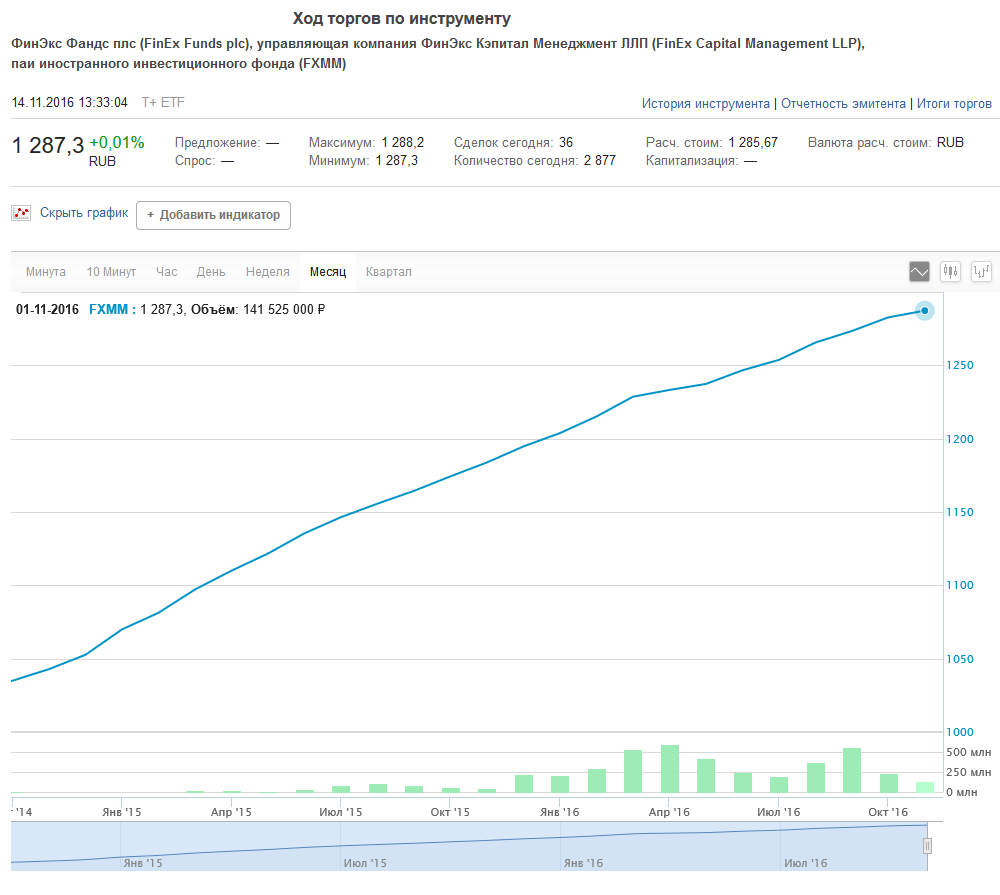

В итоге на больших временных периодах график котировок рассматриваемого ETF фактически выглядит как прямая линия, стабильно растущая вне зависимости от рыночной конъюнктуры.

Волатильность ETF в годовом измерении, по данным FinEx, составляет всего 0,50%. Актуальную цену акции всегда можно посмотреть на сайте Мосбиржи.

Доходность FXMM

С момента запуска в 2014 году фонда показал доходность в рублях около 65%. В долларах инвестиции в FinEx Cash Equivalents UCITS ETF (RUB) показали убыток около 20%, что является следствием девальвации рубля.

Прибыль от погашения векселей реинвестируется. Никакие купоны или дивиденды акционерам ETF не выплачиваются. Заработать инвестор может только продав акции.

Разница между FXMM, FXTB и VTBM

В настоящее время на MOEX торгуются еще два фонда денежного рынка:

Напрямую стоит сравнивать только инструменты, ориентированные на рубль, так они выполняют схожие инвестиционные цели. FXTB имеет смысл использовать, принимая волатильности в паре рубль-доллар. Кстати у этого ЕТФ самая низкая среди фондов на Мосбирже комиссия в 0,2%. Ведь никаких финансовых операций с активами управляющие не проводят.

Бумага от ВТБ, так же как и FXMM, позиционируется как средство для кратко- или среднесрочной «парковки» рублей. Но использует для стабилизации рыночных колебаний другой механизм.

РЕПО (англ. repurchase agreement – «сделка с возвратом») — продажа ценных бумаг, в данном случае ОФЗ, с обязательством выкупа через определенный срок. УК может варьировать его от 1 дня до трех месяцев. Обратное РЕПО означает, что ВТБ выступает временным покупателем гособлигаций, то есть фактически дает деньги в долг. Центральным контрагентом выступает Национальный клиринговый центр Московской биржи, который гарантирует исполнение обязательств по сделке перед добросовестной стороной. КСУ (клиринговый сертификат участия) — это еще один вариант гарантии.

Краткие характеристики двух рублевых фондов денежного рынка смотрите в таблице.

| FXMM | VTBM | |

| Комиссия | 0,49% | 0,40% |

| Доходность за мес. | 0,19% | 0,32% |

| Доходность за 3 мес. | 0,78% | 0,90% |

| Площадка операций | Cürex | Мосбиржа |

| Юрисдикция | Ирландия | Россия |

ETF от FinEx немного проигрывает БПИФу от ВТБ по доходности и комиссии. К тому же есть некоторый недостаток информации по площадке, на которой провайдер проводит своп-операции.

FXMM, депозит или облигации

Выше обозначенные фонды являются для частного инвестора единственной возможностью работать с денежным рынком. Но FXMM позиционируется не как инструмент для заработка, а как средство хранения относительно небольших сумм в рублях. Для этой цели вполне можно использовать обычный банковский вклад. В пределах гарантии АСВ на 1,4 млн рублей это будет практически безрисковая «парковка» с гарантированным результатом.

Еще один способ «передержать» средства — покупка краткосрочных облигаций. Здесь самым надежным инструментом для российского инвестора являются облигации федерального займа (ОФЗ).

Все три способа обещают фактически одинаковую доходность. Но облигации и ETF как биржевые инструменты имеют специфические риски. Их обязательно нужно учитывать, принимая решение о покупке.

Во-первых, это инвестиционные расходы: комиссии за управление, брокерские и биржевые комиссии. При совсем небольших сроках вложения (меньше недели, а то и двух) вы скорее всего получите убыток от владения FXMM.

Во-вторых, это налоги. Разница между ценой покупки и продажи FXMM облагается 13-процентным НДФЛ. Льготу на долговременное владение здесь не рассматриваем, ведь мы говорим о краткосрочной парковке денег. Купоны по ОФЗ с 2021 года также будут облагаться налогом. А вот для вкладов от НДФЛ освобождена вся прибыль меньше суммы в один миллион перемноженной на ключевую ставку ЦБ на начало года.

Третий важный фактор — биржевая волатильность и спреды. Акции FXMM действительно поступательно дорожают, но этот рост не гарантирован в будущем. Также бывают моменты, когда по различным причинам их биржевая стоимость заметно отличается от расчетной.

На форумах можно найти сообщения о подобном. В частности, проблемы фиксировались в марте 2020 года, когда на рынках было неспокойно.

Посмотрев на котировки ETF на коротком промежутке, нетрудно увидеть провалы. Если бы вам нужно было оперативно выйти из Cash Equivalents в эти моменты, то вместе с комиссиями вы потеряли бы деньги.

Отметим, что у ОФЗ рыночный риск еще выше. В любом случае вложения в FXMM, да и в другие «эквиваленты наличных», на срок до одного месяца выглядят нерациональными.

Плюсы и минусы FXMM

Относительно инвестиционных целей, для которых позиционируется данный фонд, отметим следующие его положительные моменты:

Важные моменты, о которых нужно помнить, принимая решения о покупке:

Главное

FXMM ETF — это уникальный на данный момент инструмент инвестиций в один из самых надежных в мире активов при минимальном риске валютной волатильности. Его доходность соответствует средней ставке по рублевым вкладам в крупнейших банках России. Фонд подходит для относительно надежного размещения свободных денежных средств сроком не менее недели.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

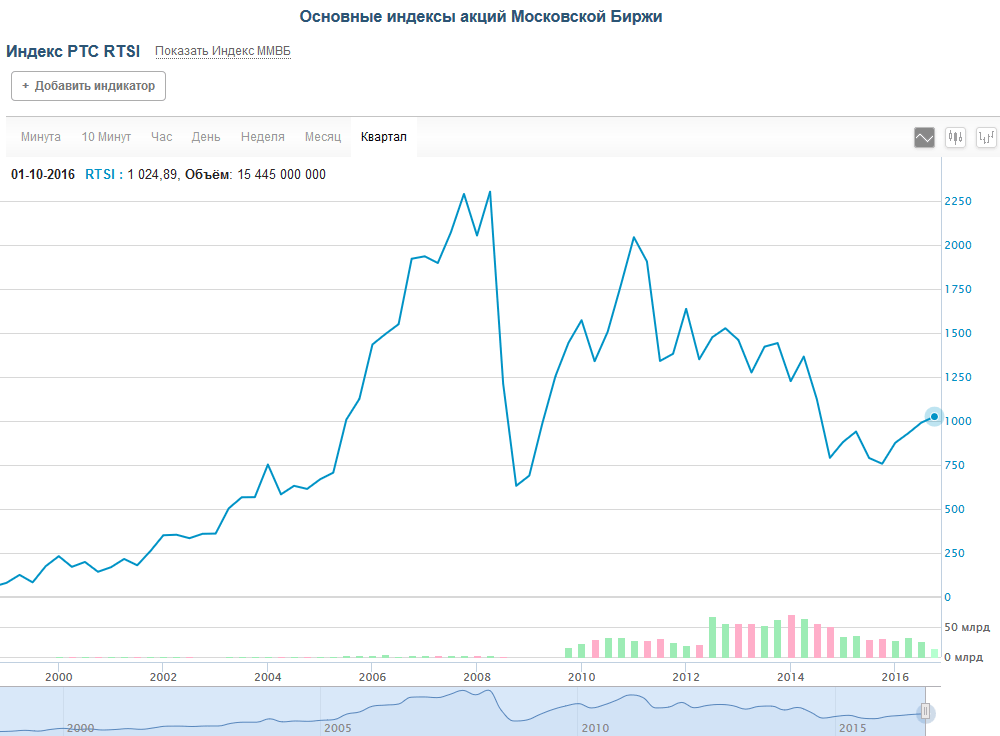

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

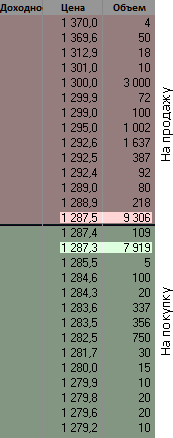

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

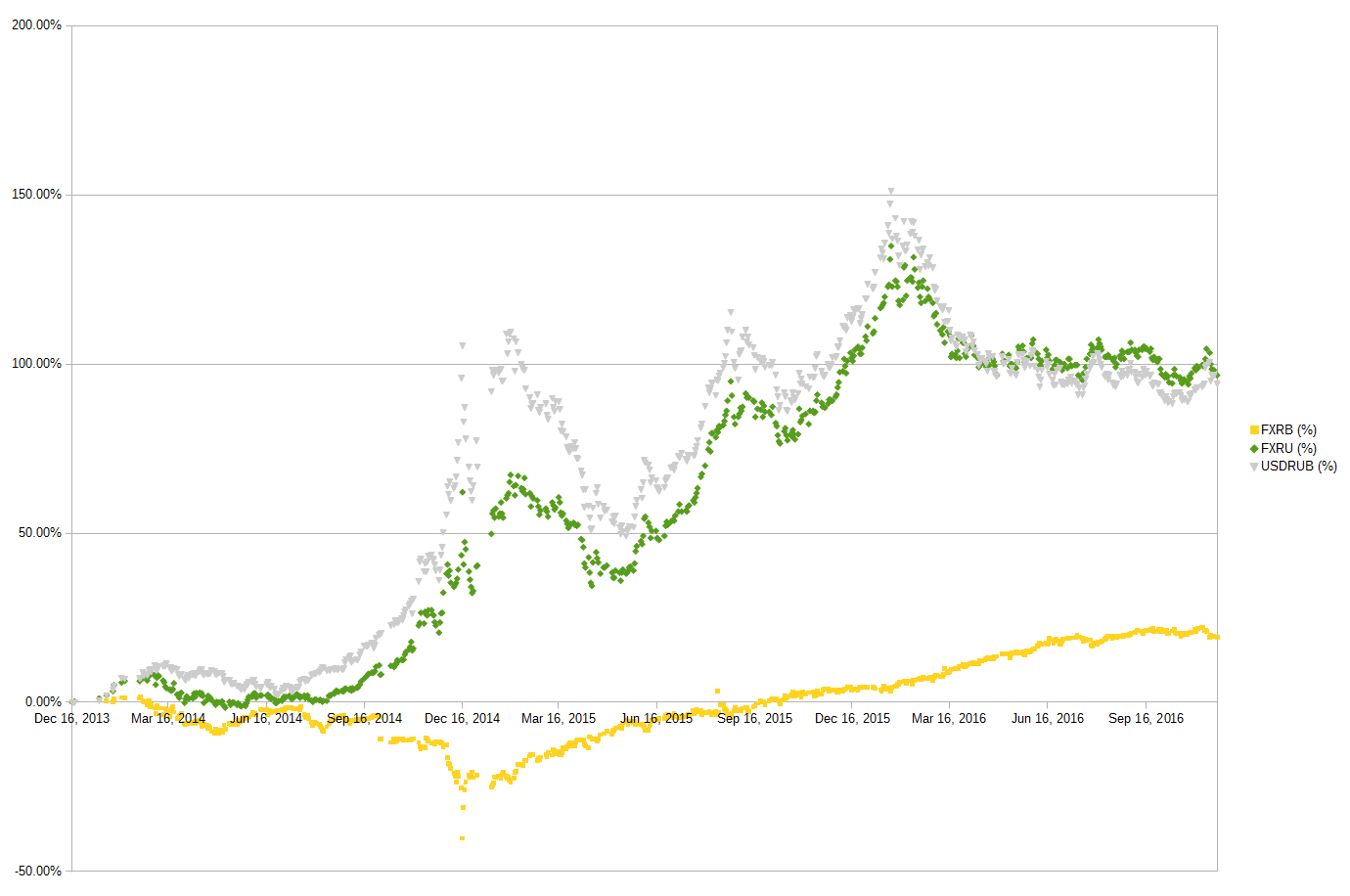

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

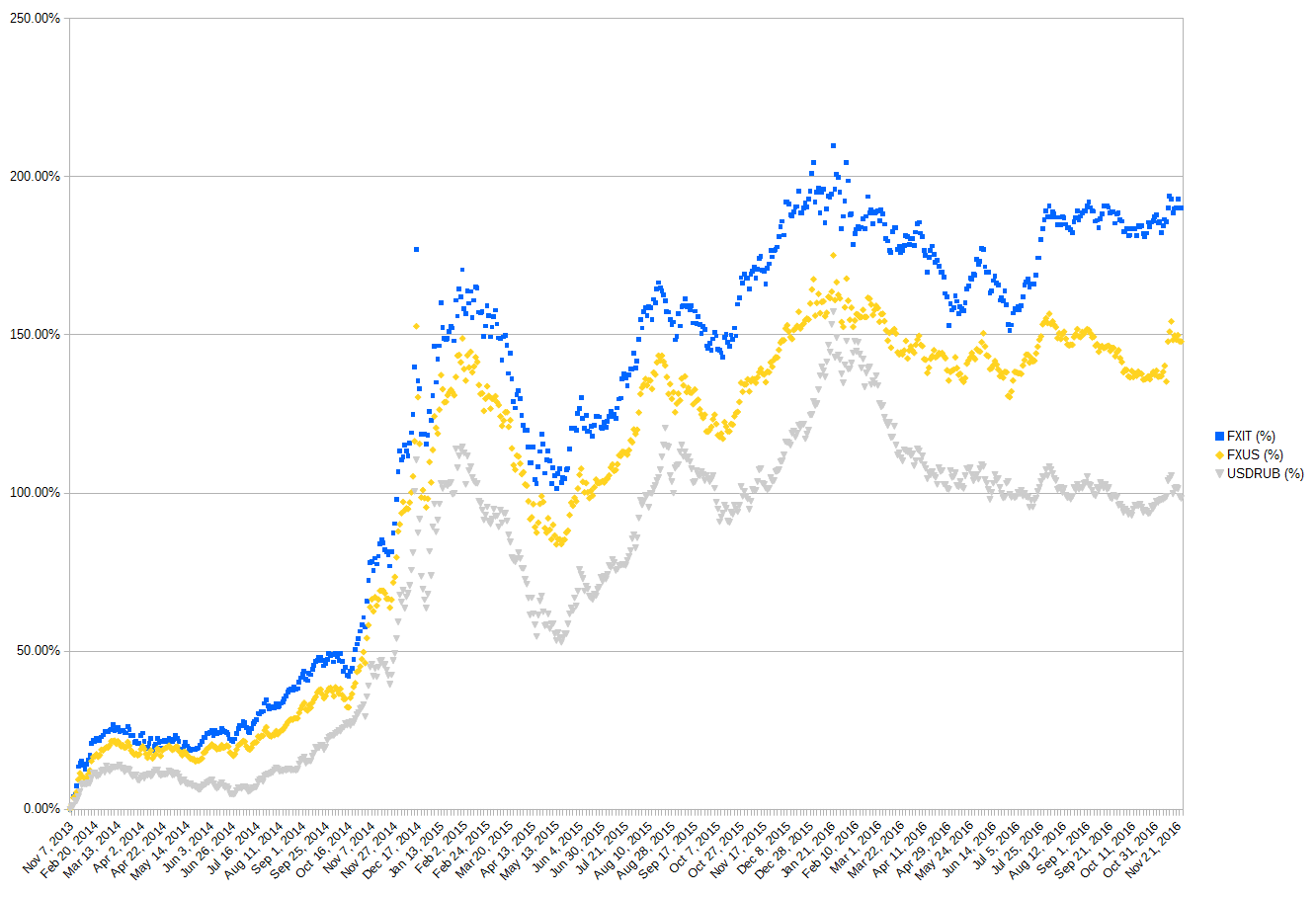

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах