Фонд fxru etf что это

Фонд fxru etf что это

Сегодня поговорим о FXRU ETF — еще одном индексном биржевом фонде семейства FinEx.

Вкратце напомним, что индекс — это составленный профессионалами набор ценных бумаг, покупка которого позволяет снизить риски инвестирования в акции и облигации. Но инвестировать по правилам индексов самостоятельно — сложно и дорого, поэтому появились биржевые ETF-фонды, которые формируют портфель ценных бумаг согласно тому или иному индексу, а каждая акция фонда дает право на небольшую частичку такого портфеля и стоит недорого.

Самое главное в любом ETF-фонде — это его наполнение. Покупая акции фонда, мы как бы покупаем портфель из других акций или облигаций. Состав портфеля определяется индексом.

23 валютных вклада в одной акции

Облигации — это долговые ценные бумаги. Покупая облигацию той или иной компании, мы как бы даем этой компании в долг, затем получаем проценты, а в дату погашения компания возвращает нам долг. Размер процентных выплат и дата погашения известны заранее.

Еврооблигации — это облигации в иностранной валюте, которые обычно продают иностранным инвесторам. Например, если Газпром хочет занять денег в евро, долларах или франках, то он продает еврооблигации в этих валютах иностранным банкам и фондам.

В индекс EMRUS и портфель фонда FXRU входят 23 разных видов еврооблигаций. Каждый такой вид называется выпуском.

Облигации по смыслу похожи на обычный банковский вклад с одним важным отличием, о котором — ниже. И если условно рассматривать облигации как вклад, то покупка на Московской бирже за рубли даже одной акции FXRU — это как открытие 23 валютных вкладов.

Помимо FXRU в линейке FinEx представлены и другие ETF облигаций — подробнее с ними можно ознакомиться в нашем путеводителе.

В чем отличие от вклада

Важное отличие облигаций от вкладов состоит в том, что вклад можно закрыть (в терминах облигаций — погасить) досрочно, иногда теряя при этом проценты. В облигации нельзя потерять уже полученные процентные платежи, но и досрочно погасить облигацию тоже нельзя — можно только кому-то ее перепродать.

Цена перепродажи облигации зависит среди прочего от процентных ставок в экономике на момент продажи и может быть выше или ниже цены покупки. Свои деньги инвесторы в облигации всё равно получат в момент погашения, как и вкладчики. Но до момента погашения портфель облигаций может дорожать или дешеветь, соответственно, акции ETF-фонда тоже будут дорожать или дешеветь (даже в долларах).

То есть вклад (конечно, при условии, что с банком все в порядке) не может подешеветь, а портфель облигаций — может.

Г рафик стоимости чистых активов (СЧА) на 1 акцию в долларах США за весь период обращения фонда (2013-2021 годы)

Какие облигации входят в портфель FXRU

В корзину фонда FXRU, как и в индекс Barclays, входят 23 вида долларовых еврооблигаций 10 компаний в разных пропорциях. Наибольшую долю занимают еврооблигации группы Газпрома:

Зачем так много видов облигаций — 23

Компания, выпустившая облигации, теоретически может разориться и не вернуть долг в момент погашения облигаций. Покупка большого числа разных облигаций защищает нас от больших потерь, ведь на каждую компанию у нас приходится лишь небольшая часть денег.

Например, если мы купили облигации только одной компании и она обанкротилась, то мы потеряем все деньги. Если двух компаний в равных пропорциях, а обанкротилась одна, то потеряем половину. Когда компаний больше десяти, на каждую приходится около 10% риска или даже меньше.

Чем больше облигаций разных компаний в нашем портфеле, тем лучше мы защищены.

Цена акции

Акции фонда FXRU можно покупать и продавать на Московской бирже за рубли наравне с акциями Сбербанка или Газпрома. В середине октября 2021 года одна акция стоила чуть менее 1 000 ₽.

Несмотря на то, имущество фонда можно купить или продать за рубли, доллары или евро (если такую возможность предоставляет брокер).

Когда вы покупаете акции фонда за рубли, они как бы конвертируются в доллары и на них как бы покупаются еврооблигации в долларах. А когда вы продаете акции за рубли, то это можно рассматривать как продажу еврооблигаций за доллары с последующей конвертацией в рубли. Подробнее о том, на что влияет валюта покупки, читайте в нашей статье.

Доходность и риск FXRU

Фонд не дожидается погашения облигаций, а в соответствии с требованиями индекса заменяет «выпадающие» бумаги на более длинные. Поэтому наиболее адекватная мера доходности – ожидаемая доходность, 2,4% в долларах на начало октября 2021 года. Доходность валютных вкладов в крупных банках при этом близка к нулю. Процентный риск FXRU при этом небольшой – дюрация, т.е. чувствительность к изменению процентных ставок, составляет всего 2,4. Это значит, что при прочих равных рост ставки процента в долларах на 1% уменьшит цену FXRU на 2,4%.

За всё время существования FXRU принес своим инвесторам среднегодовую доходность в размере 4% (с декабря 2013 года по октябрь 2021).

Зачем покупать еврооблигации через ETF-фонд

Доступность по закону. Большая часть еврооблигаций недоступна для покупки российским частным инвесторам через российские банки или брокеров, если только инвестору не присвоен статус “квалифицированного”. Акции фонда обращаются на Московской бирже и доступны всем желающим без ограничений.

Простота реинвестирования. Когда мы открываем банковский вклад, то обычно можем выбрать, что делать с процентами — перечислять на банковскую карту или оставлять во вкладе для реинвестирования (капитализации) и получить в следующий раз больше процентов. При самостоятельном инвестировании в облигации процентные платежи всегда перечисляются отдельно и для их реинвестирования нужно докупать облигации — это лишняя работа и требование к капиталу.

Фонд FXRU автоматически реинвестирует процентные платежи (купоны) по еврооблигациям, то есть деньги остаются внутри фонда, а не выплачиваются в виде дивидендов. Поэтому налоги возникают лишь один раз — когда мы продаем акции фонда.

Например, если мы купили акцию фонда в этом году за 900 ₽ и продали в этом же году за 1 000 ₽, то налоговая база текущего года увеличилась на 100 ₽. Это значит, что если у нас не будет убытка от других операций на фондовом рынке, то в начале следующего года наш брокер, как налоговый агент, возьмет 13% от 100 ₽ прибыли для уплаты наших налогов.

Если мы купили акцию за 900 ₽, и она подорожала до 1 000 ₽, но мы ее не продаем, то налогов не возникает.

Как было сказано ранее, рублевая цена акций фонда зависит от курса доллара. Из-за налогообложения разницы между рублевой ценой покупки и продажи акций возникает неприятный эффект — из-за роста курса мы можем оказаться перед необходимостью заплатить налог при продаже акций, хотя их цена в пересчете на доллары не изменилась. Это еще одно важное отличие акций фонда от банковского валютного вклада.

Избежать налогообложения курсовой разницы можно через использование индивидуального инвестиционного счета в режиме освобождения от налога на прирост капитала или с использованием 3-х летней льготы. Здесь отчетливо проявляются преимущества FXRU — за счет реинвестирования купоны не попадают под налогообложение.

Как купить?

Для покупки и продажи акций фонда FXRU вы можете обратиться в любой банк или в финансовую компанию, оказывающие брокерские услуги.

Решили купить ETF?

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

FXRU ETF: Обзор фонда FinEx на российские еврооблигации

Индексный торгуемый на бирже фонд FinEx Tradable Russian Corporate Bonds UCITS ETF USD (FXRU) инвестирует в еврооблигации на базе индекса EMRUS. Подобные инструменты являются для частого российского инвестора самым простым способом выхода на рынок валютного долга крупнейших компаний.

Оглавление

Общая информация о FXRU

Инфраструктурные расходы (общий размер комиссии или коэффициент общих затрат, TER) — не более 0,5% от стоимости чистых активов (СЧА).

В показатель входят все расходы инвестора на владение инструментом. Прежде всего комиссия управляющего, расходы на депозитария и аудитора. Списывается ежедневно с СЧА фонда в размере 1/365 * 0,5%.

Состав FXRU

Еврооблигации (евробонды) компаний РФ — это долговой инструмент с фиксированной доходностью, выпущенный в иностранной валюте. Не обязательно в евро. Чаще такие бонды номинированы в долларах США. Номинал начинается от 1000 единиц.

Состав FXRU формируется в соответствии с индексом Bloomberg Barclays Emerging Markets Tradable Russian Corporate Bond (EMRUS). Тикер — BERUTRUU. Провайдером индекса (его составителем) является известная компания финансовой информации Bloomberg. Два раза в год (в последние рабочие дни мая и ноября) она пересматривает перечень бумаг в индексе. После этого Финэкс должен ребалансировать портфель, чтобы достичь наполнения идентичного измененному индексу.

В состав индекса входят корпоративные евробонды с постоянным купоном и со сроком погашения от 1,5 до 5 лет. На октябрь 2020 года в него включены бумаги 16 эмитентов в разных пропорциях. Максимальную долю имеют «Газпром» (15%) и Сбербанк (чуть больше 10%). Средняя доля бумаг одной компании в индексе — 6,25%. Полный список эмитентов в таблице ниже.

| Эмитент | Доля в индексе | |

| 1 | Газпром | 15,00% |

| 2 | Сбербанк | 10,56% |

| 3 | Норникель | 9,72% |

| 4 | Газпромнефть | 9,26% |

| 5 | ВЭБ | 8,32% |

| 6 | Лукойл | 6,07% |

| 7 | Евраз | 5,95% |

| 8 | Роснефть | 5,85% |

| 9 | Русал | 4,58% |

| 10 | Северсталь | 4,25% |

| 11 | ВТБ | 4,24% |

| 12 | НЛМК | 3,60% |

| 13 | РЖД | 3,59% |

| 14 | ГТЛК | 3,00% |

| 15 | НОВАТЭК | 3,00% |

| 16 | Фосагро | 3,00% |

Некоторые компании представлены несколькими выпусками еврооблигаций. Всего в портфеле на момент написания обзора 24 бумаги с разными сроками погашения, размером купона и другими характеристиками. Полный список выглядит так.

Средний срок до погашения — 2,74 года. Модифицированная дюрация — 2,53 года.

В разрезе секторов видим преобладание сырьевых и финансовых компаний. Также отметим заметную долю государственных или полугосударственных корпораций. С одной стороны, портфель не выглядит сбалансированным. С другой, госучастие повышает надежность этих компаний.

Купонный доход (иногда его ошибочно называют дивидендами) реинвестируется, то есть вкладывается в те же самые бумаги в точной пропорции с индексом. Владелец акции FXRU никакого дохода от купонов не получает. Получить прибыль можно только продав бумагу. До этого момента у инвестора также нет никаких налоговых обязательств.

Доходность и сравнение с бенчмарком

На рублевую цену акций FXRU влияют котировки входящих в портфель еврооблигаций, купонный доход и курс рубля. Так как входящие в фонд бумаги номинированы в долларах, то при его росте к рублю будет расти и прибыль владельца FXRU. При укреплении рубля цена акции снижается.

С момента начала торгов в декабре 2013 года акция фонда подорожала с 330 рублей до примерно 990 рублей, показав прибыль в 200%. Такой внушительный рост случился прежде всего благодаря падению российской валюты. В долларах доходность за почти 7 лет составила примерно 25%.

Обратим внимание на период 2014–2016 годов. Тогда из-за санкционных рисков цены на евробонды компаний РФ просели. В это время вложения в наличный доллар были более выгодными.

Долларовая цена хоть и имеет повышательный тренд, намного более волатильна. Периоды просадок довольно отчетливо видны на графике.

Видим, как заметно СЧА отстает от индекса-бенчмарка. Это результат вычета расходов на управление и прочих затрат. TER финексовского фонда в размере 0,5% годовых только на первый взгляд кажется небольшим.

При среднегодовых доходностях евроблигаций в районе 2% комиссия УК съедала почти четверть прибыли.

Не стоит также забывать об ошибке слежения. По расчетам самого ФинЭкса, для описываемого ETF она составляет в среднем 0,37% в год.

Сравнение FXRU с валютным вкладом

FXRU, другие подобные фонды, а также прямую покупку еврооблигаций часто сравнивают с валютными вкладами. Сам Финэкс в одной из своих публикаций называл этот ETF «25 валютных вкладов в одной акции».

На самом деле инструменты фондового рынка отличаются значительно большим числом рисков и считать их альтернативой депозиту нельзя. Вклад в банке — это при определенных условиях безрисковый способ сохранения накоплений. Уж точно в пределах гарантированной государством страховой суммы в 1,4 млн рублей.

Но вклады не являются инструментом инвестиций. Низкий риск означает и низкую доходность. Проверим это простыми расчетами изменения портфеля в 1000 долларов, инвестированных пять лет назад в ETF или положенных на депозит. Для последнего «инструмента» возьмем данные ЦБ о средней ставке по вкладам на год в 30 крупнейших банках России и будем учитывать капитализацию процентов.

| Вклад | FXRU (105 акций) | |

| окт. 2015 | 1000 | 997,53 |

| окт. 2016 | 1027,3 | 1083,51 |

| окт. 2017 | 1041,27 | 1155,12 |

| окт. 2018 | 1055,33 | 1145,35 |

| окт. 2019 | 1088,68 | 1265,47 |

| окт. 2020 | 1102,94 | 1317,08 |

| Прирост | 10,3 % | 32,0 % |

Вложения в евробонды на пятилетний срок дали почти трехкратное долларовое преимущество по прибыли над вкладом. Однако напомним, что доходность в прошлом не гарантирует доходности в будущем. Прогнозировать, что случится с ценой через какое-либо время, нужно не из прошлых показателей.

Обратим внимание, что в октябре 2018 года капитал уменьшился по отношению к предыдущему году. А также на график доходности в сравнении с котировками доллара на MOEX, представленный выше. Почти два года вложения в наличную валюту были выгоднее из-за нестабильности на рынке еврооблигаций, вызванной угрозой санкций против внешних корпоративных долгов России.

Как пример рисков по облигациям напомним кейс с одной из крупнейших транспортных групп России FESCO. В 2016 году компания допустила технический дефолт по еврооблигациям со сроком погашения в 2018 году и по купону облигаций с погашением в 2020 году. В результате эмитент договорился с держателями обязательств на дисконт почти в 30%.

Сравнение с конкурентами, плюсы и минусы

На Московской бирже размещены еще четыре фонда, инвестирующие в российские евробонды:

Первые два являются созданными по отечественному праву биржевыми паевыми инвестиционными фондами (БПИФ). У FinEx и ITI «классические» западные ETF. Еще один БПИФ на Индекс Мосбиржи российских ликвидных еврооблигаций в настоящее время формирует управляющая компания «Райффайзен Капитал».

Среди конкурентов у FXRU одни из лучших показателей по комиссии управляющего и доходности.

| Фонд | Бумаг в портфеле | Комиссия | Доход за 3 месяца |

| VTBU | 23 | 0,70% | 7,90% |

| FXRU | 24 | 0,50% | 7,61% |

| SBCB | 10 | 0,80% | 7,05% |

| RUSB | 24 | 0,50% | 6,10% |

| FXRB | 24 | 0,95% | 1,03% |

На последней строчке таблицы разместился фактический близнец рассматриваемого в обзоре ETF. FXRB отслеживает тот же индекс, но отличается тем, что имеет рублевое хеджирование. В этом фонде зафиксирована именно рублевая стоимость активов. Случись укрепление рубля, акции «хеджированного» FXRB в национальной валюте не подешевеют. К каким результатам в период падения российской валюты это приводит видно из таблицы.

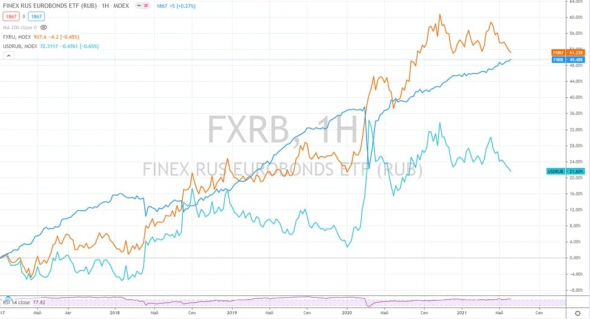

А так выглядит сравнение с FXRU на длительном периоде. Наверное это лучшая демонстрация в пользу инвестиций в валютные активы. Естественно, на указанном временном отрезке.

Среди главных преимуществ FXRU и еврооблигационных фондов в целом назовем следующие:

Но отметим и важные нюансы:

Главное

FXRU ETF — относительно простой способ инвестиций в валютные долговые обязательства крупнейших российских государственных и частных компаний. Таких как Газпром, Сбербанк, Норникель, Газпромнефть, ВЭБ, Лукойл и других эмитентов «первого эшелона». Он предлагает повышенную относительно рублевых облигаций и банковских депозитов доходность с защитой от девальвации рубля. Но обладает рядом специфических рисков.

Это инструмент консервативных пассивных инвестиций. Вкладывать в него имеет смысл на средне и долгосрочную перспективу.

FXRU или FXRB

Попробуем сегодня разобраться, в чем отличие между данными ETF не залезая в дебри, а на простом и понятном языке.

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

✔️ изменение цены облигаций;

✔️ изменение курса валюты;

✔️ размер купона по облигациям;

✔️ комиссия фонда за управление (0,5%);

Здесь мы видим, что на нашу доходность в рублях будет оказывать влияние курсовая разница. Если курс доллара на конец периода вырастет, то вырастет и наша доходность и наоборот.

FXRB

В структуру данного фонда входит тот же смый портфель еврооблигаций, что и в FXRU. Но здесь применяется рублевое хеджирование.

Доходность данного фонда будет складывать из следующих параметров:

✔️ изменение цены облигаций;

✔️ разница ставок ФРС и ЦБ;

✔️ размер купона по облигациям;

✔️ комиссия фонда за управление (0,95%);

Здесь мы видим 2 отличия, первое это разница в комиссиях фонда. Второе и самое главное — отсутствие зависимости от курса валют. FXRB, благодаря хэджированию, не зависит от курса доллара вообще, он зависит только от разницы ставок ФРС и ЦБ.

Рассмотрим на упрощенном примере, как формируется доходность FXRB.

Начальные условия:

Ключевая ставка — 5%

Ставка ФРС — 0,25%

Комиссия фонда — 0,95%

Размер купона — 2%

Ожидаемая доходность = 5 — 0,25 + 2 — 0,95 = 5,8%

Это грубый расчет, но он дает понимание того, как формируется эта доходность. Здесь не имеет значения, как вырос или упал рубль по отношению к доллару за период, а в случае с FXRU это важный параметр.

Мы здесь не учитывали возможную волатильность цен облигаций, которая будет зависеть от ставки. Если ставка ФРС вырастет на 1%, то наш портфель просядет на 2,8% (модифицированная дюрация). Обратите внимание, что на цену рублевых облигаций влияет ставка ЦБ, а на цену еврооблигаций в долларах влияет ставка ФРС.

Резюме:

FXRU подойдет тем, кто делает ставку на ослабление рубля. В случае же, если рубль окрепнет, то доходность по данному ETF снизится.

FXRB подойдет тем, кто хочет получать рублевую доходность с привязкой к разнице ставок РФ и США.

У данных фондов есть ряд аналогов в виде БПИФов. Просто данные ETF имеют достаточно большую историю на рынке РФ и их удобно сравнивать.

Если убрать сильную волатильность доллара в период 2015-2016 года, то FXRU и FXRB показывают сопоставимую доходность (с 2017 года).

На мой взгляд, FXRU интереснее других альтернатив по доходности и размеру комиссии на рынке РФ, а вот у FXRB есть аналоги в виде фондов на облигации рублевые, вроде VTBB, SBRB и прочие. Здесь каждый уже может выбрать сам.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram