Фонды тинькофф инвестиции что это

Фонды тинькофф инвестиции что это

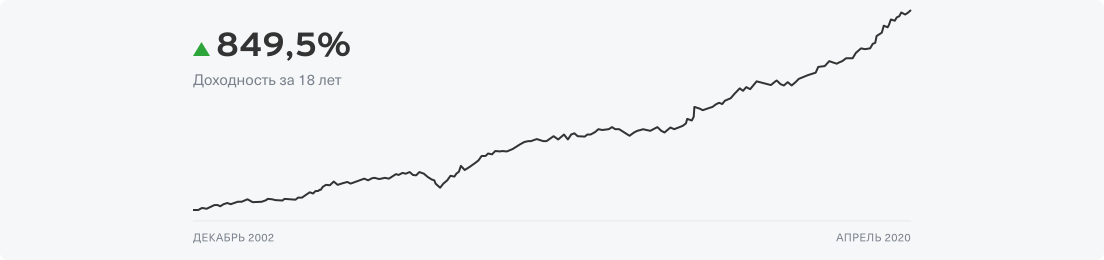

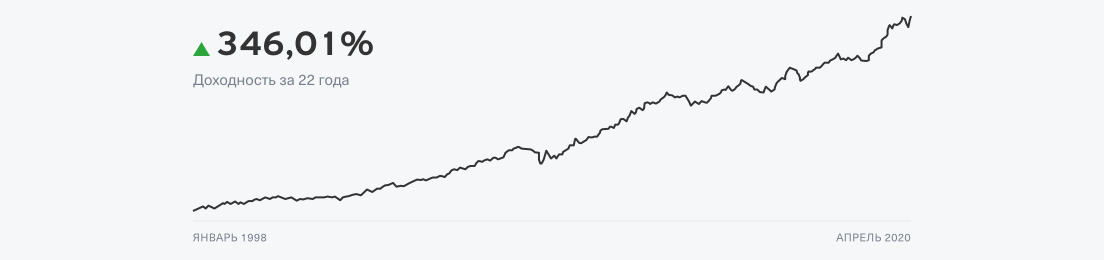

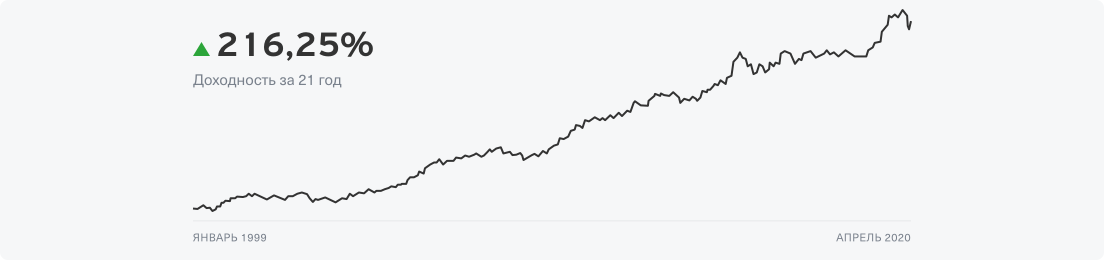

Индексы, за которыми следуют фонды, растут без резких падений с 1998 года

Стабильный портфель даже при резких изменениях цен на бирже

Брокерское и депозитарное обслуживание – бесплатно

Удобный способ инвестировать

Фонды Тинькофф следуют за индексами Tinkoff All-Weather. Индекс запустили Тинькофф и Московская биржа. По истории его значений можно оценивать доходность и стабильность работы стратегии

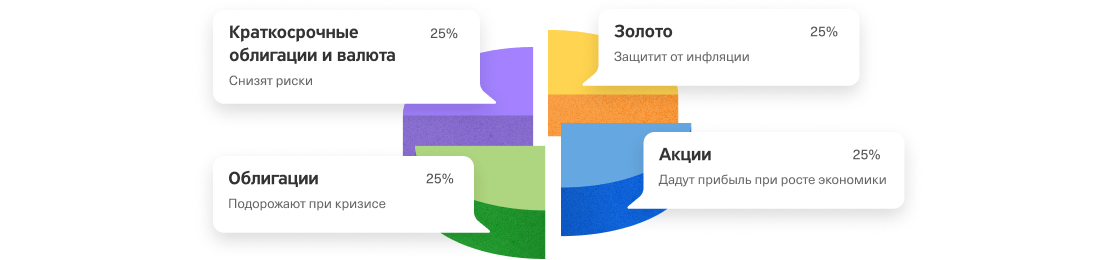

Стратегия для любой ситуации в экономике

Инвестиции делятся на равные доли: золото, акции, облигации и деньги. Такая стратегия позволяет получать потенциальную прибыль при любых условиях: во время роста, стагнации или спада экономики

Прозрачное управление

Следите за работой фондов на сайте или в мобильном приложении Тинькофф Инвестиций. Мы публикуем новости, отчеты и статистику. Показываем состав и сообщаем о ребалансировке портфелей

Установить приложение

Биржевые фонды в разной валюте

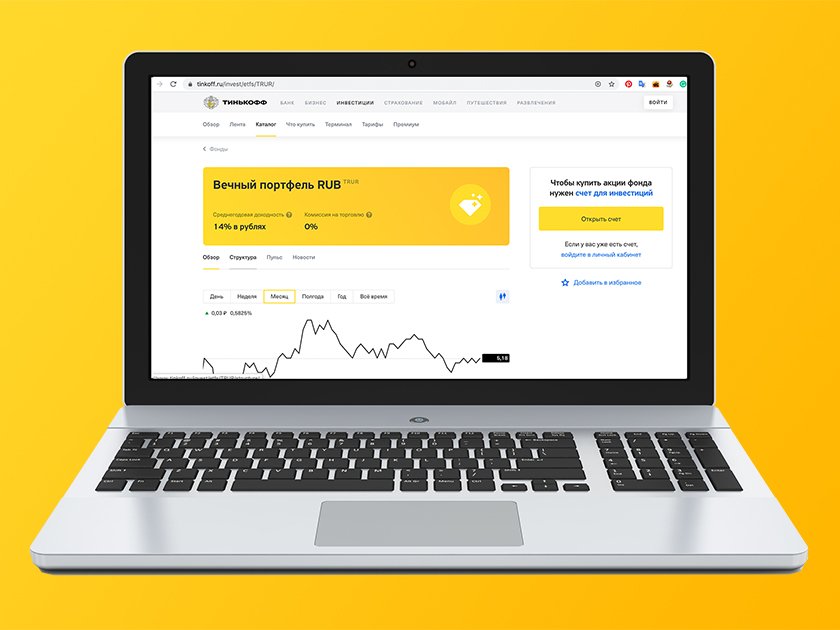

Вечный портфель RUB

Инвестиции в российскую экономику

Вечный портфель USD

Инвестиции в экономику США

Вечный портфель EUR

Инвестиции в экономику еврозоны

Для инвестиций нужен счет

Это займет несколько минут. Понадобится только паспорт

Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн

Откроем счет за 5 минут

Если биржа закрыта на ночь или выходной, откроем счет на следующий торговый день

Разбор Банки.ру: стоит ли вкладывать в «вечные фонды» Олега Тинькова

В конце 2019 года УК «Тинькофф Капитал» вывела на рынок биржевые фонды. Управляющие говорили, что это «новое слово на нашем фондовом рынке». Оправданны ли громкие заявления и в чем особенности этих БПИФов?

Сами по себе эти инструменты больше похожи на производные, поскольку базовым активом в них выступают не непосредственно акции и облигации, а либо индексы (например, S&P 500 или РТС), либо паи иностранных инвестфондов. Честнее было бы назвать их «фонды фондов». Правда, есть и исключения: скажем, фонд «Сбербанк — S&P 500», согласно информации на сайте УК, вкладывает непосредственно в бумаги, входящие в индекс, пропорционально их доле.

У трех фондов «Тинькофф Капитала» все несколько сложнее. С одной стороны, перед нами классич еские фонды фондов, поскольку значительная часть портфеля вложена в акции иностранных ETF таких крупных провайдеров, как iShares или Vanguard. С другой — один из фондов («Тинькофф — Стратегия вечного портфеля RUB») инвестирует в ОФЗ, а также в акции крупных российских компаний. На долю иностранного фонда (iShares Gold Trust) приходится менее четверти портфеля.

Инвестиционную стратегию «Вечный портфель» (Permanent Portfolio) разработал американский финансовый советник Гарри Браун в 1980-х годах. Он предложил инвестировать в акции, короткие и долгосрочные облигации и золото. Такая структура должна помочь инвестору зарабатывать в разные фазы экономического цикла. Единственное, что должен делать инвестор, — проводить ребалансировку: если, например, акции подорожали, то их надо продать так, чтобы снова привести их долю в портфеле к 25%.

С момента старта доходность фондов (в соответствующих валютах) следующая:

— «Тинькофф — Стратегия вечного портфеля RUB» — 2,88%;

— «Тинькофф — Стратегия вечного портфеля USD» — 4,03%;

— «Тинькофф — Стратегия вечного портфеля EUR» — 2,82%.

Риски

Кроме того, стоит еще учитывать и риски управления, ведь действия менеджеров не всегда оказываются верными, и это приводит к потерям. В случае если биржевой ПИФ просто копирует западный ETF, инвестор несет только риск ошибок управляющих iShares или Vanguard. Если говорить о наборе разных ETF, то к этому еще прибавляется риск качественного управления в российской УК. Сложно понять, насколько оптимально распределены доли ETF в портфеле, вовремя ли и корректно ли проводится ребалансировка портфеля. Ведь, по сути, речь идет не о пассивных инвестициях, как это, например, характерно для индексных фондов, а о стратегии активного управления. По условиям управления фондами «Тинькофф Капитала» ребалансировка активов обратно к стартовым пропорциям должна происходить раз в год.

Отсюда возникает не менее сложная проблема: как оценить, насколько эффективны действия управляющих биржевыми фондами? Ведь оценить качество управления биржевым ПИФом на индекс S&P 500 или даже фондом, инвестирующим в золото, проще простого. Бенчмарком может быть как сам индекс или динамика биржевого товара, так и отчетность иностранного ETF. В случае с «вечными фондами» оценить качество управления куда сложнее. В «Тинькофф Инвестициях» предлагают пользоваться индикаторами Tinkoff All-Weather Index USD и Tinkoff All-Weather Index EUR, которые компания рассчитывает совместно с Мосбиржей. Динамика индексов публикуется на сайте фондовой площадки. Однако информацию о структуре индекса и методику расчета компания пока не раскрывает. Впрочем, как рассказал Банки.ру гендиректор УК «Тинькофф Капитал» Руслан Мучипов, компания планирует создать на сайте специальный раздел, где будет подробно описана методика расчета индикаторов для всех фондов, а также все последние изменения в расчетах бенчмарков. По словам Мучипова, можно запросить методологию расчета бенчмарка в компании.

Сколько стоит пай

Конечно, инвестор может зафиксировать прибыль и выйти, не дожидаясь календарной даты. В этом случае он заплатит комиссию, если стоимость бумаг в момент продажи окажется выше, чем абсолютный квартальный максимум. Как поясняют в «Тинькофф Капитале», плата за успех определяется персонально для каждого инвестора, поэтому если он ничего не заработал, то независимо от поведения котировок фонда на отчетную дату комиссию с него не возьмут. Впрочем, пока компания не взимает с инвесторов success fee и обещает, что акция продлится до 1 июля 2020 года.

Стоимость услуг управляющих фондами «Тинькофф Капитала» (management fee) составляет 0,99% от активов фонда. Еще 0,2% от активов предусмотрено на прочие расходы, еще 0,25% составит вознаграждение за услуги депозитария, регистратора и биржи. Эти расходы выплачиваются за счет имущества фонда, то есть из денег, которые вносят инвесторы. Если брокерский счет открыт не в «Тинькофф Инвестициях», то плюс к этому еще придется заплатить брокерскую комиссию (поскольку речь о биржевой сделке) и оплатить расходы депозитария.

В «Тинькофф Инвестициях» брокерскую комиссию платить не придется. С 30 января для владельцев бумаг биржевых ПИФов компания также отменила депозитарную комиссию (она действовала для пайщиков с активами более 5 тыс. рублей).

Плюсы и минусы

Несомненным плюсом «вечных фондов», особенно для начинающего инвестора, является минимальный порог входа: среди биржевых ПИФов он пока самый низкий и составляет на текущую дату 5,2 рубля для рублевого фонда и около 10 центов для фондов в валюте. Этой суммы на брокерском счете достаточно, чтобы купить одну акцию любого фонда.

Не менее важным достоинством фондов «Тинькофф Капитала» является и отсутствие брокерской и депозитарной комиссии за сделки. Это значительно упрощает задачу по расчету эффективности вложений для инвестора.

К позитивным сторонам относятся и диверсифицированная структура биржевых фондов «Тинькофф Капитала», а также информационная прозрачность. Компания раскрывает структуру активов своих фондов на сайте в режиме онлайн, а еще регулярно публикует информацию о совершенных сделках.

Из минусов стоит отметить валютную составляющую, поскольку каждый фонд инвестирует только в одной валюте, а также сложную систему комиссионных. Это может создавать дополнительный риск для инвестора при оценке расходов. С учетом success fee они могут оказаться существенно выше, чем у других биржевых ПИФов.

Долгосрочным инвесторам стоит учесть, что потенциальная доходность фондов «Тинькофф Капитала» может быть ниже, чем у фондов, специализирующихся на вложениях в акции. Риск краткосрочных инвесторов: акции, которые тем не менее присутствуют в портфеле, могут снизить его доходность вниз на коротком периоде в случае турбулентности на рынке.

Кому подходит

Консервативному инвестору с небольшим капиталом, который хотел бы получить сбалансированный портфель в определенной валюте. Для активных инвесторов, рассчитывающих получить высокий доход за счет вложений в акции или использующих дивидендную стратегию, фонды «Тинькофф Капитала» могут быть интересны исключительно для диверсификации. При этом покупка бумаг «вечных фондов» более выгодна для инвесторов, открывших брокерский счет в «Тинькофф Инвестициях».

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

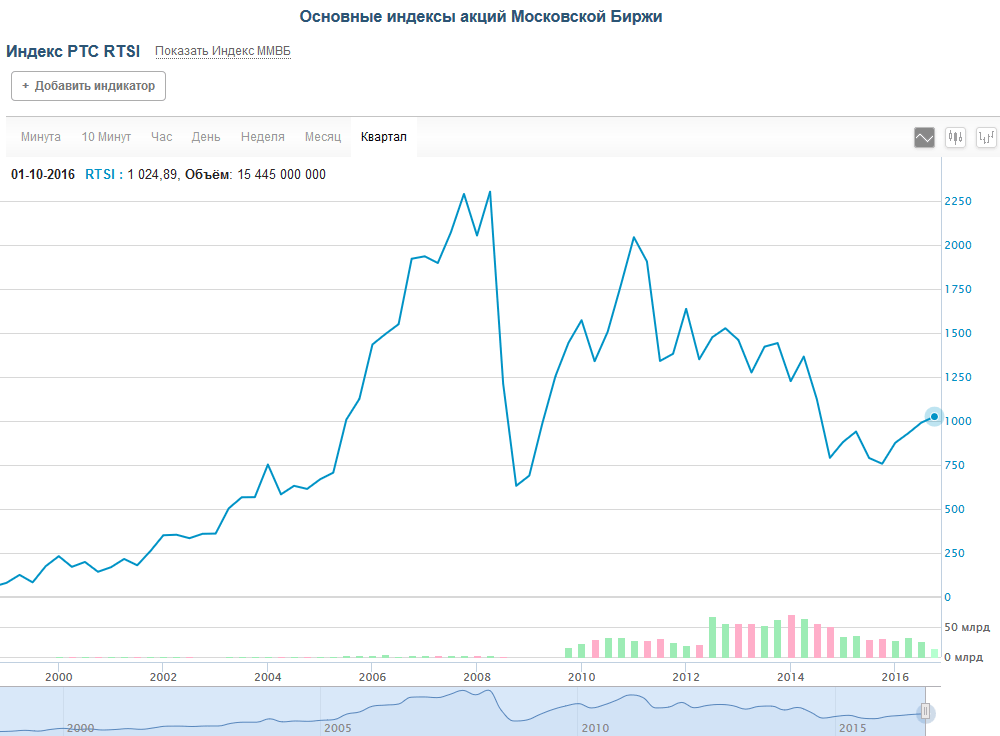

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

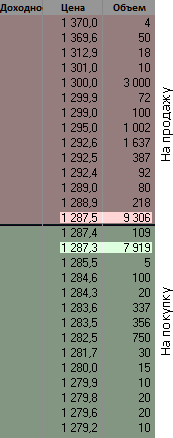

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

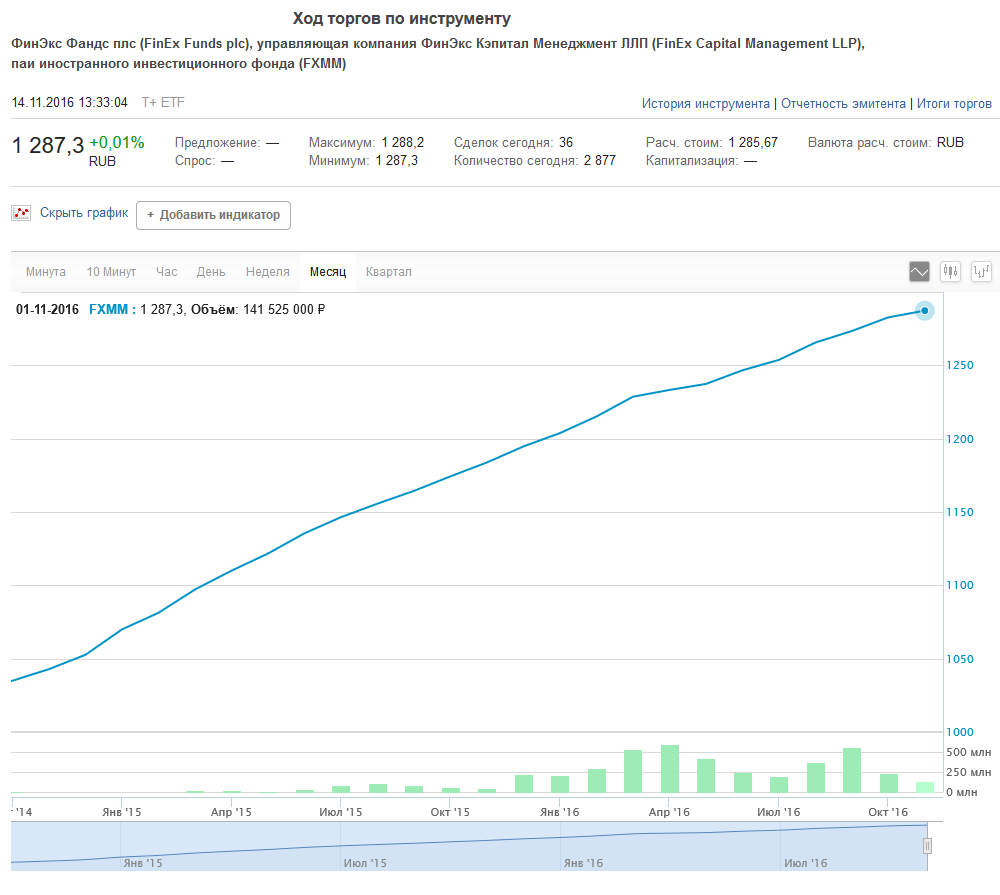

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

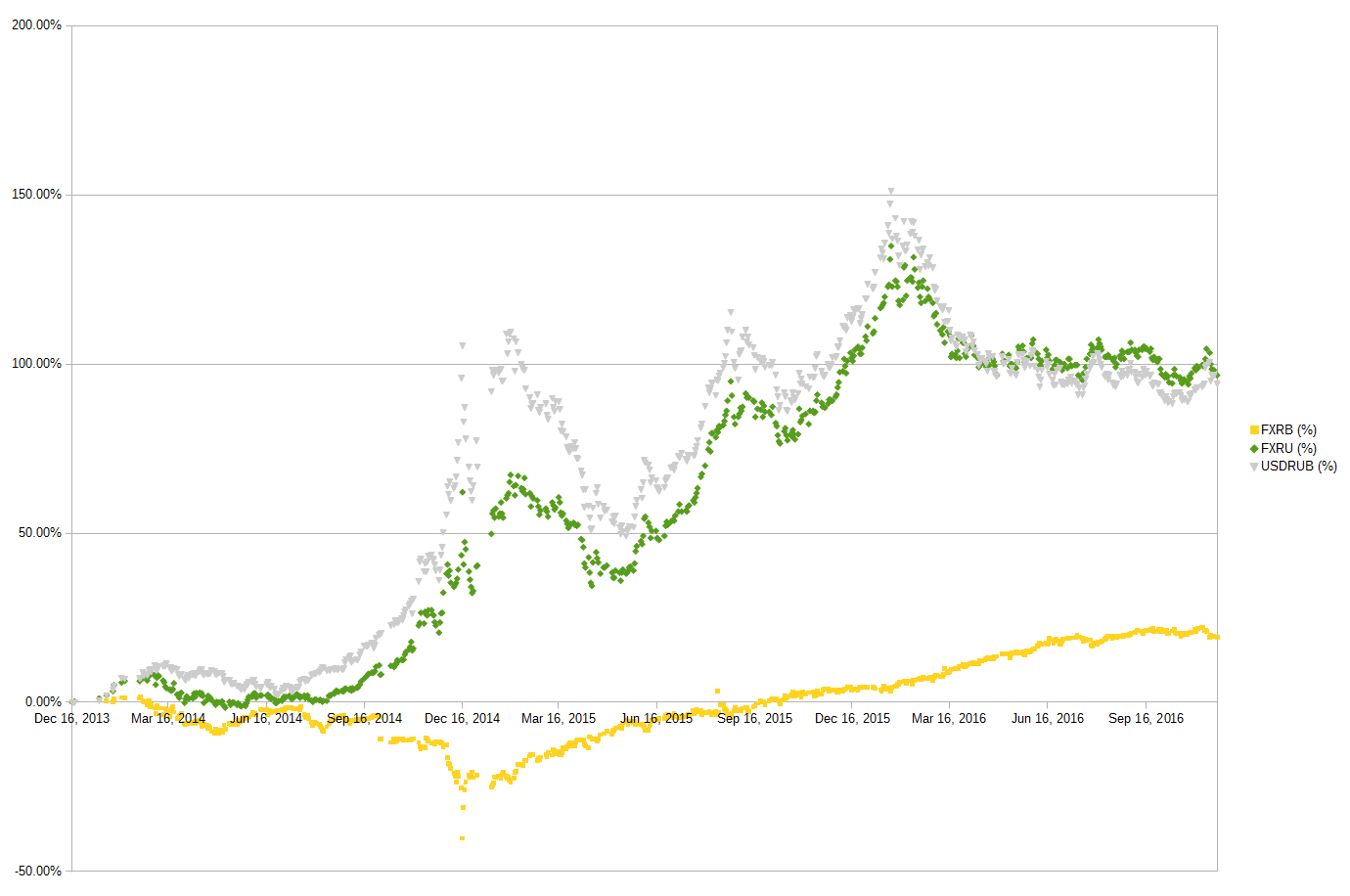

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

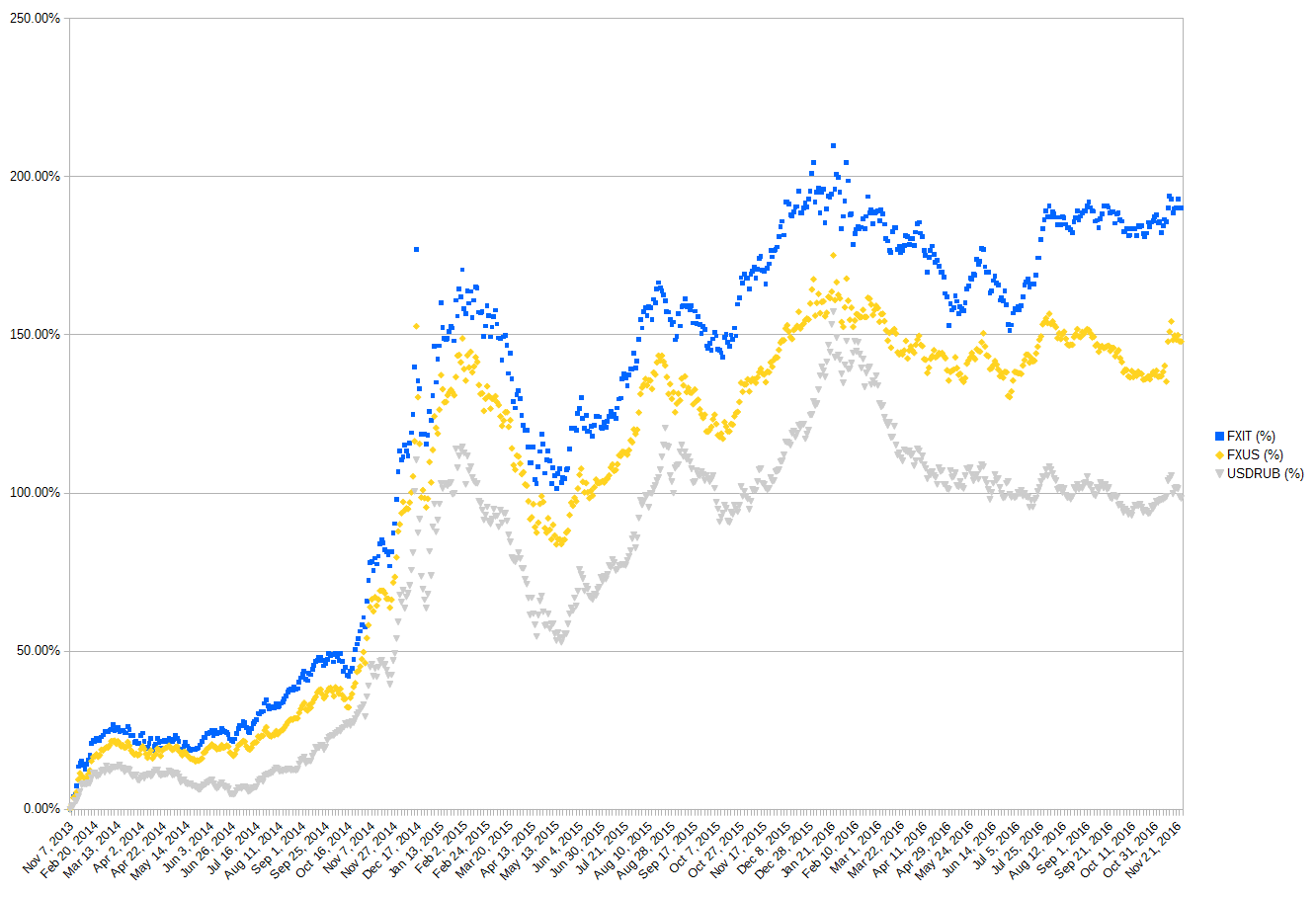

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах