Фри флоат акций что это

Коэффициент Free Float у акций компаний. Формула расчета и применение

Free Float отражает долю свободно торгуемых на фондовом рынке акций компании. Чем выше данный показатель у акций компании, тем более прозрачными будут ее акции для инвестора. И наоборот.

Сегодня поговорим про коэффициент Free Float у акций компаний. Тема хоть и простая, но очень важная.

Free Float — число акций, находящихся в свободном обращении за вычетом акций, которыми владеют стратегические инвесторы, топ-менеджмент, государство и т.д.

То есть это часть акций, которая доступна обычным частным инвесторам и спекулянтам (миноритарным акционерам), никак не связанным с самим эмитентом (компанией) и не участвующим в стратегическом контроле над бизнесом.

Пример

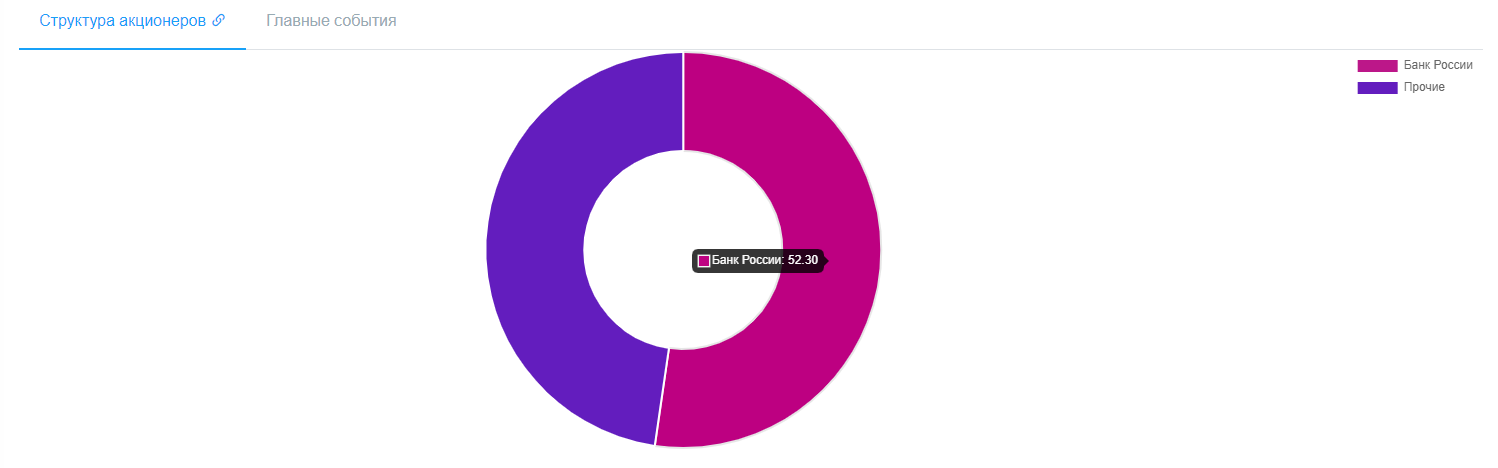

Как видите, 52% акций принадлежит Банку России. Это значит, что более половины из всего объема акций Сбербанка просто лежит у мажоритарного акционера (Банк России).

Получается, что на бирже торгуется только 48% всех акций, и Free Float Сбербанка равен 0.48 (что очень даже неплохо).

При этом конечно, ничего не мешает Банку России продать часть своих акций на свободном рынке, увеличив тем самым Free Float, но такие сделки не происходят случайно.

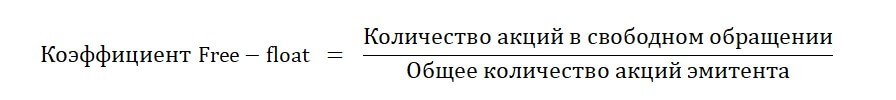

Формула расчета коэффициента Free Float

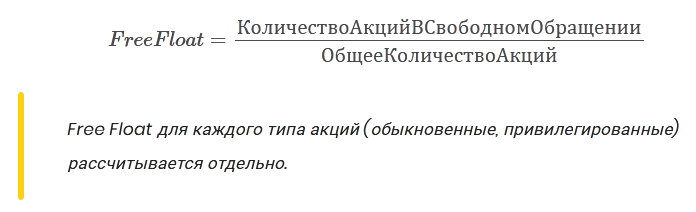

Не будем здесь долго останавливаться, так как расчет коэффициента достаточно банален:

Free Float для каждого типа акций (обыкновенные, привилегированные) рассчитывается отдельно.

Как пользоваться коэффициентом Free Float

Если же Free Float у акций компании низкий (

Что такое коэффициент free-float?

Один из основных показателей, характеризующих ту или иную акцию — ликвидность. Она позволяет понять, насколько данная бумага доступна для частного инвестора, как легко ее приобрести и (что не менее важно) — продать. Оценить количество бумаг в свободном обращении на бирже позволяет коэффициент free float, что по-русски звучит как фри флоат.

О чем говорит free float?

Что такое free float? Это словосочетание можно перевести как «свободно плавающий». Измеряется он в процентах или числом от 0 до 1. Смысл коэффициента можно пояснить на простом примере:

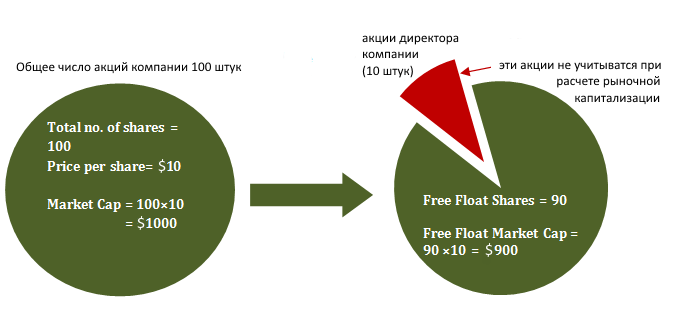

Предположим, некоторая компания имеет 100 публичных акций, обращающихся на бирже. Цена каждой акции равна 10 долларов за штуку. Следовательно, рыночная капитализация компании равна произведению числа акций на их стоимость, т.е. 1000 долларов. Если на бирже обращаются все без исключения акции компании, то коэффициент free float равен 100% или 1.

Но в реальности ситуация почти всегда несколько другая. Руководство компании обычно сохраняет за собой часть акций, не обращающихся на бирже. Сделано это может быть, например, с целью предотвратить влияние на компанию путем скупки всех или большей части публичных акций. Иногда часть акций может принадлежать крупным государственным компаниям и т.д.

Рассмотрим пример выше, где директор компании сохранил за собой 10 акций из 100. Таким образом, на бирже теперь обращается не 100, а только 90 акций. А значит, коэффициент free float равен 90% или 0.9. Отсюда

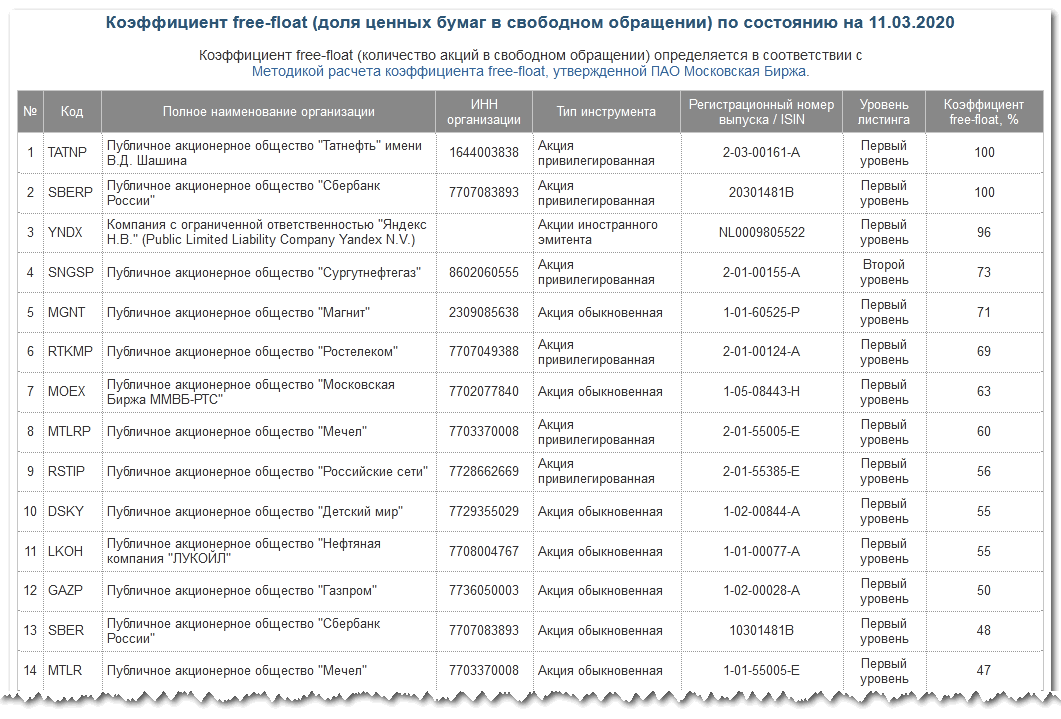

Список отсортирован по убыванию коэффициента. Как видно, только в трех случаях free float выше 90%, причем почти все компании из общего списка относятся к первому уровню листинга. Это значит, что они являются значимыми для экономики, многие входят в индекс Мосбиржи. Всего по ссылке выше на данный момент рассчитывается 75 компаний — последние из списка имеют значения FF менее 10%.

Второй момент — первые три компании российских эмитентов в списке это не обыкновенные, а привилегированные акции. Причина проста: такие акции не дают возможность влиять на компанию, поэтому их безопасно выставлять на биржу в большой доле, вплоть до 100%. Ведь иначе скупка более половины (50% плюс акция) бумаг компании даст покупателю право принимать все ключевые решения.

Кстати, обратное тоже верно: относительно небольшие компании с FreeFloat несколько процентов (КАМАЗ, Мостотрест и др.) обычно выставляют на бирже обыкновенные акции, тогда как руководство владеет контрольным пакетом.

Особенности Free Float

По действующим правилам, определяя FF, на Мосбирже не учитывают пакеты акций, которые подконтрольны:

Фри флоат не относится к данным, характеризующим экономические результаты деятельности компании. Тем не менее он важен, когда принимается конкретное решение по инвестициям. Чем больше акций торгуется на бирже, тем легче их купить или продать. Кроме того, такие бумаги меньше подвержены влиянию различных неожиданных новостей или событий, о чем будет еще сказано ниже.

Еще один немаловажный фактор — free float учитывается при отборе акций в список, используемый для расчета индексов. Ниже приведены критерии, на соответствие которым проверяются бумаги при определении индексов Мосбиржи. И самый первый из них — FF.

Если этот коэффициент становится меньше 5%, то акция исключается из числа претендентов. Нахождение в индексе, в свою очередь, способствует притоку средств в компанию, поскольку повышает ее популярность.

Приведу один пример важности показателя для курса акций. В 2017 году слухи об увеличении FreeFloat обыкновенных акций Сургутнефтегаза с 22% до 99% (что вызвало бы увеличение доли акций в индексе FTSE Russia) привели к росту цены на 13%.

Но когда через неделю информация была опровергнута, акции сразу потеряли в цене более 10% (две последние черные свечки на повышенных объемах торгов). Подобные случаи тщательно расследуются на Западе, но в России часто служат для обогащения группы лиц, владеющих инсайдом.

Чем опасен низкий FF

Низкий free float (меньше 20%) должен служить для инвестора своеобразным предупредительным сигналом о возможных спекулятивных колебаниях цены и повышенных рисках. Следствием низкого коэффициента FF могут быть:

В качестве примера можно привести поведение акций ПАО «Звезда» с малым количеством в свободном обращении на бирже, следствием чего являются регулярные и очень сильные краткосрочные колебания стоимости:

Каким должен быть Free Float?

В этом вопросе нет какого-то однозначного мнения. Для инвестора в случае акций крупной корпорации вполне нормальным может быть FreeFloat выше 20%. Однако если весь капитал разбит на большое количество мелких пакетов у разных собственников, возникает вопрос об эффективном управлении активами компании. Так что в разных источниках оптимальное значение фри флоат называется в диапазоне (20-80)%. Примеры распределения акций у крупных российских компаний:

1. Газпром

50,23% акций подконтрольны государству, в том числе:

Остальные свободно торгуются на бирже.

2. Норникель

34% акций подконтрольны Интерросу (структура Потанина), 28% подконтрольны Дерипаске, 38% свободно обращается на бирже. Доля тут меньше, чем в случае выше, однако для частных инвесторов вполне достаточная. Число акций компании на конец 2019 г. составляет более 158 млн. штук, так что хотя в свободном обращении находится примерно на две трети меньше, количество все равно заметное. К тому же с учетом относительно высокой цены акции компания при желании может рассмотреть вариант сплита.

3. Развитые страны

Развитые страны имеют заметно более высокие значения коэффициента free float. Это объясняется более развитым рынком с активным участием в покупке ценных бумаг населения, устойчивой законодательной базой и высокой капитализацией, затрудняющей скупку контрольного пакета конкурентами.

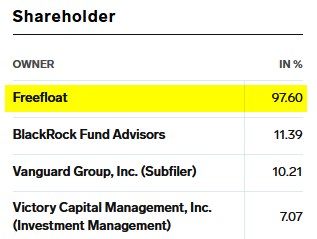

Коэффициент FF таких гигантов, как Exxon Mobil или Royal Dutch Shell, практически равен 100%. При этом для вхождения в индексы в отношении фри флоат на Западе более жесткие требования, чем в России — например, для включения компании в индекс S&P 500 доля ее акций в публичном доступе должна быть не менее 50%. Посмотреть его можно, например, на https://markets.businessinsider.com :

Влияние сплита на Free Float

Сплит это увеличение количества акций при уменьшении стоимости каждой из них. И хотя подобная процедура изменяет число находящихся в обращении бумаг, коэффициент FF при этом остается постоянным. Проводят сплит в тех случаях, когда возникает необходимость снизить стоимость одной акции, сделав ее более доступной по цене. Рассмотрим простой пример.

Пусть первоначально компания выпустила 100 000 акций стоимостью 10 рублей. С течением времени бумаги росли в цене и достигли величины 10 000 рублей за штуку. По такой цене купить акцию сможет не каждый.

Чтобы увеличить их привлекательность, компания решает раздробить бумаги: вместо одной стоимостью 10 000 рублей выпускается сто штук по 100 руб. Благодаря этому акции стали более доступными, причем их число выросло в 100 раз и составляет теперь 10 млн. Такую процедуру сделал в 2007 г. со своими акциями Сбербанк.

А что случится при этом с free float акций? Ничего. Ведь коэффициент FF учитывает не количество, а долю бумаг, находящихся в свободном обращении. Причем увеличение числа акций касается и тех, что торгуются, и тех, что не торгуются на бирже. И соотношение между ними не изменится.

Обратный сплит (или по-другому, консолидация) — это уменьшение общего числа акций при одновременном увеличении их цены. Такая операция снижает количество торгующихся бумаг, но доля каждого акционера также останется неизменной, как и Free Float акций.

Что может тогда повлиять?

Тем не менее повлиять на коэффициент компания может, произведя процедуру обратного выкупа. Подробная статья о ней здесь. В результате акции уходят из биржевого оборота, что автоматически повышает долю собственников компании и ведет к понижению FF. Кроме того, биржевую покупку акций мажоритарными собственниками также можно рассматривать, как понижающую Free Float.

С другой стороны — дополнительный выпуск акций (SPO) ведет к увеличению коэффициента. Такую процедуру не любят инвесторы, поскольку она понижает их долю в компании и иногда дает возможность стороннему лицу получить контрольный пакет. Плюс увеличение предложения негативно влияет на цену бумаг.

Тем не менее при хорошем ведении бизнеса акции добирают цену, становясь при этом более ликвидными, чем до эмиссии. За счет этих факторов доля акций в свободном обращении находится в постоянном движении, двигаясь то вверх, то вниз.

Заключение

Коэффициент FF важен при оценке перспектив вложения в те или иные акции. В целом чем он выше, тем лучше. Низкое значение показателя свидетельствует о возможных трудностях с их покупкой/продажей, а также о вероятности очень резкой реакции на новостной фон. Привилегированные российские акции часто имеют более высокий коэффициент, так и обыкновенные акции западных компаний. На коэффициент можно влиять процедурами обратного выкупа акций или путем их дополнительной эмиссии на бирже.

Ликвидность на фондовом рынке

И как на ней зарабатывать

Мы уже рассказывали, как частному инвестору выбирать акции для покупки, основываясь не на заявлениях Трампа, а на финансовых показателях бизнеса.

Но чтобы торговать на фондовом рынке, надо учитывать и рыночные факторы. Главный из них — ликвидность. Разберем на примере Московской биржи.

Что вы узнаете

Что такое ликвидность

Ликвидность — это способность быстро продать какой-то актив по рыночной цене, то есть без скидок. Чем быстрее это можно сделать, тем выше ликвидность актива. Разберем на примерах. Сейчас будет обидно, готовьтесь.

Недвижимость — низколиквидный актив (вопреки тому, что говорили родители). Вы не сможете быстро продать квартиру по рыночной цене. Даже если есть покупатель, нужно время, чтобы собрать документы, все проверить, оформить сделку в Росреестре. Это не быстро, а значит, уменьшает ликвидность вашей квартиры. При этом у каждой квартиры ликвидность тоже разная — однушку в центре продать проще, чем трешку на окраине.

Использованная зубная щетка — неликвидный актив. Вряд ли вы сможете кому-то продать свою старую зубную щетку. Если вы, конечно, не Пэрис Хилтон. Щетка сразу после покупки теряет свою способность быть проданной кому-то по рыночной цене.

Аналогичный пример — новая машина, которая сразу после покупки теряет около трети стоимости. Некоторые старые модели можно продать разве что по программе утилизации. Машина, вопреки общепринятым представлениям, низколиквидный актив, на грани неликвидности.

Банковский вклад — ликвидность зависит от условий. Например, в том же Тинькофф-банке я могу закрыть свой вклад через приложение и на следующий день получить деньги. Но один день все же придется подождать, при этом из-за досрочного расторжения теряются накопленные проценты.

Ликвидность ценных бумаг

Инструменты фондового рынка — акции и облигации — самые ликвидные активы для инвестора. Когда биржа работает, ценные бумаги можно продать без проблем, просто открыв терминал или позвонив своему брокеру. Причем в случае с облигациями накопленный купонный доход не теряется, в отличие от тех же процентов по досрочно закрытому вкладу.

Но здесь есть свои тонкости. Представьте, что вы решили продать акции через терминал, открыли стакан заявок и в списке лучших предложений на покупку и продажу актива увидели, что на ваш объем акций нет достаточного спроса. Поздравляем: пришло время узнать о ликвидности фондового рынка.

Рынок считается высоколиквидным, если на нем регулярно заключают сделки и разница между ценами заявок на покупку и продажу невелика. При этом таких сделок должно быть много, чтобы каждая небольшая сделка не влияла на цену товара.

Ликвидность инструмента на фондовом рынке оценивают по количеству совершаемых сделок (то есть по объему торгов) и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если вы можете быстро продать или купить большое количество акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Ликвидность на Московской бирже

У инвесторов с разным количеством денег будут разные требования к ликвидности. Разберем на примере.

Представьте трех частных инвесторов: один хочет вложить 1 миллион рублей, второй — 60 миллионов, а третий — 600 миллионов. Все трое пришли за акциями на Московскую биржу и открыли список с итогами торгов в обычный пятничный день. Когда мы писали эту статью, на Московской бирже торговалось 226 компаний. При этом для покупки доступна 281 акция: некоторые компании продают акции нескольких видов.

Вот как выглядит этот список, если отсортировать результаты по объему от большего к меньшему.

Первая страница — сливки нашего фондового рынка. Это самые ликвидные компании — так называемые голубые фишки. Возглавляет список Сбербанк: за день с его бумагами совершили 65 073 операции более чем на 11 млрд рублей.

Если представить, что инвесторы могут купить акции только какой-то одной компании, все трое легко разместят деньги в акциях первых пятнадцати компаний. Но уже дальше, начиная с «Ростелекома», объемы торгов акциями компаний падают ниже 594 млн рублей в день — инвестора с 600 млн эти бумаги не интересуют. А требованиям инвестора с 60 миллионами рублей соответствуют только первые 45 компаний.

Проще всего будет продавать и покупать акции инвестору с 1 миллионом рублей. Но даже ему подойдет чуть более сотни компаний: объемы торгов остальных уже меньше миллиона в день.

Конечно, в реальности всё иначе: с одной стороны, вам не нужно вкладывать все деньги в акции одной компании — вместо этого лучше диверсифицировать портфель, тогда требования к минимальному объему торгов будут ниже. С другой стороны, если объем торгов 1 миллион в день, то купить акции даже на 100 000 рублей будет не так легко. А потом не так легко будет их и продать. Ведь объем у нас суммарный не только на весь день, но и на всех участников рынка. Суть такова: не стоит покупать акций больше, чем потом получится легко продать.

Прежде чем покупать акции вроде как недооцененной компании, узнайте, какая у этих бумаг ликвидность. Иначе вы никогда не сможете продать их. Вернее, продать-то вы их сможете, но для этого потребуется время и, вероятно, снижение цены. А если снижать цену, то зачем было вкладывать?

Московская биржа на карте мира

Если посмотреть на ликвидность фондовых рынков разных стран, то станет понятно, что Московская биржа отнюдь не лидер по количеству компаний, чьи бумаги здесь торгуются.

Капитализация всех акций на Московской бирже около 630 млрд долларов, в то время как капитализация одной только компании «Эпл» более 900 млрд долларов. Московская биржа не входит даже в топ-20 крупнейших бирж, уступая фондовым биржам Мадрида, Тайваня и Сан-Паулу. На Московской бирже торгуется 281 различная акция от 226 компаний, в то время как на фондовых рынках США их тысячи.

Что такое Free float

Объем сделок — это еще не все, что определяет ликвидность той или иной акции. Инвестируя в ценные бумаги, важно помнить о показателе free float.

Низкий free float акций говорит о том, что частные лица могут продавать и покупать только небольшое число акций, поэтому и ликвидность их тоже будет низкой.

Чтобы понять, как free float влияет на ликвидность акций, приведу пример с двумя похожими на первый взгляд компаниями, акции которых торгуются на бирже.

Что такое free-float или акции в свободном обращении

В последний месяц участились сообщения о том, что российские компании проводят SPO — крупные акционеры продают часть своих пакетов акций в рынок. Во всех случаях упоминается, что в результате такой сделки увеличится free-float. Стоит освежить в памяти, что представляет из себя этот самый free-float, и что он значит для акций и их владельцев.

Акциями в свободном обращении или free-float называются те акции, которые не принадлежат стратегическим инвесторам и могут торговаться на бирже.

Например, 52,3% обыкновенных акций Сбербанка принадлежат Минфину РФ. Этот пакет в обозримом будущем не будет менять своего владельца. Поэтому на торгах могут обращаться лишь оставшиеся 47,7% акций. Это и будет free-float акций Сбербанка.

Чем больше число акций в свободном обращении, тем крупнее пакеты акций, которые могут торговаться на бирже. Free-float напрямую влияет на ликвидность торгов.

Если free-float низкий, то и ликвидность торгов оставляет желать лучшего. Например, акции Газпром нефти (free-float 4,3%), Распадской (6,6%), ТМК (2,3%), МГТС (5,3%) обладают низким free-float и низкой ликвидностью.

Низкая ликвидность, в свою очередь, способствует более высокой волатильности акций и может даже сказаться на уровне капитализации. Газпром нефть, например, показывает стабильный рост финансовых результатов и высокий уровень эффективности, но по мультипликаторам торгуется дешевле других нефтяных компаний именно из-за низкого free-float.

Действия, направленные на увеличение free-float, в таких случаях могут стать позитивным драйвером.

Например, Распадская в этом году может быть выделена из состава ЕВРАЗа. В предложенной схеме выделения предполагается, что акционеры ЕВРАЗа будут владеть Распадской напрямую. Это значит, что вместо одного крупного акционера в лице ЕВРАЗ с долей более 90% у Распадской будет много акционеров с разными долями, а free-float вырастет с 6,6% до 30%. Это повысит ликвидность торгов и может даже привлечь внимание индексных фондов.

Free-float часто учитывается при формировании индексов. Это позволяет более адекватно представить картину рынка в индексе и сделать его структуру доступной для копирования инвестиционными фондами и частными инвесторами.

Разные индексные провайдеры могут по-своему считать free-float. Например, Московская биржа вычитает из free-float пакеты акций, принадлежащие:

• Государству, его учреждениям и госкорпорациям

• Акции в обременении третьих лиц

• Пакеты акций, принадлежащие топ-менеджменту и их аффилированным лицам

• Пакеты акций свыше 5%, за исключением долей инвестиционных, пенсионных и иных фондов.

Индексный комитет MSCI при распределении весов в индексе учитывает free-float с помощью коэффициента FIF (Foreign Inclusion Factor). Показатель базируется на доле акций в свободном обращении и возможных лимитах для владения ими иностранцами. В случае MSCI Russia, коэффициент FIF обычно очень близок к коэффициенту free-float, рассчитываемому Московской биржей.

Как правило, компании стараются раскрывать структуру акционеров на своем официальном сайте. Эту информацию можно найти в разделе «Структура акционеров», «Структура акционерного капитала» или «Акционерный капитал».

Важно учитывать, на какую дату эта информация была опубликована, поскольку структура акционеров может периодически меняться. Ниже приведен пример такой структуры у компании Роснефть.

НКО АО «НРД» обычно выступает в качестве номинального держателя, то есть по факту эти акции принадлежат широкому кругу инвесторов и их можно отнести к free-float. Также в свободном обращении находятся акции, принадлежащие «прочим миноритарным акционерам». Таким образом, free-float акций Роснефти составляет 11%. Именно с таким коэффициентом они учитываются в индексе МосБиржи.

Free-float

Каждый участник рынка при формировании портфеля находится в вечном поиске баланса между требуемой доходностью и допустимым риском.

Охота инвестора за привлекательной ценной бумагой связана с понятием ликвидности, то есть ее способностью быстро превращаться в деньги. Однако ликвидность – это не эфемерный финансовый термин, у него есть конкретные критерии, одним из которых является free-float.

Что такое free-float акций простыми словами?

Free-float («Фри-флоат») – это количество акций конкретного эмитента, доступных инвесторам для публичных торгов.

После IPO не все акции компании будут доступны для торгов на бирже: некоторые из них могут удерживаться владельцами в контрольном пакете, попасть в инвестиционные фонды и банки, некоторыми может завладеть государство, а часть из них вовсе может оказаться в залоге. Частные инвесторы имеют дело с теми акциями, которые не контролируются мажоритариями, то есть уходят в «свободное плавание» («free-float»).

Само по себе количество акций в обращении не является информативным показателем. Сложно понять «Что такое хорошо и что такое плохо?», зная лишь число акций в обращении.

Настраивая фильтры для анализа акций компаний, инвестору гораздо важнее сравнивать показатели разных эмитентов между собой – для этих целей используется коэффициент free-float.

Как рассчитывается фри-флоат?

Коэффициент free-float (FF) отражает долю акций, которые находятся в свободном обращении на бирже. Математически он выражается как отношение количества акций в свободном обращении к общему количеству акций эмитента:

Мультипликатор принимает значения от 0 до 1 (от 0% до 100%).

Для обыкновенных и привилегированных акций данный показатель рассчитывается отдельно.

Как узнать сколько акций компании находится в свободном обращении?

К счастью, у нас есть возможность самостоятельно не вычислять коэффициент FF, а воспользоваться ресурсами, где за нас потрудились и данную информацию опубликовали.

Для российского рынка подойдет ряд ресурсов с актуальными данными по free-float:

Для иностранных эмитентов мы можем использовать:

Какой free-float считается высоким, низким и нормальным?

Чем больше акций находится в свободном обращении, тем они привлекательнее для частного инвестора по двум основным причинам:

Существуют ориентиры в определении «нормального» значения коэффициента free-float.

Оптимальный показатель free-float колеблется в пределах 0,4-0,8. Именно на него имеет смысл опираться при первичном анализе ликвидности акции.

Все, что более 0,8 – это высокий FF, который в целом не имеет негативного подтекста. Часто высокий коэффициент FF имеют привилегированные акции, потому что они не дают право голоса акционерам, и захватить компанию с их помощью не удастся.

При показателе меньше 0,2 мы можем говорить о низком коэффициенте FF. Здесь инвесторы несут высокие риски, которые вряд ли смогут нивелировать, например, имидж компании или привлекательная дивидендная политика.

Таким образом, мультипликатор free-float является одним из базовых индикаторов в процессе анализа акций, который уже на первых порах способен повлиять на инвестиционное решение.

Как free-float влияет на включение в индексы?

Барометром инвестиционного климата в регионе или отрасли могут быть фондовые индексы. Они агрегируют данные по изменению цен акций, входящих в их состав, помогая инвестору выяснить, куда в целом движется рынок.

Если не говорить о производных финансовых инструментах (а это уже совсем другая история), то индексом торговать нельзя, поэтому о его цене говорить не принято – оперируют терминами «значение» или «уровень».

Существует множество индексов, которые имеют строгие методики расчета. С математической точки зрения некоторые из них максимально прозрачны и понятны (например, индекс Dow Jones представляет собой среднее арифметическое), а расчет некоторых требует вычисления поправочных коэффициентов (например, индексы, средневзвешенные по капитализации).

Методология расчета средневзвешенного по капитализации является наиболее распространённой (индекс S&P 500 – яркий пример). Капитализация при этом оценивается исходя из количества акций, находящихся в обращении (free-float). Смысл в том, что если учитывать все эмитированные акции, то динамика индекса может искажаться, так как не исключает усиления влияния нерыночных факторов. При этом очевидно, что чем выше мультипликатор FF, тем больше влияние акции на индекс.

Более того, в некоторых индексах значение коэффициента free-float является барьером для входа акций компании в индекс. Например, для включения акций в индекс МосБиржи значение коэффициента FF должно быть не менее 10%, а для исключения из индекса достаточно, чтобы его значение упало до 5%.

Важно понимать, если расчет опирается на методологию по рыночной капитализации, это не гарантирует, что коэффициент FF будет идентичным для одного и того же эмитента в разных индексах.

Сравнивая методики расчета уже затронутого индекса МосБиржи с индексом MSCI Russia, это становится очевидным.

Индекс MSCI Russia учитывает коэффициент FF с поправкой доступности акции для иностранных инвесторов (FIF – Foreign Inclusion Factor). Кроме этого, значение мультипликатора FF округляется в большую сторону с шагом 5% (т.е. уровни FF как 16%, так 19% будут приравниваться к 20%). Акцент на возможность сделок иностранными инвесторами объясняется международным статусом индекса. Крупнейшие инвестиционные фонды ориентируются на индексы группы MSCI при составлении портфелей. В свою очередь, эмитенты акций, входящих в индекс MSCI, увеличивают вероятность притока иностранного капитала, а также улучшают позиции в международных рейтингах.