Фьючерс что это такое простыми словами как работает

Что такое фьючерс: виды и механизм осуществления срочных сделок

Часто новички-инвесторы приходят на биржу, чтобы заработать много и быстро. Они слышали, что один получил 10 % доходности за месяц, а другой сделал 100 % всего за год. Все хотят так же. Есть способы этого добиться, но почему-то 9 из 10 инвесторов теряют свой капитал и разочаровываются в инвестициях. Происходит это по одной простой причине – использование инструментов, в механизме которых ты ничего не понимаешь. Одним из таких инструментов является герой новой статьи. Разбираем, что такое фьючерс простыми словами и как он работает на срочном рынке.

Понятие фьючерсного контракта

Фьючерсный контракт или кратко фьючерс означает договор, по которому одна сторона обязуется купить, а другая сторона продать какой-то актив в будущем по заранее оговоренной цене. Такой актив называют базовым.

Посредником и гарантом того, что сделка будет проведена без нарушения договоренностей, является биржа. Она берет с продавца и покупателя гарантийное обеспечение – это залог в виде доли от стоимости контракта, который после завершения сделки возвращается участникам.

Различают следующие виды фьючерсов:

Есть даже фьючерсы на волатильность рынка, процентные ставки Центробанка, уровень инфляции.

Суть фьючерсной сделки: покупатель предполагает, что цена на базовый актив в ближайшем будущем вырастет и он сможет заработать, потому что заключил договор с продавцом по текущей цене. Продавец тоже стремится получить прибыль, но он предполагает, что цена снизится, а он поставит актив по более дорогой. В этом случае одна из сторон останется в выигрыше, другая – в проигрыше. Но если цена на актив не изменится, то и участники сделки ничего не заработают и ничего не потеряют.

Фьючерс следует отличать еще от одного инструмента срочного рынка – опциона. Последний представляет собой договор, в котором фиксируется право покупателя купить, а у продавца – обязанность продать базовый актив. У фьючерса возникает обязанность у всех сторон сделки.

Срочные контракты относятся к рискованному инвестированию. Ни одна сторона не может со 100-процентной вероятностью предугадать, куда пойдет рынок и как поведет себя базовый актив. Можно хорошо заработать, если прогноз окажется верным, а можно потерпеть серьезные убытки, если все пошло не по плану.

Консервативному инвестору, который формирует портфель на долгосрок, вообще не стоит заниматься торговлей на срочном рынке. Либо делать это на небольшую часть капитала, чтобы почувствовать себя настоящим трейдером и словить биржевой адреналин.

Участниками фьючерсных сделок могут быть как инвесторы-спекулянты, которые хотят заработать на изменении цены актива, так и производители/поставщики реальных товаров. Именно последние были родоначальниками срочных контрактов. Например, сегодня договаривались о цене на сырье, которое планировали приобрести в будущем. Так удавалось обезопасить себя от дефицита, роста или падения рыночных цен.

Как купить фьючерс

Механизм покупки фьючерса:

Сама процедура ничем не отличается от торговли обычными ценными бумагами (акциями и облигациями). Ждать исполнения контракта совсем не обязательно. Это обычный биржевой инструмент, который можно покупать и продавать сколько угодно раз.

В конце торгового дня биржа начисляет на фьючерс вариационную маржу – разницу между ценой покупки/продажи и ценой на время закрытия торгов, которая поступает на счет инвестора. Финансовый результат сделки складывается из всех начислений, выполненных в течение расчетного периода.

Если мы посмотрим список доступных срочных контрактов, например, на Московской бирже, то увидим, что на один и тот же базовый актив может быть несколько фьючерсов. Отличаются они датой исполнения и расчетной ценой. Одновременно с этим каждый из фьючерсов отличается от рыночной стоимости базового актива. Рассмотрим на примере акций Газпрома:

На 28 августа 2020 г. доступны 4 контракта. В 1 лоте 100 акций. Рыночная стоимость актива на эту же дату – 184,29 руб. за акцию. По мере приближения времени исполнения договора цена фьючерса приближается к рыночной цене базового актива.

Это видно на скрине выше. Ближайшая дата исполнения – 17 сентября. Стоимость контракта равна 18 459 руб. или 184,59 руб. за акцию. Разница в ценах объясняется тем, что рыночная устанавливается на текущий момент под воздействием спроса и предложения, а фьючерсная строится на ожиданиях – это всегда прогнозная величина, которая зависит от разных факторов (политических, экономических, природных и пр.).

Отличия фьючерса от акции

В качестве базового актива во фьючерсном контракте часто выступают акции. Напомню, что акция – это ценная бумага, которая наделяет ее владельца определенными правами. Но эти права не распространяются на срочный договор.

Рассмотрим отличия акции от фьючерса:

| Особенности акции | Особенности фьючерса |

| Акции выпускает публичное акционерное общество. Для этого проходит сложную процедуру первичного размещения | Фьючерсный договор – это производный финансовый инструмент, который никто не выпускает. Биржа определяет правила игры и составляет спецификацию на каждый контракт. Трейдеры их выполняют |

| Запись о владении акциями хранится в депозитарии | Записи о владении контрактом в депозитарии нет. Это всего лишь договоренности между двумя сторонами |

| Владение акцией дает право на участие в управлении компанией | Нет права участвовать в управлении компанией, голосовать на собрании акционеров и пр. |

| В случае ликвидации акционерного общества акционер имеет право на часть прибыли от реализации имущества | Никаких прав на доход от реализации имущества компании владелец фьючерса не имеет |

| Акция часто выступает активом долгосрочного портфеля, никакого установленного срока владения нет. Инвестор зарабатывает на росте цены и дивидендах, которые являются одним из источников пассивного дохода | Срочный контракт имеет срок реализации. Не может выступать источником пассивного дохода и быть инструментом долгосрочного портфеля |

| Акции торгуются лотами | Лот фьючерса может отличаться от лота акции. Например, в 1 лоте акций Сбербанка – 10 акций. В 1 лоте фьючерса на акции Сбербанка – 100 акций |

| Необходимо выложить сразу всю сумму при покупке. Можно воспользоваться кредитным плечом и заплатить брокеру проценты за пользование его деньгами | Не нужно сразу оплачивать всю сумму контракта, только гарантийное обязательство (5–10 %) |

При грамотном управлении рисками фьючерс может стать инструментом, способным принести значительно больше прибыли, чем акции. Он имеет свои преимущества, которые для некоторых являются достаточными, чтобы участвовать в рискованных срочных сделках.

Основные параметры инструмента

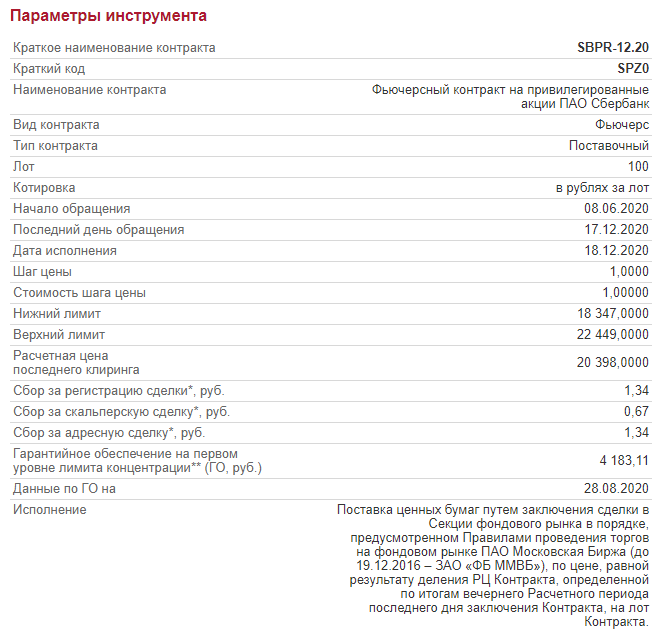

Основные параметры инструмента описаны в спецификации, которую выпускает биржа перед тем, как фьючерс поступит в обращение. Рассмотрим ее более подробно на примере контракта на привилегированные акции Сбербанка.

Рассмотрим параметры инструмента.

В них зашифрованы название актива, месяц и год исполнения контракта. В нашем примере 12.20 – это декабрь 2020 г. Сложнее с кодом SPZ0. Z – это декабрь, 0 – 2020 год. У каждого месяца своя буква: январь (F), февраль (G), март (H), апрель (J), май (K), июнь (M), июль (N), август (Q), сентябрь (U), октябрь (V), ноябрь (X), декабрь (Z).

День, когда можно еще покупать и продавать контракты.

День, когда фиксируется прибыль или убыток по расчетному договору, покупаются/продаются активы по поставочному типу.

Гарантийное обязательство – это та сумма, которую вам надо заплатить при покупке фьючерсного контракта. Оно не является постоянной величиной и регулярно пересчитывается биржей в зависимости от рыночной цены контракта.

Преимущества и недостатки

Как и у любого инвестиционного инструмента, у фьючерса есть свои преимущества и недостатки. Каждый инвестор оценивает их самостоятельно и принимает решение о практическом применении.

Заключение

Многие эксперты после весеннего обвала нефтяного рынка заговорили об отмене или значительном изменении механизма фьючерсной сделки. Возможно, что грядут большие перемены, потому что со сложившейся ситуацией никто и никогда еще не сталкивался. Поживем – увидим.

Что новичку нужно знать о фьючерсах?

Что это такое?

Фьючерс — один из самых популярных производных финансовых инструментов. Производных, значит полученных из какого-то базового актива. Базовым активом может выступать практически что угодно: акции, облигации, сырьевые товары, фондовые индексы, валюты и процентные ставки. Говоря простыми словами, фьючерс это контракт между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене.

Что надо знать, заключая фьючерсный контракт?

Фьючерс, это, по сути, биржевой аналог форвардного контракта, примеры которого мы можем увидеть повсюду. Договор о поставке товаров в магазин в следующем квартале, договоры о продаже урожая, который будет собран в следующем году, и так далее. Однако фьючерс имеет ряд важных особенностей.

— Фьючерсные контракты торгуются на бирже, соответственно такие параметры, как: размер актива, вес, срок поставки и другие характеристики, жестко стандартизированы.

— Фьючерсные контракты могут быть поставочными или расчетными, эта характеристика обязательно указана в его описании. «Поставочные», означает, что после экспирации такого контракта предусмотрена поставка базового актива покупателю. Экспирация, кстати, это дата окончания конкретного фьючерсного контракта.

— «Расчетные» контракты более распространены, они подразумевают только расчеты между покупателем и продавцом в момент экспирации без осуществления непосредственной передачи актива. Согласитесь, когда вы заключаете 3-х месячный фьючерс на покупку нескольких баррелей нефти, то не планируете через оговоренный срок получить бочки с сырьем.

— Чтобы купить один контракт вам не нужно иметь на счету всю сумму, которую вы видите напротив строчки «цена» в своем терминале. Биржа требует от вас только определенную часть, как гарантию исполнения контракта. Она называется гарантийным обеспечением (ГО), и на Московской бирже варьируется в примерном диапазоне от 8% до 12% от стоимости контракта.

Основные моменты и подводные камни торговли фьючерсами.

Последний пункт в описании фьючерсных контрактов звучит особенно здорово, правда? Вы можете торговать миллионом рублей, имея на счету всего сотню тысяч. Один процент движения цены в «вашу сторону» будет приносить 10% прибыли на ваши инвестиции. Однако многие забывают, что увеличить доходность без увеличения риска практически не возможно. Поэтому в следующих понятиях стоит досконально разобраться, прежде чем начинать торговать.

— Начальная маржа или ГО — это объем свободных денежных средств необходимый для заключения контракта. Как мы ранее говорили, вам нужно иметь, по крайней мере, от 8% до 12%, в зависимости от требований биржи и брокера, от стоимости фьючерса на своем счету.

— Минимальная маржа — это минимальная величина ГО, ниже которой биржа оставляет за собой право принудительно закрыть ваши позиции по рыночной цене. Такая операция называется маржин-колл. Когда размер вашего ГО снижается ниже уровня начальной маржи, брокер отправляет сообщение о необходимости внесения дополнительных средств на счет во избежание принудительной фиксации убытка по наступлению маржин-колла. Игнорировать такое предупреждение явно не стоит.

— Вариационная маржа — ежедневное начисление прибыли или убытка по открытой позиции. Например, вы купили фьючерс на нефть Brent, а на следующий день он вырос в цене. Величина вашего ГО будет увеличена на полученную прибыль в установленное время в этот же день. Время, в которое подсчитываются все ваши прибыли и убытки называется клиринг. Клиринг происходит 2 раза в день, торги на этот период приостанавливаются.

Постоянный контроль над величиной ГО очень важный момент фьючерсной торговли. Биржа оставляет за собой право повышать минимально необходимый размер ГО в зависимости от текущей рыночной ситуации. Происходит это обычно в моменты высокой ценовой волатильности, т.е. когда цена резко падает или растет. Если ваш ГО в такой момент незначительно превосходит минимальную маржу, вы неожиданно можете оказаться ниже критической черты, и позиции будут принудительно закрыты. Так что рекомендуем поддерживать ГО на значительном удалении от минимального уровня.

От чего зависит цена фьючерса, почему она отличается от «спот» цены?

Объяснение этому явлению достаточно очевидно — это разница во времени между текущей датой и датой экспирации контракта. Чем длиннее такой временной период, тем существеннее могут быть различия. Как известно, существует такое понятие, как стоимость денег во времени. Деньги сегодня стоят дороже, чем в будущем, это объясняется инфляцией, реальной доходностью в экономике (ростом реального ВВП), склонностью людей к потреблению (лучше купить IPhone сейчас, чем через год). Соответственно и фьючерсный контракт с расчетом через определенный период стоит в нормальной ситуации дороже чем «спот» цена базового актива. Такая ситуация на рынке называется контанго.

Отличный пример контанго — фьючерс на валютную пару доллар/рубль. Причины просты: процентные ставки в России значительно выше американских, и разница между фьючерсной и спотовой ценой как раз составляет спред между ними.

Обратная контанго ситуация — бэквордация, положение, когда фьючерс стоит дешевле спот цены базового актива. Почему такая ситуация возникает и где ее можно встретить? Приведем несколько примеров:

Акция, торгующаяся с дивидендом, и фьючерс с экспирацией после отсечки.

Допустим, по акции объявлены дивиденды, и дата отсечки назначена через месяц. Отсечка — последний день, когда можно купить акцию, чтобы получить по ней дивиденд. А экспирация фьючерса состоится через 2 месяца, это означает, что на момент экспирации, когда мы должны будем получить базовый актив за наш фьючерс, дивиденд нам будет уже не положен. Логично, что фьючерс в такой момент торгуется дешевле акции на спотовом рынке, примерно на размер этого дивиденда.

Нормальная ситуация для любых материальных товаров — это контанго. Ведь продавец должен их где то хранить до момента экспирации, а это стоит денег, что отражено в цене фьючерса. Однако бывают и обратные случаи. Например, резкий дефицит на рынке сырья в случае какого-то кратковременного шока. В таком случае покупателю нужен товар именно сейчас, и за это он готов платить более высокую цену. В будущем же ожидается нормализация ситуации, поэтому фьючерс стоит дешевле спот цены.

Самый очевидный пример пара доллар/йена. Ситуация здесь обратная той, что мы приводили с рублем. Процентные ставки в Америке выше, чем в Японии, этим объясняется более низкая стоимость фьючерса в сравнении со спотовой ценой.

Когда торговать фьючерсом выгодно и как на этом можно заработать без риска?

Мы незаслуженно обошли такой важный момент, как распад фьючерса. На момент экспирации цена фьючерса равна цене базового актива. Поэтому спред между фьючерсной и спот ценой непрерывно сокращается по мере приближения даты расчетов. Этот момент можно использовать, когда вы делаете ставки на падение актива. Продавая «в короткую» фьючерс, вы не только экономите вложения (напомню, чтобы открыть позицию нужно иметь всего 10% стоимости), но и получаете доход от непрерывного распада контракта.

Отличный пример такой сделки шорт фьючерса на доллар/рубль. Более того с помощью фьючерсов можно без риска вкладывать свободные деньги на счету. Удивлены? Но это очень просто — покупаем ближний фьючерс (например, с экспирацией через месяц) и продаем дальний (3 месячный), получаем ежедневно гарантированную доходность приблизительно равную депозиту.

Где торгуют фьючерсами на Московской бирже?

На Московской бирже фьючерсные контракты обращаются на срочном рынке. Самые популярные: контракты на доллар/рубль, фьючерс на РТС, нефть, Сбербанк. Также в срочной секции вы можете найти контракты на другие акции и валютные пары. Не забывайте при этом про ликвидность, т.е. дневной оборот торгов. Чем выше уровень ликвидности, тем ниже риск торговли. В общем, добро пожаловать в мир производных финансовых инструментов и удачных сделок вам на срочной секции.

БКС Экспресс

Последние новости

Рекомендованные новости

Рынок США. Готовимся к заседаниям ФРС и ЕЦБ

Он как Тинькофф, но на 7 лет моложе. Новая банковская фишка на рынке

Три интересные акции из портфеля Баффета в эпоху высокой инфляции

5 самых ярких сделок M&A на российском рынке в 2021

Главное за неделю. Продай, купи, спи

Илон Маск продолжает продавать акции. А что Tesla?

Акции Costco растут после отчета. Какие перспективы?

Акции Oracle взлетели к максимумам. Разбираем отчет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое фьючерсы: виды, особенности, преимущества и риски

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, и вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки, внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае, на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Что такое клиринг и вариационная маржа?

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день. Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия

14:00–14:05 — промежуточный клиринг

14:05–18:45 — вечерний расчетный период основной сессии

18:45–19:00 — основной клиринг

19:00–23:50 — дополнительная торговая сессия

Гарантийное обеспечение

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10-40% от стоимости контракта.

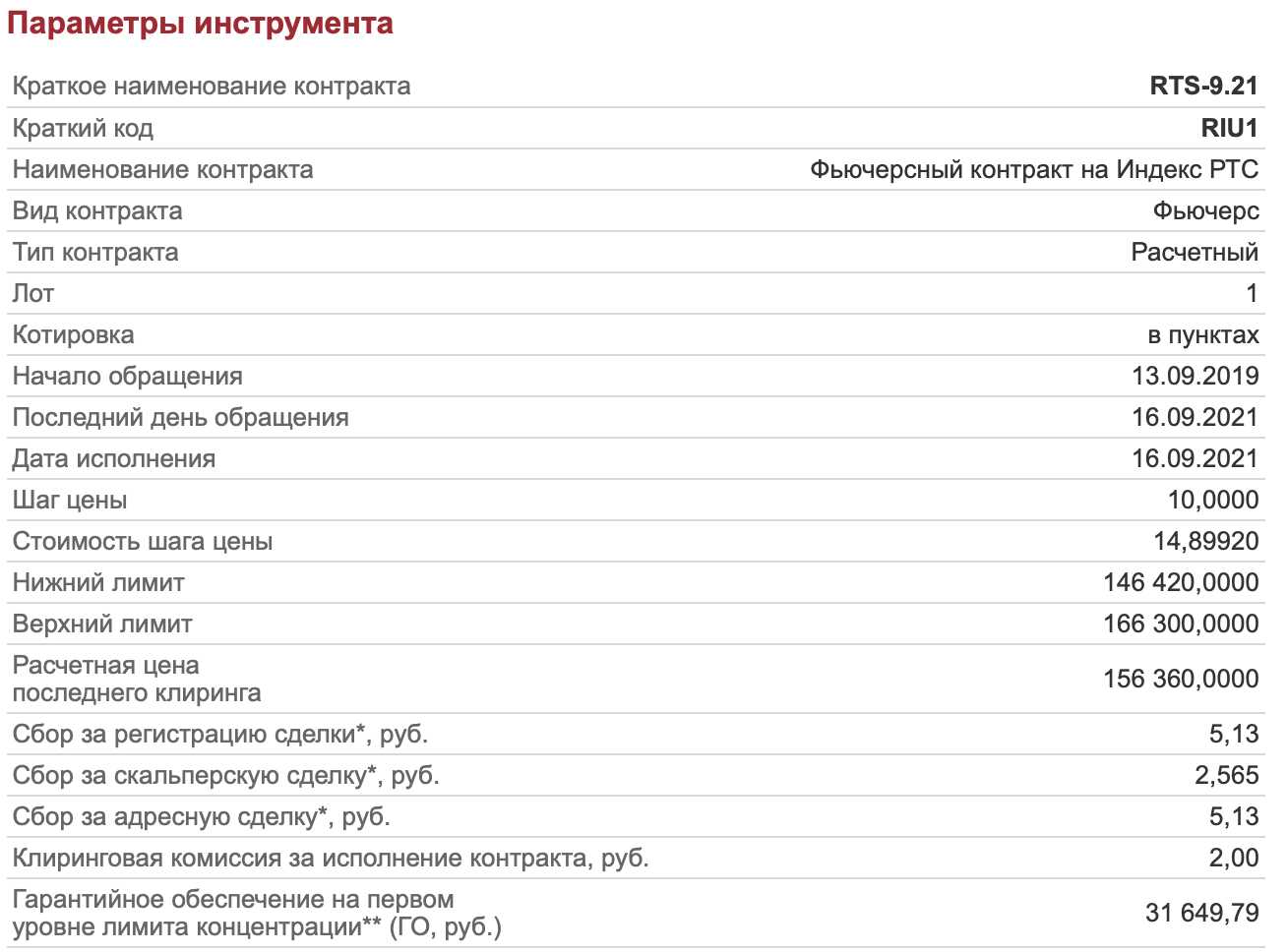

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

Допустим, что стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых 5 контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что стоимость фьючерса обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендый гэп уже заложен в цене.

По мере приближении даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордация.

Особенности торговли фьючерсами

1) Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы посчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

2) В фьючерсах разные лоты. Например, 1 лот фьючерса на акции «Газпрома» включает в себя 100 бумаг компании, на акции Mail — 10, на «Норникель» — 1. Информацию по лотам также можно уточнить на сайте Мосбиржи.

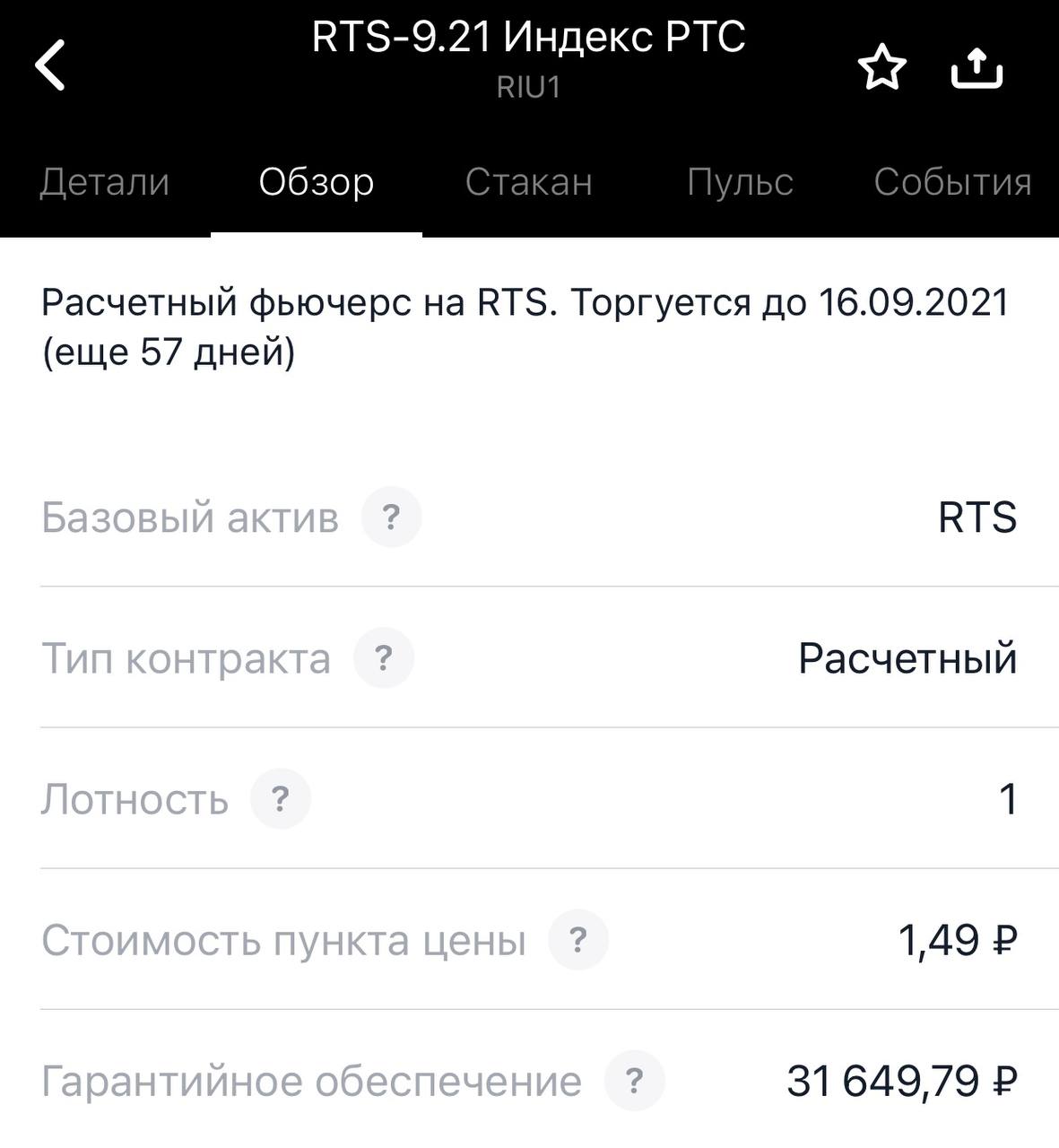

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

Преимущество и недостатки фьючерсов

Плюсы:

Минусы:

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В этом материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье. Подробнее