Как сделать депонирование зарплаты

Депонированная заработная плата

Если предприятие выдает сотрудникам зарплату наличными средствами через кассу, то порой оно сталкивается с депонированием заработной платы. Что это такое, как оформлять и куда отправлять такие средства?

Что такое депонирование зарплаты?

Кадровый учет, отчеты по сотрудникам, автоматический расчет зарплаты, пособий, командировочных и удержаний в удобном бухгалтерском веб-сервисе

Трудовой кодекс требует выдавать сотрудникам зарплату два раза в месяц. Сроки выплат устанавливаются руководителем и отражаются во внутренних документах компании. Перед выплатой зарплаты предприятие получает необходимую сумму из банка и составляет расходную ведомость, куда бухгалтер по зарплате вносит данные по каждому сотруднику: имя, начисленную сумму. Период выплаты зарплаты продолжается не больше пяти дней (включая день получения средств со счета в банке), и это единственное время, когда в кассе компании можно держать средства сверх кассового лимита.

Как депонировать зарплату: пошаговый алгоритм

Зарплату, которая подлежит депонированию, нужно сдать в банк на следующий день после завершения срока выплаты зарплаты. Депонирование отразите в реестре. Унифицированной формы реестра депонентов не существует, составить его можно в свободной форме. В реестре обязательно должны присутствовать такие реквизиты:

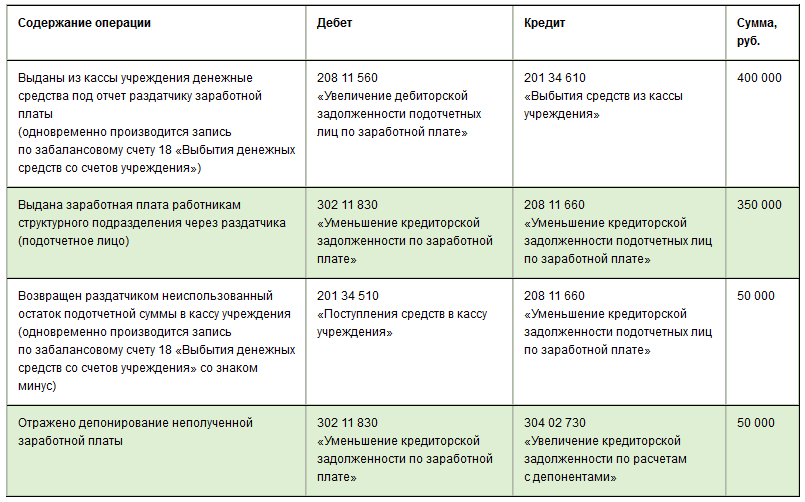

В реестр можно включить и другие реквизиты, которые важны компании. Из реестра данные перенесите в книгу учета депонированных сумм. Форму книги тоже можно сформировать самостоятельно или взять за основу формы для бюджетных организаций. Бухучет операции по депонированию з/п оформите проводкой:

Дт 70 Кт 76-4 — депонированная з/п, не полученная сотрудниками;

Дт 51 Кт 50-1 — депонированная з/п, внесенная на расчетный счет.

Когда работник, не получивший зарплату, обратится за ней, сумму нужно будет выдать по первому требованию, письменному или устному. Срока для выдачи депонированной з/п нет. Нужно получить из банка сумму зарплаты, составить расходный кассовый ордер на имя сотрудника, дату и номер ордера отразить в книге учета депонированных сумм.

Выдачу з/п надо зафиксировать в реестре депонированных сумм, проставить напротив фамилии сотрудника отметку о полученных суммах и указать дату. Хранить реестры о депонировании з/п нужно пять лет. Бухучет операции по выдаче депонированной з/п оформите проводкой:

Дт 50-1 Кт 51 — получены из банка деньги на выплату депонированной з/п;

Дт 76-4 Кт 50-1 — работнику выдана депонированная з/п.

Что делать с невостребованной зарплатой?

У сотрудника есть три года, чтобы получить свою депонированную зарплату. Отсчет начинается со следующего дня после той даты, когда предприятие должно было выдать з/п. Если работник или его представитель не обратились за депонированной з/п в течение трех лет, нужно совершить следующие действия.

В бухучете спишите сумму на прочие доходы. Для расчета налога внесите ее в состав внереализационных доходов. Подготовьте акт инвентаризации, бухгалтерскую справку и приказ руководителя организации о списании кредиторской задолженности.

Никогда ничего не упустишь в начислении зарплаты

Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

Как удержать НДФЛ?

НДФЛ с зарплаты удерживается в момент выплаты денег сотруднику. Перечислить налог нужно в день выплаты или на следующий день. Поэтому с депонированной з/п налог удержать невозможно.

Как перечислить страховые взносы?

Кадровый учет, отчеты по сотрудникам, автоматический расчет зарплаты, пособий, командировочных и удержаний в удобном бухгалтерском веб-сервисе

Со страховыми взносами все тоже однозначно. Поскольку страховые взносы платятся с начисленной зарплаты и не зависят от факта ее уплаты, с суммы депонированной з/п нужно перечислять взносы во внебюджетные фонды не позднее 15 числа следующего месяца.

Как сформировать налог на прибыль?

Порядок списания сумм депонированной з/п в налоговом учете зависит от метода, по которому предприятие рассчитывает налог на прибыль.

Сегодня большинство компаний имеют с банками договоры зарплатного проекта с перечислением денег на карты сотрудников, и операции по депонированию з/п случаются редко.

Контур.Бухгалтерия — веб-сервис, в котором вы можете легко вести бухучет, начислять зарплату (и оформлять депонирование зарплаты), сдавать отчетность. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней!

Депонирование зарплаты

Депонирование зарплаты: законодательная база, проводки

Вопросы, рассмотренные в материале:

Несмотря на то что сегодня большинство работников организаций получают заработную плату переводом на банковскую карту, бывают случаи, когда заработок выдается непосредственно сотрудникам наличными денежными средствами. Естественно, человек в этот момент должен присутствовать на работе. Но что делать, если это не возможно? В таком случае невыплаченная зарплата подлежит депонированию. Депонирование зарплаты – это процесс, требующий от бухгалтера выполнения определенного алгоритма действий. Какого именно, рассмотрим в нашей сегодняшней статье.

В каких случаях осуществляется депонирование зарплаты

Для начала давайте разберемся в терминологии. «Депонирование» является заимствованным словом, пришло оно к нам из Франции. Дословно данное понятие переводится как «склад». Таким образом, депонирование это процесс, организованный для хранения определенных вещей. Например, драгоценных металлов или микроорганизмов. В нашем случае речь идет о наличных денежных суммах.

Поскольку перевод предназначенных для выплаты сотруднику сумм на его банковскую карту не требует обязательного присутствия работника на рабочем месте, то и депонирование зарплаты в этом случае не предусмотрено. Просто в положенный срок заработная плата отправляется на расчетный счет. А вот при взаиморасчетах с сотрудниками, производимыми посредством выдачи наличных денежных средств, ситуация иная. Если работник организации не смог самостоятельно получить в бухгалтерии свою зарплату и не делегировал это действие доверенному лицу, бухгалтер будет вынужден депонировать оставшуюся наличность.

Основанием для депонирования является отсутствие сотрудника, которое происходит по следующим причинам:

Порядок и сроки выплаты сотрудникам денежных средств регламентируется внутренними документами организации.

Неполученную зарплату сотрудники бухгалтерии могут оставить на хранении в кассе в течение установленного законом срока. Зачастую этого количества дней хватает для последующей выдачи наличных. Если же по прошествии пяти дней заработная плата так и не будет получена работником, бухгалтер ее депонирует.

Пример. Допустим, гражданин Жилин А. А. устроился на работу в общество с ограниченной ответственностью, в котором внутренними документами установлен особый режим выдачи зарплаты.

Выплата трудового вознаграждения производится исключительно на основании письменного заявления сотрудника в течение пяти дней. Локальной документацией установлена дата выдачи зарплаты (десятое число).

Таким образом, работники получают свои деньги десятого числа каждого месяца при условии наличия необходимой суммы в кассе фирмы.

Жилин А. А. по состоянию здоровья не смог в установленный срок появиться на рабочем месте, поэтому сотрудник бухгалтерии отправил его заработок на депонирование.

Восемнадцатого марта, когда Жилин приступил к выполнению своих обязанностей, он подал заявление с просьбой выплатить заработную плату. Денежных средств в необходимом объеме у бухгалтера в этот день не было, соответственно, он оформил запрос в банковскую организацию.

Необходимая сумма поступила на предприятие двадцать первого марта и была незамедлительно выдана сотруднику.

Читайте также

Чем регулируется депонирование зарплаты

Для того чтобы бухгалтер правильно провел депонирование, ему необходимо изучить первоисточники, регулирующие этот процесс. К ним относятся:

Читайте также

Как правильно оформить депонирование зарплаты

Порядок документального отражения процесса депонирования строго регламентирован. О том, как оформить депонирование зарплаты в ведомости, пойдет речь дальше.

Выдавая заработную плату сотрудникам организации, бухгалтер должен вести ведомость. Ее форма определяется требованиями бухгалтерии. В любом случае факт передачи денежных сумм должен быть подтвержден подписью сотрудника в этом документе. При невозможности расписаться, например, ввиду отсутствия на работе, сотрудник зарплату не получает.

Работник бухгалтерии заносит в ведомость запись о депонировании невыданной суммы. Отметка может проставляться и ручным способом, и с использованием специальной печати.

Период, предназначенный для выдачи зарплаты, устанавливает руководство организации и фиксирует его в локальной документации. Бухгалтер отражает этот срок на титульной стороне платежной ведомости.

Топ-3 статей, которые будут полезны каждому руководителю:

Следует заметить, что в данном документе незаконно внесение даты завершения выдачи денежных средств до даты выплаты зарплаты.

По окончании указанного периода бухгалтер резюмирует несоответствие между итоговой величиной предназначенной к выдаче зарплаты и фактически выданной суммой. Это происходит потому, что часть сотрудников за своим заработком не пришла.

Работник бухгалтерии вносит обе суммы в ведомость. Как правило, для этого предназначена последняя страница.

Далее он формирует расходный кассовый ордер, в который заносит размер выданных сотрудникам средств.

Депонированная зарплата, в свою очередь, заносится в реестр. Для удобства проведения дальнейших взаиморасчетов с персоналом в этот же реестр заносят сведения о личности сотрудника, указываются период, за который не произведена выплата заработной платы, и величина задолженности.

Документ не является обязательным для применения, но его наличие во многом облегчает процесс депонирования заработной платы и учета задолженности.

И бухгалтеру, и руководителю предприятия следует помнить о том, что взимание налога на доходы физических лиц происходит с начисленной заработной платы. Другими словами, невыданная заработная плата не освобождает организацию от необходимости оплаты данного налога. Что касается страховых взносов, то они должны производиться не позднее двухнедельного срока, начиная со дня выплаты зарплаты.

Читайте также

Как отразить в бухучете депонирование зарплаты

В бухгалтерском учете для этих целей предусмотрен семьдесят шестой счет, по которому отражаются все расчеты с дебиторами и кредиторами.

Субсчет четыре предназначен для депонированных сумм.

Рассмотрим конкретные проводки:

2. Дт 70 Кт 76-4. Данная проводка предназначена для депонирования невыданной денежной суммы.

3. Дт 51 Кт 50. Эта проводка отражает зачисление суммы на расчетный счет. Делается это для того, чтобы работник в дальнейшем гарантированно смог получить причитающуюся ему сумму трудового вознаграждения.

Необходимость проведения такой операции установлена Центробанком РФ.

Для наилучшего понимания процесса применения проводок рассмотрим конкретную ситуацию.

Допустим, водитель общества с ограниченной ответственностью Водилов Л. Ж. отбыл в командировку и не смог в установленный срок (пятого числа текущего месяца) получить свою зарплату.

Локальными документами установлено, что выдача заработной платы по прошествии положенного срока происходит после подачи сотрудником соответствующего заявления.

Поэтому, вернувшись из командировки десятого июня, Водилов Л. Ж. подает в бухгалтерию заявление о выдачи ему заработной платы в размере двадцати тысяч рублей.

Однако в кассе организации необходимой денежной суммы не оказалось. Сотрудник бухгалтерии обратился в банк с целью получения нужной суммы. Указанная величина денежных средств была перечислена организации девятого июня, а выдана одиннадцатого.

Восьмого июня сотрудник бухгалтерии закрывает зарплатную ведомость и делает следующие проводки:

Поскольку деньги выданы не были, они возвращаются на расчетный счет, оформляется депонирование зарплаты, проводки в кассе выглядят так:

Для депонированной заработной платы законодательством предусмотрен срок исковой давности, равный трем годам. По истечении этого срока бухгалтер делает запись:

Проанализировать эффективность работы с депонированными суммами позволяет программа «1С ЗУП». Депонирование зарплаты с использованием этой программы занимает минимальное количество времени.

Читайте также

Что делать с депонированной зарплатой, если сотрудник так ее и не получил

В случае, когда сотрудник не появился на рабочем месте и не получил причитающийся ему заработок, кассиру или работнику бухгалтерии необходимо выяснить причину, по которой это произошло.

Возможно, после телефонного звонка с напоминанием о необходимости своевременно получить заработную плату сотрудник найдет возможность обратиться в кассу организации. Однако может случится, что работник так и не появится. Причин может быть множество. И чем больше организация, тем больше вероятность такого исхода ситуации.

Бухгалтер в этом случае депонирует неполученные суммы, и они хранятся в организации на протяжении трех лет. Именно этот срок установлен на законодательном уровне для того, чтобы у организации появилась возможность отнести неиспользованные средства на счет прочих доходов фирмы.

При этом делается следующая бухгалтерская запись. В дебет счета семьдесят шесть заносится установленная сумма. Кредит отражается по счету девяносто один, подсчет один.

Подводя итоги, можно сделать вывод о том, что депонирование зарплаты не представляет для бухгалтерии какой-либо сложности. Ознакомившись с нормативными актами, регламентирующими этот вопрос, и ответственно подходя к своим должностным обязанностям, каждый бухгалтер с легкостью выполнит этот процесс.

Иногда сотрудники бухгалтерии пренебрегают правилами, установленными для верного и своевременного отражения процесса депонирования и списания задолженности по заработной плате. Это может повлечь за собой претензии со стороны трудовой инспекции и, как следствие, привлечение должностных лиц к административной ответственности.

Для получения трудового вознаграждения у работника есть три года. В течение этого срока он может обратиться в трудовую инспекцию или подать исковое заявление в суд. После того как прошло три года с момента возникновения претензий к организации со стороны сотрудника (или бывшего сотрудника), ни суд, ни трудовая инспекция заниматься этим делом не будут. Таким образом, истребовать невыплаченную заработную плату у работника не получится.

В остальных случаях суд, как правило, встает на сторону работников и обязывает работодателей выплатить всю причитающуюся им сумму, а также положенную компенсацию.

Что такое депонированная заработная плата и как правильно ее учитывать и оформлять?

Заработная плата должна выплачиваться работнику строго в сроки, установленные правилами внутреннего распорядка, трудовым или коллективным договором. Это требование прописано в ст. 136 Трудового кодекса и должно неукоснительно соблюдаться работодателем. Но если в назначенный день сотрудник отсутствовал на своем рабочем месте и не смог получить положенные ему денежные средства, то образуется депонированная зарплата.

Что такое депонирование заработной платы

Сотрудники могут получать зарплату одним из следующих способов:

Депонированная зарплата возникает только в том случае, если работник получает заработную плату в наличной форме. Ведь для того, чтобы перечислить ее на карту сотрудника не требуется его личного присутствия на рабочем месте. Тогда как если работник в день получения зарплаты отсутствовал и не поручил ее получение иным лицам, то зарплата останется невыплаченной. В данном случае она подлежит депонированию.

При этом причины неполучения зарплаты в положенные сроки могут быть самыми разнообразными: болезнь работника, его отпуск, нахождение в длительной командировке.

В чем смысл депонирования

После того как истекло 5 дней с даты выдачи зарплаты, не полученные работниками средства в обязательном порядке подлежат депонированию (передаче на хранение до обращения за ними).

Работодатель обязан выплачивать зарплату в строго установленные сроки. В случае просрочки независимо от ее причин и наличия вины работодателю грозит материальная и административная ответственность за несвоевременную выплату зарплаты. Если в ходе поверки будет выявлена невыплаченная зарплата, а в платежной ведомости не будет отметки «Депонировано», то руководитель вынужден будет заплатить штраф и компенсацию за просрочку в выплате.

Чтобы избежать ответственности за невыплату зарплаты в установленные сроки, работодатель должен депонировать зарплату. Тем самым он снимает с себя вину за несвоевременную выплату.

Депонировать невыплаченную зарплату нужно и по причине того, что эти деньги уже не принадлежат предприятию и их нельзя потратить, а также по причине необходимости следования Указаниям Банка России от 2014 года №3210-У (в частности, пункту 6.5).

Где должна храниться невыплаченная зарплата: в банке или на предприятии?

При превышении лимита кассы сумму невыплаченной зарплаты нужно будет сдать в банк, согласно п. 2 Указания Банка РФ от 2014 года №3210-У. Но если кассовый лимит не превышен, то депонированная зарплата может храниться в наличной форме в кассе организации.

Правила о необходимости депонирования неполученной в установленные сроки зарплаты распространяются и на представителей малого бизнеса, а также на индивидуальных предпринимателей. Но по правилам, которые прописаны в Указаниях Банка РФ от 2014 года №3210-У0, они вправе не соблюдать кассовые лимиты. Таким образом, они могут не сдавать депонированную зарплату в банк и хранить ее в кассе до выплаты работнику.

Документальное оформление

Порядок депонирования денежных средств отличается от простого хранения наличных. Согласно Указаниям Банка России от 2014 года №3210-У, данная процедура состоит из таких этапов:

Сумму депонированной зарплаты также следует отобразить в специальном реестре депонентов, который составляется в свободной форме. Он содержит указание на сотрудника и размер задолженности по зарплате перед ним.

Сроки

Зарплата депонируется вплоть до того, как она будет востребована сотрудником, который не смог получить ее своевременно. Максимальный срок депонирования составляет 3 года (хотя официально срок хранения депонентов нигде не прописан).

Когда истекли положенные для хранения три года, депонированная зарплата поступает в прочие доходы: Дебет 76.04, Кредит 91.01. Списанные депоненты входят в состав налогооблагаемой базы для определения налога на прибыль.

Для того чтобы списать задолженность по зарплате, работодателю следует составить Акт инвентаризации и бухгалтерскую справку. В последней прописывается причина образования задолженности и указывается на истечение срока исковой данности.

Бухгалтерские проводки депонированной зарплаты

На суммы депонированной зарплаты в бухгалтерском учете нужно сделать такие записи: Дебет счета 70 «Расчеты с персоналом по оплате труда» – Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» – субсчет «Расчеты по депонированным суммам».

Депонированная зарплата должна быть включена в состав расходов для определения налога на прибыль в месяце ее начисления, когда фирма применяет метод начисления либо в момент ее выплаты работнику при кассовом методе.

НДФЛ перечисляется с депонированной зарплаты в день ее планируемого получения, то есть до того, как она будет выплачена.

Выплата ранее депонированной заработной платы

Трудовое законодательство не предусматривает особого порядка обращения за депонированной зарплатой. Сотрудник может обратиться в кассу организации в устной или письменной форме.

В первом случае об этом необходимо сообщить бухгалтеру, который должен учесть запрашиваемую сумму зарплаты при подаче заявок на выдачу наличных в кассу организации.

Таким образом, практически в каждой организации возникают случаи, когда работники не могут своевременно получить положенную им заработную плату. В такой ситуации их зарплату депонируют на предприятии вплоть до обращения за денежными средствами. Необходимость депонирования возникает исключительно при выплате зарплаты в наличной форме: при безналичном расчете данная процедура лишена смысла. Работник вправе получить задепонированную зарплату в течение 3 лет после ее начисления. Это обусловлено сроками исковой давности, которые прописаны в ст. 196 Гражданского кодекса.