Как сделать жизнь в банке

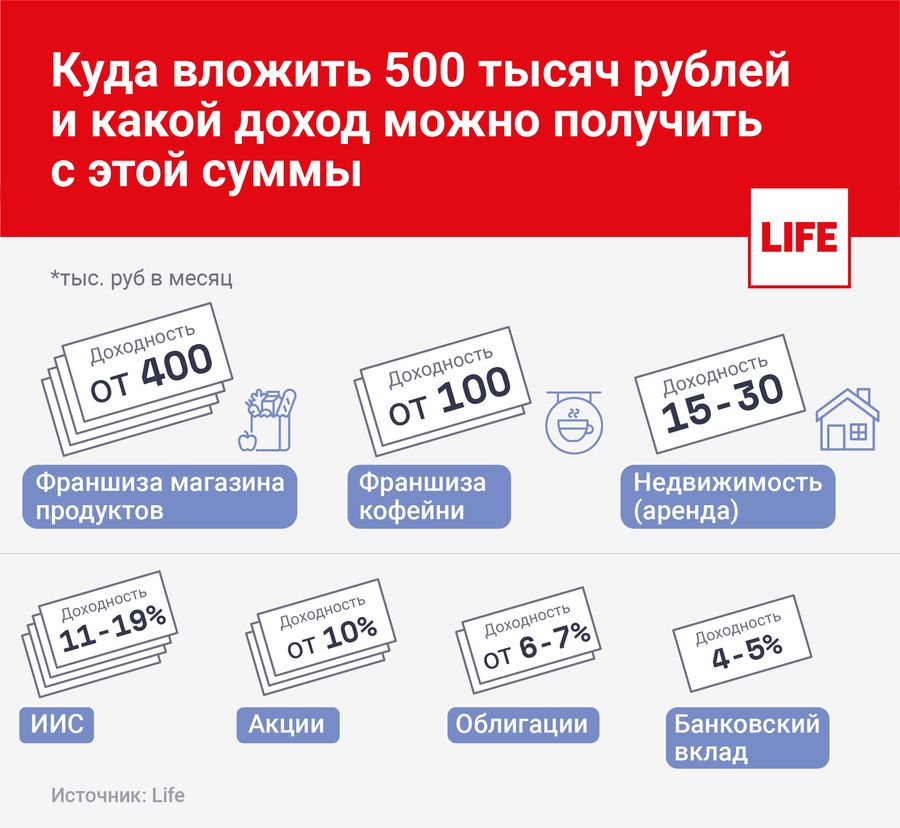

У вас есть 500 тысяч? Куда их можно вложить и какой получить доход

Люди, имеющие накопления, нередко задаются вопросом, куда вложить деньги с пользой. Лайф поговорил с экспертами и выяснил, как потратить сбережения с умом и какой доход можно получить с вложений.

» src=»https://static.life.ru/M_publications/2020/6/24/690036042767.2487-900x.jpg» loading=»lazy» style=»width:100%;height:100%;object-fit:cover»/>

Коллаж © LIFE. Фото © Shutterstock

Многие делают вклады в банках, чтобы получать дополнительный доход с процентов. В перспективе на счету может накопиться крупная сумма, например, 500 тысяч рублей. Куда их можно потратить? На этот капитал можно купить дорогостоящее имущество или отправиться в путешествие. Но лучший способ — это сделать вложение, которое принесёт доход.

Выбирать, куда инвестировать, необходимо исключительно исходя из рисков профиля конкретного индивида. Если мы говорим о новичках и пассивных инвестициях, то начинать инвестировать стоит в самые простые, понятные и надёжные финансовые инструменты. А также те, которые не будут отнимать много времени на управление, иначе инвестирование превратится в полноценную работу

Иван Капустянский, ведущий аналитик Forex Optimum

Франшиза для своего бизнеса

500 тысяч — это уже та сумма, на которую можно открыть собственный бизнес. Например, купив франшизу. Одно из самых популярных направлений — открытие заведения общепита. Так, например, чтобы вложиться в открытие палатки со стритфудом, потребуется около 500 тысяч рублей. Окупаемость — три месяца, а месячная прибыль составит порядка 200 тыс. рублей.

Вложения во франшизу сети креативных сладостей обойдутся от 500 тысяч с окупаемостью за полгода. Месячная прибыль может составить 100 тыс. рублей. Купить франшизу кофейни можно примерно за 500 тыс. рублей — с окупаемостью в восемь месяцев. Месячная прибыль начинается от 100 тыс. рублей.

Ограничения на карты. Кому и почему банк перестанет выдавать кредитки

В инвестиционный портфель можно купить ценные бумаги. По словам Ивана Капустянского, один из вариантов — акции роста. Это акции компаний, которые активно увеличиваются в цене, и их финансовые и операционные показатели постоянно растут выше рынка. Также стоит купить акции дивидендных компаний. То есть таких компаний, которые продолжительное время постоянно выплачивали дивиденды, а также наращивали их из года в год. Рекомендуется разместить до 15% активов в них. Доходность по акциям может начинаться от 10%.

— На оставшиеся средства можно купить ETF, например, на золото или другие активы. Но лучше, чтобы они отличались от тех, что уже в портфеле для большей диверсификации. Доходность ETF может быть самой разной, — отмечает аналитик.

По словам главного аналитика TeleTrade Марка Гойхмана, это самый простой и привычный вариант вложений. По доходности они примерно сравнимы с инфляцией и могут рассматриваться в лучшем случае как сбережения, но не инвестиции, приносящие хорошие деньги.

— Ставка по вкладам в последние месяцы снижается по мере уменьшения ключевой ставки ЦБ России. И этот процесс будет продолжаться. 24 июля ЦБ в очередной раз уменьшил свою ставку с 4,5% до 4,25%. Только с января 2020 г. она снизилась с 6,25%. Сейчас крупные банки в среднем дают 4,6% по вкладам свыше 12 месяцев, по данным ЦБ РФ. В ближайшее время этот процент может снизиться до 4,3– 4,4%, — рассказывает аналитик Марк Гойхман.

Стоит отметить, что вклады надёжны, поскольку их размер до 1,4 миллиона рублей или эквивалент в валюте гарантируется государством.

ЦБ снизил ключевую ставку. Где можно потерять деньги, куда вкладывать сбережения и что ждёт рубль

Из облигаций аналитик Иван Капустянский рекомендует выбирать или ОФЗ, или крупные известные компании. Доходность по ним будет невысокой — от 6%–7%, но зато они будут очень надёжными, с минимальным риском дефолта. Новичкам он советует разместить до 80% портфеля в них.

Индивидуальный инвестиционный счёт (ИИС)

Более доходными, чем вклады, можно считать во многих случаях инвестиции на финансовых рынках через индивидуальные инвестиционные счета (ИИС) в накопительное и инвестиционное страхование жизни. Их выгода в том, что помимо дохода, превышающего банковский, можно получить вычет по налогу НДФЛ 13%, говорит Марк Гойхман. Это в совокупности может дать до 11–19% годовых и более. Однако, как отмечает аналитик, данные вложения менее надёжны, чем вклады, и нужно учитывать комиссии и иные платежи.

На фондовом рынке можно приобрести не только знакомые многим акции и облигации. Есть и более сложные и высокорискованные активы. Например, инвестиционные паи или фьючерсы. Но надо понимать, что успешно работать со сложными финансовыми инструментами люди без опыта обычно не могут. Есть риск потерять все деньги. Эксперт Академии управления финансами и инвестициями Илья Запорожский говорит, что вложение в фондовый рынок позволяет получать доход от 6% до 80% и более в год. При этом важно понимать, чем выше доходность актива, тем больше там может быть подводных камней. Финансисты напоминают известное правило: не вкладывать в высокорисковые активы последние деньги.

— Доходность в реальном выражении напрямую зависит от суммы. Начать можно даже с 10 000 рублей. С 500 000 рублей в среднем можно получать от 100 000 до 300 000 в год, — отметил эксперт.

Личный опыт: как за полгода отдать все долги и погасить кредиты

Отказываться от любимого кофе навынос и как-то ещё себя ущемлять не обязательно.

Копирайтер, имейл‑маркетолог. Ведёт заметки об экономии и личных финансах.

Свой кредит я взяла в 2016 году. В то время я работала на фрилансе: вела соцсети и писала тексты для компаний. У меня было много клиентов, но сколько я зарабатывала, точно не знала: деньги приходили нерегулярно.

Когда финансов не хватало, я просила в долг у друзей или пользовалась овердрафтом по карте. Бывало и так, что в счёт долга приходилось отдавать всё, что заработала, и снова занимать. Откладывать на будущее в таком режиме не удавалось: я едва справлялась с оплатой аренды квартиры, а всё остальное тратила на такси, еду и одежду.

Однажды, когда приближался очередной расчёт за жильё, у меня не оказалось ни рубля: клиенты задерживали оплату, друзьям я как раз задолжала денег, а просить отсрочку у хозяйки квартиры было стыдно. Месяцем ранее моя собака погрызла обои в коридоре, и я боялась, что если рискну заплатить позже, то меня просто выселят.

Тогда я решила взять потребительский кредит: 200 000 рублей под 31,9% на 3 года. Эти условия предложил банк, и я согласилась не глядя. «Возьму больше работы, разберусь с долгами от клиентов и выплачу всё за полгода», — думала я.

Полученной суммы едва хватило на два месяца: я рассчиталась с друзьями, трижды успела заплатить за квартиру, купила новые кроссовки, но никак не продвинулась на пути к финансовому благополучию.

Было большим разочарованием обнаружить себя не только без денег, но и с огромным кредитом, за который нужно было отдавать каждый месяц 7 500 рублей.

Спустя два года за обедом я прочитала пару статей о том, как люди гасят кредиты, и это меня шокировало: только на чужом примере я поняла, сколько за это время переплатила банку и сколько продолжаю переплачивать, оставаясь в долгу. Собственный хаос в финансах дорого мне обходился: только процентов по кредиту мне начислили на сумму больше 100 000 рублей, а овердрафт по карте стоил мне почти 15 000 в год.

Я представила: что, если бы я смогла навести порядок в деньгах и не отдавать банку сотни тысяч, а отложить их на своё будущее? Так я решила как можно скорее закрыть кредит, изучить тему финансов и научиться считать деньги, чтобы наконец выбраться из порочного круга долгов. И вот как я стала действовать.

1. Начала изучать советы по финансам

Если бы я хоть что‑то читала по теме раньше, то была бы в курсе, что кредит под 30% годовых — это просто машина по выкачиванию денег и мало для кого он может стать выгодной сделкой.

Мне явно не хватало знаний, и первым делом я собрала список литературы, чтобы внимательно изучить теорию и больше не наделать ошибок. Книги про развитие «денежного мышления», визуализацию желаний и аффирмации я отмела и выбрала те, которые были больше похожи на учебники по финансовой грамотности:

Многие советы в книгах перекликались, так что я отметила наиболее популярные, доступные и близкие мне и составила пошаговый план действий:

2. Посчитала все долги

Первым шагом было собрать все долги в общий список. Сумму я посчитала и записала в формате отрицательного баланса. До сих пор считаю, что это половина успеха: желание выйти из минуса в ноль придавало азарт процессу и помогало не отступать от цели.

Вот с чем предстояло разобраться:

Итого: 116 500 рублей.

Это значение я занесла в заметки и обновляла каждый раз, когда вносила платёж по займу. Проценты, которые списывались за пользование кредитом, а также ежедневную плату за овердрафт по карте я фиксировала отдельно, чтобы видеть, сколько денег я плачу за свои ошибки.

3. Стала записывать расходы

Неорганизованному человеку сложно освоить учёт расходов и дисциплинированно его вести. Чего я только не пробовала: устанавливала разные приложения, использовала таблички и вела заметки, но всё было тщетно.

После всех неудачных попыток я снизила ожидания и договорилась с собой, что буду только наблюдать, а не пытаться радикально сэкономить и записать как можно меньшую сумму.

Для начала выбрала несколько категорий расходов: кафе, транспорт, развлечения и шопинг — мне казалось, что ими стоит заняться в первую очередь, — а расходы вроде аренды, продуктов и оплаты счетов оставила за скобками. Учёт вела в Google‑таблице и каждую неделю записывала сумму, которую потратила.

В первый месяц я просто приучала себя регулярно просматривать выписки и чеки и уделять 10 минут заполнению таблицы. Во второй месяц установила реалистичные лимиты. И только к третьему месяцу, когда привычка прочно вошла в мою жизнь, стала добавлять другие категории и следить за всеми тратами.

Сейчас читают 💸

Сейчас моя табличка выросла и вместо четырёх строк занимает 15, но расходы я записываю уже на автомате: каждое воскресенье за завтраком разношу данные по ячейкам, а в конце месяца просматриваю, что получилось в итоге.

4. Научилась экономить на неважном

Меня беспокоило, что, для того чтобы привести в порядок финансы, нужно будет поменять привычный образ жизни. Пункт «Отказаться от кофе с собой» угнетал мой энтузиазм: это было для меня не просто порцией напитка, а возможностью зайти в любимую кофейню, встретить соседей, весело поболтать.

Чтобы не расставаться с утренним ритуалом, я искала другие возможности сэкономить и нашла несколько любопытных «чёрных дыр»:

Но больше всего я выиграла, отказавшись от такси в пользу автобусов. Если раньше я тратила на поездки 8–10 тысяч рублей в месяц, то через пару месяцев расходы на транспорт стали составлять 1,5–2 тысячи рублей. Я ездила на автобусе, иногда ходила пешком и изредка могла вызвать такси, если задерживалась где‑то допоздна. Интересно, что до начала эксперимента я и не представляла, как полюблю слушать в дороге подкасты и читать книги, так что лишнее время в пути теперь даже в радость.

| Статьи расходов в месяц | Было (рублей) | Стало (рублей) |

| Интернет и телефон | 1 500 | 750 |

| Корм для кота и собаки, наполнитель для лотка | 6 300 | 2 100 |

| Еда вне дома | 11 000 | 4 000 |

| Транспорт | 10 000 | 2 000 |

| Итого | 28 800 | 8 850 |

Когда я сократила расходы на связь и зоотовары, отказалась от такси и обедов вне дома, стала экономить около 20 тысяч рублей в месяц. Их я переводила на досрочное погашение кредита.

5. Продала ненужные вещи

Одной из самых сложных задач на пути к свободе от долгов было выплатить овердрафт и отключить его. За пользование этой услугой с моей карты каждый день снимали 39 рублей. Но разом вернуть банку 20 000 рублей, чтобы разделаться с овердрафтом, никак не удавалось. Да и по частям закрыть долг не получалось — силы воли не хватало, и я постоянно тратила весь разрешённый лимит.

Многие мои приятели регулярно продавали ненужные вещи, и я подумала: «А почему бы не попробовать и мне что‑нибудь продать?»

Первым делом я пересмотрела гардероб и выбрала то, что давно не надевалось или не подходило по размеру: куча платьев, пуховик, пара новых нарядных туфель. Я всё сфотографировала, сделала подробные описания вещей и выставила на продажу. К моему удивлению, попытка была неудачной — никто даже не интересовался и не торговался.

Пришлось посоветоваться с друзьями и помониторить площадки для покупки‑продажи, чтобы узнать, что вообще на них продают и покупают. Оказалось, что быстро уходят спортивный инвентарь и техника, а также вещи известных марок. Одежды, какой бы она ни была хорошей, там полно, и, по моему опыту, завоевать внимание покупателей можно либо ценой, либо брендом.

В итоге за месяц я продала подвеску Tiffany, старый iPhone и лонгборд и получила 26 000 рублей. Всё разлетелось очень быстро — буквально за сутки на каждую вещь нашёлся покупатель. На вырученные деньги я, наконец, полностью вернула банку овердрафт и отключила эту функцию навсегда.

| Что продала | За сколько (рублей) |

| Подвеска Tiffany | 17 000 |

| iPhone 6 | 6 000 |

| Лонгборд | 3 000 |

| Итого | 26 000 |

6. Воспользовалась кредиткой в свою пользу

В книгах по финансовой грамотности упоминалось, что в случае, когда у человека много долгов, их можно рефинансировать под меньший процент, чтобы платить одному банку, да ещё и сэкономить. Я не относила себя к тем, кому подойдёт рефинансирование. До закрытия кредита оставалось меньше года: от меня требовалось дисциплинированно выплатить остаток — 72 000 рублей, включая проценты, — и не влезть в новые долги. Но тут подвернулось необычное решение.

Однажды во время рекламного звонка от одного из банков мне предложили оформить кредитную карту. Я гордо ответила, что сейчас меня не интересуют такие продукты, ведь я как раз пытаюсь покончить с долгами. Оператор рассказала мне об услуге погашения стороннего займа с помощью кредитки, и я взяла паузу, чтобы всё внимательно изучить и посчитать выгоду.

В описании услуги было сказано, что я могу оформить перевод денег с кредитки на погашение любого долга в любом банке. При этом предоставляется 120‑дневный беспроцентный период: если вернуть все деньги за четыре месяца, то никакие проценты по кредитной карте не начисляются.

С учётом расходов на годовое обслуживание карты этот трюк экономил мне 10 000 рублей на процентах. Вроде не много, но мне было любопытно попробовать. К этому времени до закрытия кредита оставалось 60 000 рублей, так что я оформила карту и перевела эту сумму в счёт окончательного погашения долга. Затем три месяца вносила по 20 000 рублей на кредитку и закрыла её, уложившись в беспроцентный период. Эксперимент удался!

Есть люди, которые используют этот трюк регулярно, чтобы получать кешбэк и другие бонусы от использования кредитной карты. Для этого нужно иметь безупречную дисциплину и знать наизусть все условия соглашения об обслуживании. Я до сих пор беспокоюсь, что могу потерять контроль над собой и пропустить обязательный платёж, поэтому отложила этот лайфхак до лучших времён.

7. Победа!

Через полгода мне осталось только выплатить долги друзьям и преподавателю французского — 16 500 рублей. И уже в течение месяца после того, как я закрыла кредиты, я наконец вышла в плюс. Впервые я увидела на балансе, который записала в самом начале, положительное значение. Это, безусловно, была победа — прежде всего над губительной привычкой тратить больше, чем зарабатываю.

Финансовый результат всей этой истории лишь сэкономленные на процентах 10 000 рублей, но обрела я куда больше:

Порядок в финансах помог разобраться не только с кредитами, но и с другими сферами жизни: я стала добросовестно и внимательно относиться к рабочим документам, чтобы мне платили вовремя; научилась планировать меню на неделю и наладила питание; начала делать сбережения; накопила на первоначальный взнос по ипотеке и переехала в свою квартиру.

Ипотеку я тоже хочу погасить досрочно, как это сделал другой автор истории на Лайфхакере.

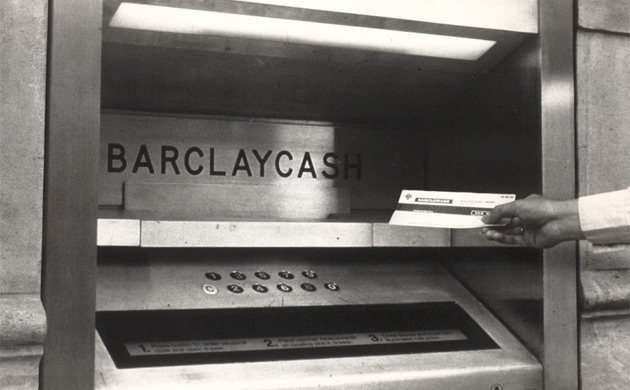

Что делают банки

Три кита, на которых стоит банковский мир

Банки глубоко проникли в нашу жизнь. С их помощью мы получаем зарплату, берем кредиты, откладываем на пенсию и платим за квартиру. Но мы не всегда знаем, как они устроены.

На самом деле банки — это обычные компании. Они меньше отличаются от магазина или автосервиса, чем мы привыкли думать. В банках сложно одно — это товар, с которым они работают. Деньги ежесекундно меняют стоимость, их всегда хотят украсть, а еще они всем нужны.

Давайте разбираться, как банки работают с деньгами и держат все под контролем. Начнем с самых основ: что они вообще делают. А делают банки три вещи: хранят деньги, выдают кредиты и проводят платежи.

Вклады

Вклады — это когда вы отдаете деньги банку. Он временно берет их в оборот, а потом возвращает с процентами.

Когда банков не было, деньги прятали под кроватью или в сейфе. Но если в дом приходили воры или случался пожар, люди теряли всё.

Сначала банки выполняли роль охранников — держали чужие деньги под замком. За это они брали комиссионные. Если клиент не возвращался за деньгами, банк мог их прикарманить. Но это было скорее исключение.

Потом банки поняли: глупо сидеть на мешках с золотом. Это свободные средства, и пока они никому не нужны, их выгоднее вложить. Например, дать в долг и вернуть с процентами.

Банки обожают вклады. Ведь чем больше у него денег, тем больше он даст в долг, тем больше заработает. Чтобы привлечь больше клиентов, банки стали делиться с ними той прибылью, которую он получает с их денег.

Каждый вкладчик — это «инвестор»: на его деньги банк проводит операции и выдает кредиты. Клиенты зарабатывают на своих инвестициях. Сегодня это самый безопасный способ извлечь выгоду из денег, которые лежат без дела.

Кредиты

Кредиты — это когда вы занимаете деньги у банка, потом постепенно отдаете. В итоге возвращаете больше, чем взяли. Вы как бы платите за пользование деньгами.

Раньше люди занимали у ростовщиков под жесткие условия и высокие проценты. Неплательщики попадали в рабство или оказывались в долговых тюрьмах. Но банки оставили ростовщичество в прошлом. Займы превратились в понятные и относительно безопасные продукты. А банк стал «магазином денег»: он аккумулирует их, переупаковывает и продает по более высокой цене. Как супермаркет, только вместо хлеба, йогуртов и посуды — деньги.

Кредиты — это хороший способ заработать, но только если потом их возвращают. Поэтому неплательщиков банки наказывают: назначают штрафы, запрещают выезд за границу и отбирают все, до чего дотягиваются — кроме здоровья, свободы и жилья.

Доводить до такого банку невыгодно. Ведь его бизнес — управлять деньгами, а не выбивать долги. Поэтому перед тем, как выдать кредит, банк смотрит на клиента под микроскопом. Даже если сомнений нет, банк заранее подумает, как в случае чего вернуть деньги. Например, потребует залог или поручительство от родственников.

Кредиты нужны всем: потребителям, бизнесу и государству. С помощью займов они решают свои задачи: люди покупают холодильники и машины, компании делают ремонт в офисе и закупают сырье, правительства выплачивают пенсии и строят больницы.

Платежи и карты

Переводы и карты — это когда вы приходите в банк и оформляете денежный перевод родственникам в другой город. Или расплачиваетесь в супермаркете картой — как бы переводите деньги со своего счета на счет супермаркета. Или когда вы платите за телефон — переводите деньги со своего счета на счет оператора.

Раньше люди платили золотом или наличными. Если нужно было отправить деньги в другой город, они нанимали курьеров или везли посылку сами. Зарплату выдавали из сейфа, а для похода в магазин нужно было иметь полный бумажник денег. Это было здорово по средневековым меркам, но неудобно.

Чтобы упростить денежные отношения, банки научились безналичному расчету. Деньги из монет и купюр превратились в электронные сигналы, которые по смыслу ничем не отличаются от наличности.

Банки построили инфраструктуру и научились обмениваться «цифровыми деньгами» друг с другом. Чтобы провести операцию, больше не нужны почта и курьеры. Доставка денег на другой материк стала вопросом пары минут, а не месяцев.

Банк делает так, чтобы каждый платеж прошел быстро и безопасно. Он гарантирует: деньги не потеряются и не исчезнут с клиентских счетов. А если что-то пойдет не так, то возьмет риски на себя.

Сегодня деньги можно передавать от человека к человеку — это денежный перевод. Можно от человека к компании — например, оплатить покупки с карты. Можно от компании к человеку — например, начислить зарплату.