Повышающий коэффициент для дорогостоящих автомобилей

Повышающий коэффициент транспортного налога — что это такое?

Повышающий коэффициент транспортного налога (ТН) был введен в НК РФ в 2014 году. Он применяется в отношении некоторых категорий транспортных средств (ТС) и зависит от средней стоимости авто и его возраста.

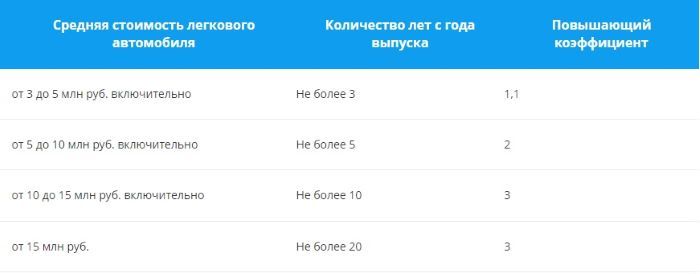

Так, п. 2 ст. 362 НК РФ предусмотрены следующие коэффициенты (для 2020-2021 годов):

Порядок расчета средней стоимости определяет Минпромторг России. Он же размещает на своем сайте в интернете перечень легковых автомобилей средней стоимостью от 3 млн руб., налог по которым нужно считать с повышающим коэффициентом. Отслеживать обновления перечня Минпромторга можно на сайте ведомства.

Актуальный перечень Минпромторга можно скачать здесь.

Возраст автомобиля определяется с учетом года его выпуска (письмо Минфина России от 23.01.2015 № 03-05-05-04/1817).

Заметим, что размер повышающего коэффициента принципиально знать только плательщикам ТН — организациям, т. к. они уплачивают налог самостоятельно (п. 1 ст. 362 НК РФ). За «физика» коэффициент применит инспекция.

О том, как заполнить декларацию, читайте в этом материале.

Начиная с отчетности за 2020 год, декларацию по транспортному налогу сдавать не нужно. При этом за организацией остается обязанность рассчитывать транспортный налог и авансовые платежи по нему. Учтите, что сроки уплаты налога и авансовых платежей по ТН изменились. Получите пробный доступ к системе КонсультантПлюс и бесплатно изучите нововведения.

Повышающий коэффициент транспортного налога в 2020–2021 годах

Повышающий коэффициент по транспортному налогу следует учитывать при расчете не только суммы налога за год, но и авансов по нему (п. 2.1 ст. 362 НК РФ).

О процедуре расчета налога на транспорт подробнее читайте в статье «Как рассчитать транспортный налог на автомобиль?».

Если на вашу компанию зарегистрирован дорогой автомобиль, прежде чем рассчитать транспортный налог, проверьте:

Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется.

О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?».

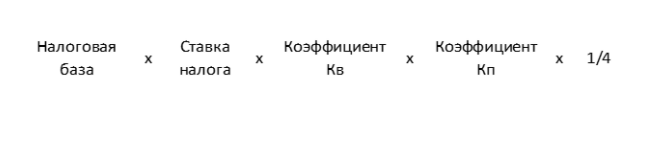

Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб. необходимо применить формулу:

где ТПоп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством);

Кп — повышающий коэффициент.

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

Для определения срока применения повышающего коэффициента ояень важен год выпуска автомобиля. В Перечне указаны: количество лет, прошедших с года выпуска. Например «2 года». В этом случае применять повышающий коэффициент надо в отношении. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Платить налог с учетом повышающего коэффициента нужно и в тех случаях, когда описание модели (версии) для соответствующей марки легкового автомобиля в перечне Минпромторга содержит меньше либо больше сведений по сравнению со сведениями из ГИБДД (письмо ФНС от 18.07.2017 № БС-4-21/14024@).

Итоги

Повышающий коэффициент по транспортному налогу применяется в том случае, если автомобиль указан в перечне Минпромторга и срок использования автомобиля не превышает срок, установленный в НК РФ для целей применения повышающего коэффициента.

Перечень дорогих автомобилей средней стоимостью свыше 3 млн руб. ежегодно обновляется на сайте Минпромторга не позднее 1 марта. Если транспортное средство в этом перечне отсутствует, повышающий коэффициент в расчете транспортного налога не участвует.

Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2021 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2021 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2020 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2021 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

Как определить повышающий коэффициент по дорогим автомобилям

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

При расчёте налога за 2021 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления к оличества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2021 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2021 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

Кому применять повышающий коэффициент для транспортного налога

Кто платит?

Транспортные средства, которые не являются объектом обложения транспортным налогом, приведены в пункте 2 статьи 358 НК РФ. Это:

Транспортный налог в случае угона или кражи транспортного средства

Кроме того, новые правила регистрации автомототранспортных средств в органах ГИБДД МВД России, утвержденные приказом МВД России от 26.06.2018 N 399, упростили порядок прекращения регистрации транспортных средств, находящихся в розыске. Согласно новым правилам регистрацию разыскиваемого автомобиля в органах ГИБДД можно прекратить. Для этого владельцу автомашины надо подать заявление в органы ГИБДД о прекращении регистрации транспортного средства, находящегося в розыске. В этом случае органы ГИБДД передают информацию о снятии с регистрации транспортного средства в налоговые органы. На основании таких сведений налоговые органы прекращают исчисление транспортного налога владельцу транспортного средства независимо от периода розыска автомашины.

Сколько платить налог?

Однако, данное ограничение не касается автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно. По таким транспортным средствам налоговые ставки могут быть уменьшены законами субъектов РФ более чем в 10 раз. Такое послабление сделано для стимулирования приобретения маломощных транспортных средств. Так как такие транспортные средства меньше наносят вред окружающей среде.

Также налоговая ставка может быть разная в отношении каждой категории транспортных средств. Кроме того, ставка транспортного налога может зависеть от количества лет, прошедших с года выпуска транспортных средств и (или) их экологического класса.

Расчет количества лет, прошедших с года выпуска транспортного средства, производится с года, следующего за годом выпуска транспортного средства. Количество лет определяется по состоянию на 1 января текущего года в календарных годах.

Базовые ставки транспортного налога применяются, если законами субъектов РФ налоговые ставки не определены.

Транспортный налог с дорогостоящих легковых автомобилей

1,1 — в отношении легковых автомобилей средней стоимостью от 3 млн до 5 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 3 лет;

2 — в отношении легковых автомобилей средней стоимостью от 5 млн до 10 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 5 лет;

3 — в отношении легковых автомобилей средней стоимостью от 10 млн до 15 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 10 лет;

3 — в отношении легковых автомобилей средней стоимостью от 15 млн руб., если с года выпуска таких автомобилей прошло не более 20 лет.

При наличии таких легковых автомобилей нужно сверится с перечнем легковых автомобилей средней стоимостью от 3 млн руб., подлежащий применению в очередном налоговом периоде, утвержденным Минпромторгом России. Перечень утверждается на каждый налоговый период и размещается не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга России в информационно-телекоммуникационной сети Интернет. На 2018 год такой перечень устережен Информацией Минпромторга России «Перечень легковых автомобилей средней стоимостью от 3 млн руб., подлежащий применению в очередном налоговом периоде».

В Порядке приведены формулы расчета средней стоимости автомобиля определенной базовой версии автомобиля. Расчет средней стоимости автомобиля отличается в зависимости от того, представлены ли в РФ производитель или уполномоченное лицо производителя, представлены ли данные о рекомендованной розничной цене производителем или уполномоченным лицом производителя.

Если не представлены данные о рекомендованной розничной цене производителем или уполномоченным лицом производителя или в РФ не представлены производитель или уполномоченное лицо производителя, то расчет средней стоимости автомобилей основывается на определении средней стоимости автомобилей, исходя из розничных цен на новые автомобили данной марки, модели и года выпуска соответствующих базовых версий автомобилей по состоянию на 31 декабря соответствующего налогового периода, указанных в российских каталогах.

Как видим, цена приобретения налогоплательщиком дорогостоящего автомобиля для применения повышающего коэффициента значение не имеет. Если средняя стоимость авто равно и выше 3 млн руб., то нужно рассчитать возраст легкового автомобиля.

Возраст таких автомобилей исчисляется с года выпуска соответствующего легкового автомобиля. Например, если у налогоплательщика есть Audi A6 Limousine quattro с типом двигателя «дизель» и объемом двигателя 2967 автомобиль с годом выпуска в 2017 году, то по такому автомобилю повышающий коэффициент применяется при расчете транспортного налога за 2017, 2018 и 2019 года, а за 2020 год уже не применяется, так как перечнем количество лет, прошедших с года выпуска такого автомобиля, установлен равным 3 годам.

По дорогостоящим легковым автомобилям авансовые платежи по транспортному налогу также уплачиваются с учетом повышающего коэффициента.

Если транспортное средство зарегистрировано или снято с регистрации в течение налогового периода

Месяц регистрации принимается за полный месяц, если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца.

Месяц регистрации не учитывается, если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно.

Транспортный налог по большегрузам

Но, согласно пункту 4 статьи 2 Федерального закона от 03.07.2016 N 249-ФЗ, такой порядок действовал до 31.12.2018 года. В связи с чем с 01.01.2019 года такие организация уплачивают транспортной налог в общем порядке, то есть уплачивать авансовые платежи, если иное не установлено законами субъектов РФ, и сам налог.

Когда платить транспортной налог?

В Москве, например, организации уплачивают транспортный налог не позднее 5 февраля года, следующего за истекшим налоговым периодом (п. 1 ст. 3 Закона г. Москвы от 09.07.2008 г. № 33). При этом авансовые платежи по налогу в течение налогового периода организация не уплачивают.

Физические лица уплачивают транспортный налог не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Налог на прибыль

Из статьи 270 «Расходы, не учитываемые в целях налогообложения» НК РФ признан утратившим силу пункта 48.21, который не позволял уменьшить налог на прибыль в размере, на который в соответствии с пунктом 2 статьи 362 НК РФ была уменьшена сумма транспортного налога, исчисленного за налоговый (отчетный) период в отношении большегрузов.

Аналогичные изменения в отношении учета в расходах сумм транспортного налога с большегрузов внесены по системам налогообложения ЕСХН и УСН (пп. 45 п. 2 ст. 346.5, пп. 37 п. 1 ст. 346.16 НК РФ).

РАЗБОР ФСБУ 6/2020, 26/2020

Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете?

Только 31 января пошаговый разбор перехода на новые стандарты на трехчасовом вебинаре с Сергеем Верещагиным.

Расчёт транспортного налога

Если регистрация ТС произошла до 15-го числа месяца (включительно) или снятие с учета произошло после 15-го числа месяца, этот месяц учитывается в расчете периода владения ТС. Если ТС зарегистрировано после 15-го числа месяца или снято с учета до 15-го числа (включительно), то он не учитывается (п. 3 ст. 362 НК РФ). При гибели или уничтожении ТС исчисление налога прекращается с 1-го числа месяца, в котором ТС прекратило существование (п. 3.1 ст. 362 НК РФ). Этот месяц не учитывается в расчете периода владения независимо от даты снятия ТС с учета.

Вид транспортного средства

Выберите регион регистрации, для отображения списка транспортных средств

Повышающий коэффициент применяется при расчете налога по дорогостоящим легковым автомобилям, входящим в перечень, ежегодно утверждаемый Минпромторгом России. Размер коэффициента зависит от средней стоимости автомобиля и количества лет, прошедших с года его выпуска (п. 2 ст. 362 НК РФ). См. подробнее: Как применять повышающий коэффициент по транспортному налогу

Год выпуска транспортного средства

| Вид ТС |

| Мощность ТС, л.с. (кВт) |

| Год выпуска ТС |

| Регион регистрации ТС |

| Плательщик |

| Год расчета и количество месяцев владения |

| Повышающий коэффициент |

| Ставка |

Порядок расчёта

ставка налога, ₽ × × (период владения / 12) × повышающий коэффициент = транспортный налог

Транспортный налог в 2020г. для юр лиц

Юридические лица и ИП, имеющие в собственности транспорт, обязаны уплачивать транспортный налог. Для верного расчета его суммы недостаточно лишь найти произведение ставки налога и мощности двигателя. Необходимо также учитывать и другие параметры, к примеру, дату приобретения автомобиля или его стоимость.

Внимание! О новейших изменениях, касающихся уплаты транспортного налога в 2022 году, читайте в другой статье.

Кто должен уплачивать транспортный налог

Плательщиками транспортного налога являются юрлица и граждане (в т.ч. ИП), на которых зарегистрирован транспорт (легковой или грузовой, спецтехника, автобус, мотоцикл, катер и др.)

Важно! Если в собственности имеется прицеп, то за него транспортный налог уплачивать не надо, даже если он оснащен мотором. Данную позицию Минфин обозначил в Письме от 16.02.2011 г. № 03-05-05-04/03.

Если субъект уклоняется от регистрации транспорта, это не освобождает его от ответственности по уплате налога. Об этом указано в Постановлении Президиума ВАС РФ от 07.06.2012 г. № 14341/11.

Изменения по налогу на транспорт в 2020 г.

В 2020 г. изменения по транспортному налогу коснулись ряда серьезных моментов.

Заявление на льготы

Налогоплательщики теперь должны уведомлять налоговую инспекцию о тех льготах, которые они имеют по налогу. Для такого уведомления используется форма, регламентированная Приказом ФНС от 25.07.2019 г. № ММВ-7-21/377@.

До 2020 г. такое уведомление подавать не нужно было, поскольку информация о льготах содержалась в декларации по налогу. Налоговики пояснили, что данный документ следует представлять только по налоговым периодам, начиная с 2020 г. За прошедшие годы уведомление не подается, также его не нужно подавать и в течение 2020 г. (если юрлицо реорганизовано или ликвидировано). Этот момент ФНС отметила в Письме от 12.09.2019 г. № БС-4-21/18359@.

Важно! Срок подачи уведомления о льготах законом не установлен. Компания может передать его в ИФНС как до даты уплаты налога (первого аванса), так и после передачи налоговиками сообщения о размере исчисленного транспортного налога. Данную ситуацию ФНС объяснила в Письме от 03.12.2019 г. № БС-4-21/24690@.

Декларация по налогу на транспорт

Изменения в 2020 г. по налогу на транспорт коснулись и бланка декларации по нему. Новая его форма регламентирована Приказом ФНС от 26.11.2018 г. № ММВ-7-21/664@. Он использовался для сдачи декларации за 2019 г., а также для передачи корректировочных сведений.

Что касается декларации за 2020 г., то ее уже подавать не нужно, поскольку такая обязанность отменена на основании Федерального закона от 15.04.2019 г. № 63-ФЗ. Именно из-за того, что декларацию по транспорту отменили, компаниям нужно подавать в ИФНС заявление по льготам.

Важно! Для ИП не было предусмотрено необходимости по сдаче декларации по налогу на транспорт.

Новый перечень дорогих машин

Проверка базы 1С на ошибки со скидкой 50%

Кто рассчитывает размер транспортного налога

Для физических лиц размер налога на транспорт рассчитывается налоговиками на основании информации, имеющейся у них. Что касается юридических лиц, то они сами рассчитывают размер аванса и окончательную сумму налога по окончании года и оплачивают эти суммы в бюджет.

С 2021 г. ИФНС будет определять размер налога с учетом имеющейся информации и направлять компаниям сообщения о его уплате по форме, регламентированной Приказом ФНС от 05.07.2019 г. № ММВ-7-21/337@. Сообщение будет направляться в компанию в срок не позже 6 мес. после даты уплаты налога на транспорт.

Компания вправе оспорить размер налога, если посчитает его неверным. В этом случае ей нужно будет направить налоговикам свое несогласие, представить соответствующие пояснения и документы для подтверждения своей позиции.

Ставки налога на транспорт

Сведения о ставках по налогу на транспорт в конкретном регионе можно посмотреть на сайте ФНС. В полях формы поиска указывается информация о налоговом периоде, субъекте РФ и наименовании муниципального образования. После этого нужно нажать кнопку «Найти» и перейти по гиперссылке «Подробнее».

Другим вариантом поиска является ввод сведений о конкретном законе, действующем в регионе по налогу на транспорт.

Повышающие коэффициенты по налогу на транспорт

Если в собственности налогоплательщика находится дорогостоящий автомобиль, налог определяется с учетом повышающего коэффициента. Этот момент установлен п. 2 ст. 362 НК РФ.

Повышающий коэффициент равен:

Список транспортных средств, по которым нужно рассчитывать налог с учетом повышенного коэффициента, содержится на сайте Минпромторга.

Как рассчитать, сколько лет прошло с выпуска транспортного средства? Для этого используются два способа:

К примеру, транспорт выпущен в 2020 г., соответственно, с года его выпуска прошел полный 1 год. Значит, он включается в группу «от 1 до 2 лет», и для него используется повышающий коэффициент.

К примеру, транспорт выпущен в 2020 г., соответственно с года его выпуска прошло не больше 1 года. Значит, он не включается в группу «от 1 до 2 лет», и для него не используется повышающий коэффициент.

Судебной практики по определению срока транспортного средства с момента его выпуска нет. А потому налогоплательщик самостоятельно принимает решение, какой способ он будет использовать для расчета. Он может обратиться к налоговикам и запросить порядок расчета транспортного налога в отношении конкретного ТС. На основании представленного письменного разъяснения субъект будет рассчитывать налог, снимет с себя ответственность и обезопасит от начисления пени.

Льготные положения по налогу на транспорт

Льготы по транспортному налогу регламентированы законодательством субъектов РФ. В ст. 361.1 НК РФ установлен только общий порядок их применения. К примеру, для использования льготы по транспортному налогу компания подает в налоговую инспекцию специальное заявление.

Важно! Для использования льготы компания обязательно должна подать заявление. Если этого не сделать, льготу не предоставят даже при условии, что упоминание о ней есть в региональном законодательстве.

К примеру, транспортный налог не уплачивается, если автомобиль находится в розыске. Факт кражи подтверждается документами, выданными ГИБДД или на основании сведений, полученных налоговиками в порядке межведомственного информационного обмена.

Как рассчитывается транспортный налог в 2020 г.

Транспортный налог рассчитывается только за те месяцы, в которых налогоплательщик владел транспортным средством. Расчет производится в полных месяцах, а регистрация может быть в любой день месяца, т.е. не с его начала.

В связи с такой ситуацией правила расчета транспортного налога следующие:

Обратная ситуация наблюдается при снятии транспорта с регистрационного учета:

Транспортный налог в 1С Бухгалтерия 8.3 рассчитывается и начисляется автоматически в конце года при выполнении регламентной операции «Закрытие месяца».

Сроки перечисления транспортного налога

В 2021 г. срок уплаты для компаний поменяется: он сдвинется на 1 месяц и будет действовать на всей территории России. Так, транспортный налог нужно будет платить до 1 марта следующего года. Этот момент указан в п. 68 ст. 2 Федерального закона от 29.09.2019 г. № 325-ФЗ.

Что касается авансовых платежей, то они также устанавливаются законодательством субъектов РФ. В этой ситуации по итогам каждого квартала налогоплательщик должен заплатить сумму из расчета 1/4 от произведения налоговой базы и налоговой ставки (с учетом повышающего коэффициента).

Особенности транспортного налога в период коронавируса

Если компании или ИП работают в отраслях, наиболее пострадавших от коронавируса, и одновременно с этим они внесены в реестр СМП до 1 марта 2020 г., они вправе заплатить аванс за 1 кв. 2020 г. по транспортному налогу до 30.10.2020 г.

Кроме того, такие налогоплательщики вправе не платить налог и авансы по нему за период владения транспортом с 1 апреля по 30 июня 2020 г. Этот момент распространяется на транспортные средства, используемые в предпринимательской или уставной деятельности.

Остались вопросы или нужна помощь в начислении транспортного налога в 1С? Закажите консультацию наших специалистов!