Чем более гибкие условия по депозиту тем ниже процентная

Виды банковских вкладов

Банковский вклад — это возможность сохранить накопленные деньги и преумножить свои сбережения. Услугу открытия вкладов, депозитов или накопительных счетов предлагают все российские банки. Видов банковских вкладов много, они различаются по условиям управления средствами, ставкам, срокам. Какие есть виды банковских вкладов и какой выбрать для размещения собственных средств — читайте в этом материале.

Понятие «вклад»

Банковский вклад или депозит — это сумма денежных средств, которую человек на определенное время отдает на хранение в банк, а затем забирает обратно. Пока эти деньги находятся у банка, он может распоряжаться ими в своих целях. Например, выдавать клиентам кредиты, торговать на фондовых рынках и валютных биржах, что принесет банку коммерческий доход. За эту возможность использовать вложенные средства банки готовы платить, поэтому по окончании срока действия депозита вкладчик получит свои деньги с процентами.

Для вкладчиков банковский депозит — это возможность обезопасить свои сбережения, сохранить их и даже увеличить, а для кредитных организаций — способ получить свободные средства, которые будут работать и приносить доход.

Виды банковских вкладов

Вклады различаются по следующим параметрам:

Перечисленные параметры могут комбинироваться в предложениях разных банков. Итоговый выбор типа вклада зависит от целей вкладчика: хочет ли он заработать на депозите или просто сохранить деньги, готов ли он доверить банку деньги на длительный срок или ему важна возможность снять их в случае необходимости.

Вклады до востребования

Условия вклада «до востребования» не оговаривают точный срок действия депозита и допускают полное или частичное снятие средств в любое время. Если вкладчик в момент забирает часть вложенных денег, то в большинстве случаев проценты будут начисляться и дальше — но только на остаток, а не на изначально вложенную сумму.

того, что кредитная организация не может планировать использование средств по таким депозитам, ставки по ним обычно значительно ниже, чем по срочным, и составляют 0,1% — 0,01% годовых. Поэтому формально такой вид сохранения средств более выгоден для банков, чем для вкладчиков. Однако для клиента этот вид также может быть интересен как способ безопасного хранения средств.

Срочные вклады

У срочных депозитов есть заранее оговоренный срок действия, в течение которого заемщик не должен забирать свои деньги из банка. Срок может быть разным — чаще всего это 1, 3, 6 месяцев, год или три года. По окончании указанного в договоре периода банк возвращает вкладчику его средства с процентами. В некоторых случаях такой депозит можно закрыть до истечения его срока действия, но тогда банк не будет выплачивать накопленные по нему проценты или выплатит их не в полном объеме — по сокращенной ставке или ставке до востребования.

Процентный доход по срочным депозитам обычно выше, чем по вкладам до востребования, потому что в этом случае банк может планировать, в течение какого времени он может пользоваться доверенными ему деньгами. Чем больше срок размещения средств, тем более выгодной будет процентная ставка.

По возможности пополнения или снятия средств срочные вклады можно разделить на три основных вида: сберегательные, накопительные и расчетные.

Сберегательные

Это классический вид срочных банковских вкладов с фиксированной длительностью, который не предполагает ни снятия, ни пополнения счета. Чаще всего по этим депозитам банки согласны предоставить максимальную процентную ставку — особенно, если клиент готов вложить крупную сумму, а договор заключается на длительный срок, например, несколько лет.

Этот вид вклада подойдет тем клиентам, которые имеют свободную сумму накоплений, готовы вложить их на длительный срок без возможности снятия и получить максимальный доход.

Накопительные

Как это следует из их названия, накопительные счета или вклады нужны для того, чтобы эффективнее копить деньги. Такой тип депозитов можно пополнять на протяжении всего срока их действия, чтобы в результате накопить средства на крупную покупку или просто сохранить свои сбережения и защитить их от инфляции. Процентная ставка чаще всего зависит от лежащей на счету суммы — чем она больше, тем большую ставку может предложить банк.

Накопительный вклад подойдет тем клиентам, кто изначально не обладает большой суммой свободных средств, но при этом хочет получить по ней доход. При помощи такого финансового инструмента можно накопить на конкретную цель — например, машину, отпуск или первоначальный взнос по ипотеке.

Расчетные

Расчетные вклады допускают частичное снятие денег без потери всех процентов при условии сохранения неснижаемого остатка — прописанной в договоре минимальной суммы, которая должна всегда оставаться на счете.

К примеру, если на счете клиента лежит 100 000 рублей, а неснижаемый остаток согласно договору составляет 75 000 рублей, то клиент может снять 25 000 без риска потерять уже начисленные проценты или текущую процентную ставку.

Валютные депозиты

Валютные депозиты можно открыть в долларах, евро или другой иностранной валюте, если это допускается условиями вашего банка. Хранить средства в валюте может быть более выгодно, поскольку иностранные валюты не так сильно подвержены инфляции, как рубль. Однако нужно помнить, что и ставки по таким депозитам будут значительно ниже, чем по рублевым.

Другой вариант — открыть мультивалютный вклад, который поддерживает конвертацию из одной валюты в другую в пределах одного счета. Обычно мультивалютные депозиты открывают сразу в трех основных валютах — рублях, долларах и евро. Это позволяет быстро реагировать на колебания курса, чтобы вовремя конвертировать сбережения в нужную валюту. Грамотные и своевременные конвертации часто помогают получить по такому депозиту больший доход, чем от предложенной банком процентной ставки.

Дополнительные опции

Чтобы повысить привлекательность своих финансовых продуктов, организации предлагают ряд дополнительных опций, которые дают клиентам больше возможностей управлять своими вкладами.

Капитализация

Одна из таких опций — это капитализация, особый способ начисления и расчета процентов. На вклады с капитализацией проценты начисляются поэтапно — например, раз в месяц — и прибавляются к основной сумме депозита. Это значит, что в следующем периоде проценты будут начисляться уже на новое тело вклада, и выгода вкладчика будет больше, чем если бы он выбрал вклад без капитализации.

Управляемые счета

Управляемые счета — это более гибкая версия расчетных и накопительных вкладов. Условия управляемых депозитов разрешают не только частичное снятие денег в любой удобный для клиента момент, но и пополнение счета. Однако нужно учитывать, что гибкость опций чаще всего предполагает уменьшение ставки.

Кредитные организации предлагают специальные программы для пенсионеров, студентов, своих зарплатных или премиальных клиентов, а также социальные и благотворительные вклады, доходы по которым направляются на поддержку различных общественных организаций.

Страхование

Большинство крупных российских банков участвуют в государственной программе страхования вкладов, которая гарантирует возврат любого депозита размером до 1 млн 400 тыс. рублей при возникновении страхового случая. К примеру, если кредитная организация теряет лицензию или запускает процедуру банкротства, то его обязанности по отношению ко вкладчикам берет на себя государственное Агентство по страхованию вкладов.

Для включения в программу страхования не нужно заключать отдельный договор или обращаться в страховую компанию — все вклады до 1 млн 400 тыс. рублей гарантированно застрахованы и будут возвращены вкладчикам в полном размере. Если же депозит превышает эту сумму, то остаток может быть возвращен клиенту в процессе ликвидации банка.

Райффайзенбанк предлагает открытие вкладов для физических лиц с гибкими ставками, регулярным начислением процентов и автоматической ежегодной пролонгацией по желанию вкладчика. Открыть депозит можно в мобильном приложении банка, на сайте или в ближайшем к вам отделении.

Конец эпохи депозитов: как меняется рынок сбережений в условиях низких ставок

С 2015 по 2021 год ставки по вкладам снизились более чем в четыре раза. Индекс FRG100, рассчитываемый по ставкам 50 крупнейших банков для вкладов от 100 000 рублей сроком на год, снизился с 17% годовых в январе 2015 года до 3,86% годовых к февралю 2021 года. К марту средние ставки выросли на 0,2 п. п., до 4–4,1%, однако говорить о развороте тренда преждевременно.

В 2021 году, по нашему прогнозу, ставки вырастут на 0,5–0,7 п. п., что не приведет к сколь-либо значимому изменению поведения вкладчиков. Это не разворот тенденции, а фиксирование статус-кво. Участники рынка учатся действовать в новых рыночных обстоятельствах: банки и финансовые компании начинают адаптировать бизнес-модели, а клиенты — подстраивать стратегии сбережения.

Был ли отток вкладов?

В 2020 году эксперты и журналисты много писали об оттоке вкладов из-за низкой доходности. Если смотреть на статистику срочных вкладов, то может сложиться ложное впечатление, что клиенты в 2021 году забрали из банков 1,8 трлн рублей. Действительно, за год портфель срочных вкладов снизился с 22,7 трлн рублей до 20,9 трлн рублей. Но одновременно с этим в 1,5 раза вырос портфель текущих и сберегательных счетов: с 7,9 трлн рублей до 12,2 трлн рублей. Суммарный же портфель средств частных клиентов вырос на 8%, до 33,1 трлн рублей.

Накопительные счета вместо срочных вкладов

Рост популярности накопительных счетов связан, как ни удивительно, со снижением уровня ставок. Накопительные счета удобнее срочных вкладов: клиент может без ограничений снимать со счета деньги или пополнять его. Когда ставки по вкладам превышали 10%, такая свобода обходилась клиентам в 1–3 п. п. И это было существенной потерей доходности. Теперь же разница сократилась до нескольких десятых процентного пункта. А в некоторых банках при определенных условиях накопительные счета и вовсе доходнее классических вкладов. В результате доля счетов в общей структуре привлеченных средств физлиц за год выросла с 26% до 37%.

Фондовый рынок

Часть накоплений клиенты перевели на фондовый рынок. Темпы роста показателей брокеров напоминают первую половину 2000-х в банковской рознице:

Объем денег растет медленнее числа клиентов — это результат того, что на рынок приходит все больше клиентов с небольшими чеками. Средний размер инвестиции на фондовом рынке в 2020 году снизился с 700 000 рублей до 540 000 рублей. В 2021 году средний чек продолжит снижаться до 400 000–450 000 рублей.

На фондовый рынок приходят не только деньги, которые могли бы остаться на вкладах, но и деньги, за которые могли бы побороться страховые компании.

ИСЖ и НСЖ

Пик популярности инвестиционного и накопительного страхования жизни пришелся на 2016–2018 годы. Тогда банки агрессивно продавали клиентам полисы ИСЖ и НСЖ (инвестиционное, накопительное страхование жизни) как замену вкладам, однако по истечении срока клиенты не получали доходность, обещанной продавцом. Часто итоговая доходность была даже ниже той, которую можно было бы получить, разместив деньги на вкладе.

Это привело не только к разочарованию клиентов, но и к повышенному вниманию регулятора. В январе 2021 года ЦБ объявил о намерении ужесточить правила продажи ИСЖ и НСЖ. Новые правила значительно снизят доходность этих продуктов для банков и страховых компаний, но сделают их более прозрачными для клиентов.

Что дальше?

Тренд 1: накопительные счета станут стандартом

Накопительные счета станут ключевым банковским сберегательным продуктом для клиентов с капиталом до 1–2 млн рублей. Банки будут все сильнее интегрировать этот продукт в так называемый daily banking — лучшие условия будут доступны тем клиентам, кто активно пользуется банковскими сервисами. По итогам 2021 года доля текущих счетов вырастет до 40–50%. Классические же вклады станут продуктом для клиентов премиального банковского обслуживания и private banking.

Тренд 2: плавный переток средств на фондовый рынок

Слухи о смерти банковских вкладов сильно преувеличены. Доля биржевых инструментов в портфеле сбережений будет расти, но постепенно. Клиенты с накоплениями очень консервативны, ведь им есть что терять. Число брокерских счетов в 2021 году может вырасти еще в полтора-два раза. Но это не значит, что все люди переведут все свои деньги на фондовый рынок. Большинство из них для начала рискнет безопасной для себя суммой. И получив первый опыт, примет решение, какую долю своих сбережений оставить на безрисковых банковских счетах и вкладах, а какую — перевести на брокерский счет.

Тренд 3: игровое обучение игре на бирже

Во многом успех биржевых инструментов зависит от того, какой первый опыт получат клиенты, насколько качественно брокеры и управляющие компании объяснят «неофитам» правила поведения на фондовом рынке.

Наиболее разумно — ограничить риск новых клиентов, не дать им даже шанса получить критический убыток. Законодательно это регламентируется очень слабо. Риск-профилирование клиентов — процедура формальная. Поэтому то, с чем столкнется неопытный клиент на фондовом рынке, остается в зоне ответственности самих брокеров.

Брокеры будут развивать системы онбординга:

Тренд 4: вторая жизнь структурных продуктов

После введения ограничений на продажу ИСЖ и НСЖ структурные продукты имеют шанс обрести новую жизнь. На этот раз на «светлой стороне». Крупные банки, брокеры и страховые компании готовятся адаптироваться к новым правилам, которые сделают продукт более безопасным и прозрачным для клиентов.

Самые надежные российские банки — 2021. Топ рейтинга Forbes

Самые надежные российские банки — 2021. Топ рейтинга Forbes

Чем более гибкие условия по депозиту тем ниже процентная

В совокупном объеме вкладов на долю депозитов в иностранной валюте приходится 21,1%, свидетельствуют данные Центрального банка России. Это прилично, учитывая, что проценты по вкладам в евро и долларах в разы меньше, чем по рублевым. Средневзвешенная ставка по депозитам в американской валюте — 1,66% (на срок от года до трех лет), в евро — вообще 0,4% годовых.

А почему условия по валютным вкладам хуже, чем по рублевым? АиФ.ru узнал у экспертов.

Резервы, ставки, риски

Есть несколько причин, почему ставки по вкладам в рублях выше, чем по вкладам в долларах. Прежде всего на это влияют нормы обязательных резервов, которые устанавливаются Центробанком для коммерческих финансовых организаций. Резервные требования по обязательствам банков (то есть по остаткам на счетах клиентов) в валюте почти в два раза выше, чем по обязательствам в рублях. Банки отчисляют в резерв, размещаемый в Центробанке, 8% от остатков по валютным счетам и 4,75% по остаткам в рублевых счетах.

«Выглядит эта схема следующим образом. Банку, чтобы вернуть проценты вкладчикам, необходимо разместить привлеченные средства так, чтобы доход от этого размещения позволял не только выплатить клиенту процент, но и заработать самому. Резервирование в Банке России сразу же временно изымает у банков определенную сумму, из-за чего финансовые организации вынуждены отрабатывать то, что они должны отдать вкладчику, используя уже уменьшенную сумму. При таких нормах резервирования, как у нас сейчас, у банков в распоряжении остается меньший объем валютных средств, чем рублевых. Даже при одинаковых возможностях для размещения банками рублевых и валютных средств в плане доходности в этом случае все равно ставки по валютным депозитам были бы ниже рублевых. А в условиях, когда у нас валютные средства можно разместить с гораздо более низкой доходностью по сравнению с рублевыми, ставка привлечения банками валюты будет еще ниже», — говорит директор Центра финансовых технологий Финансового университета, кандидат экономических наук Дмитрий Трофимов.

Когда банк получает деньги клиентов в виде вклада, он должен иметь возможность разместить их в другом месте по более высокой ставке. Это позволит обеспечить вкладчику обещанную доходность, а также покрыть операционные издержки финансовой организации и гарантировать ему доходность. Это правило работает как для рублевых, так и для валютных вкладов. «Допустим, банк привлек средства на депозит под 6% годовых. Значит, в этом случае ему нужно разместить деньги под 8-12% годовых в зависимости от уровня риска. Для этого существует много инструментов. Например, банк может использовать эти средства для выдачи кредитов. Но если с рублевыми кредитами все достаточно просто, то кредитование в валюте в России не слишком распространено. В связи с этим банки используют в качестве альтернативы другие инструменты. Там уровень ставок совсем другой. 3-4% годовых — это максимум, на который можно рассчитывать. Как следствие, и вклады принимаются под 1-2% годовых, а не под 9%, как в случае с рублями», — отмечает заместитель председателя правления VestaBank Алексей Федоров.

По словам ведущего аналитика финансовой компании «Открытие Брокер» Андрея Кочеткова, разница в доходах по депозитам в рублях и валюте объясняется ставками Центральных банков — это ориентиры для размещения средств вкладчиков в кредитах и иных финансовых инструментах. «В еврозоне, как известно, депозитная ставка является отрицательной и составляет –0,5%. Соответственно, при размещении средств клиентов банки рискуют получить убыток, если ставки по депозитам в евро будут оставаться нулевыми или положительными. То же самое касается и депозитов в других валютах. Ставка Федеральной резервной системы (ФРС) США в настоящее время составляет 1,50%-1,75%. А ставка Центробанка России — 6,5%. Это положительные ставки, поэтому депозиты в долларах США и рублях все еще приносят определенный доход», — объясняет эксперт.

В какой же валюте открывать вклад?

«Мы рекомендуем хранить деньги в различных валютах, но сегодня выбор альтернатив рублю является весьма сложным. Большинство валют развитых стран обладают или нулевой, или отрицательной ставкой. Соответственно, размещение средств в них связано с тем, что клиент не будет получать доход или даже столкнется с убытками. Поэтому валютой первого выбора на сегодняшний день является российский рубль благодаря относительно жесткой политике Центробанка РФ. Также остается актуальным сбережение средств в американском долларе, который также обладает положительной ставкой, хотя она и сравнима с уровнем инфляции в США», — советует Кочетков.

Депозитные ставки

Депозит – один из самых консервативных, надежных и безрисковых способов защитить имеющиеся сбережения. Многие участники рынка финансовых услуг обвиняют банковские продукты в том, что доходы по депозитам не перекрывают даже текущей инфляции. Но положение вещей во многом определяется ситуацией на рынке в целом и размером депозитной ставки в частности.

Депозитные ставки

Экономическая суть процентной ставки сводится к отображению рыночной стоимости денег, которая эквивалентна определенному уровню риска в рамках того или иного способа альтернативного размещения средств. Депозитная ставка считается своего рода платой за использование временно освободившихся денежных средств в течение определенного периода времени. Основная функция депозитной ставки – компенсация потенциального дохода по другим, не используемым направлениям размещения свободных средств. При определении денежных ставок банки используют не только стандартные формулы, но и учитывают выгоду потенциального заемщика от альтернативных способов размещения средств.

Депозитные ставки банков

Депозитная ставка каждого конкретного банка формируется на основании базовой рыночной ставки с минимальным показателем доходности, который способен удовлетворить потенциального инвестора в его желании открыть банковский депозит. Существует четкая взаимосвязь между реальной и номинальной процентной ставкой, которая наиболее удачно описана в книге «Теория процента» И. Фишера.

Базовая депозитная ставка формируется на основании следующих факторов:

Депозитная ставка Сбербанка

Сегодня главный банк страны предлагает массу депозитных вкладов в рублях, долларах, евро, японских иенах, швейцарских франках и фунтах стерлингов. В зависимости от выбранного предложения выплата процентов возможна в конце срока, ежеквартально или ежемесячно. Возможность пополнения и капитализации определяется исходя из предпочтений вкладчиков.

Клиентам учреждения предлагаются мультивалютные, пенсионные вклады, а также депозиты с возможностью досрочного снятия и прочие финансовые продукты на различных условиях. В зависимости от выбранного депозита, срока, валюты и внесенной суммы процентная ставка колеблется от 1.4 до 8.4% годовых.

Максимальные депозитные ставки

Высокая депозитная ставка не всегда гарантирует сохранение средств и разгромную победу над инфляцией. Многие клиенты верят заманчивым рекламным проспектам молодых банков, после чего имеют проблемы не только с получением дополнительного дохода, но и с возвратом основной суммы, внесенной на депозит.

Размер депозитной ставки далеко не единственный критерий, по которому рекомендуется выбирать банк для размещения свободных средств. Обязательно обращайте внимание на следующие моменты:

Депозитные ставки для юридических лиц

В процессе осуществления профессиональной деятельности юридические лица также достаточно часто размещают свободные средства на депозитах, с целью создания источника дополнительного дохода. Открытие депозитного счета в банке позволяет частным предпринимателям и юридическим лицам оптимизировать планирование движения денежных потоков, уровень предстоящих затрат, платежей, издержек и обрести дополнительную уверенность в экономически нестабильные периоды.

Совет от Сравни.ру: Банковский депозит – хорошая альтернатива хранению средств в домашних условиях. Коммерческим учреждениям не рекомендуется доверять суммы, размер которых превышает объемы, обещанные к возврату фондом гарантирования вкладов. Хранить средства рекомендуется в нескольких наиболее стабильных банках и желательно в разных валютах. Таким образом, удается минимизировать возможные риски потери или обесценивания капитала.

Эффективная ставка по вкладу

Банки предлагают разные программы вкладов – с пополнением или частичным изъятием, с капитализацией процентов или без. Если глубоко вникнуть в условия, может оказаться, что более высокая процентная ставка, которая указана в договоре, менее выгодна по сравнению с другими предложениями. Для сравнения разных программ используют эффективную ставку.

Что такое эффективная ставка по вкладу, как ее рассчитать и на что обратить внимание при оформлении депозита, расскажет Бробанк.

Что означает эффективная ставка по вкладу

С помощью эффективной ставки оценивают реальную прибыль от нахождения денег на банковском вкладе. Номинальная процентная ставка – тот показатель, который банк указывает в условиях по вкладу. А эффективная процентная ставка учитывает и капитализацию, поэтому она будет немного больше номинальной.

Банки предлагают несколько вариантов начисления прибыли по депозитным счетам:

Вклады с капитализацией позволяют получить больший доход. Так получается из-за того, что проценты по депозиту банк начисляет с определенной регулярностью, а полученная прибыль суммируется с основной суммой вклада. То есть в следующий раз проценты начислят уже на увеличенную сумму депозита.

В чем польза эффективной ставки по вкладам для клиентов

Эффективная процентная ставка по вкладу показывает реальную прибыль по разным депозитным счетам клиента. С ее помощью оценивают реальную сумму дохода и сравнивают условия по разным вкладам, открытым в нескольких банках. Если хотите получить наибольшую прибыль от размещения денег на депозитном счете, выбирайте вклад с капитализацией процентов.

При пополнении вклада на определенную сумму уже в первом месяце банк начисляет прибыль. Проценты прибавляют к изначальной сумме депозита. Во втором месяце проценты начисляют на первоначальную сумму с добавленными к ней процентами за первый месяц. Полученную прибыль снова суммируют с основной суммой депозита.

Так за весь срок действия вклада первоначальная сумма увеличивается, а прибыль с каждым месяцем становится немного больше. Чтобы рассчитать прибыль по такому вкладу, используют формулу сложного процента. Она учитывает регулярно увеличивающуюся сумму депозита. В итоге владелец вклада получает на самом деле процентную ставку выше, чем та, которая указана в информации по депозиту. Узнайте, как происходит капитализация вкладов в Сбербанке.

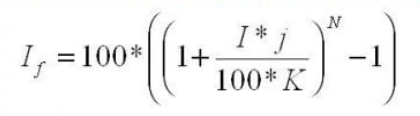

Как рассчитать

Для вычисления эффективной ставки вознаграждения по вкладу используют формулу:

Из формулы видно, что чем больше показатель N, тем выше эффективная ставка по депозиту. Если банк капитализирует проценты ежемесячно, таких периодов будет 12. Если же начисление процентов происходит ежеквартально N = 4. При выплате процентов в конце срока N = 1. Логично, что выгоднее выбирать депозиты, по которым количество периодов начисления процентов по вкладу больше.

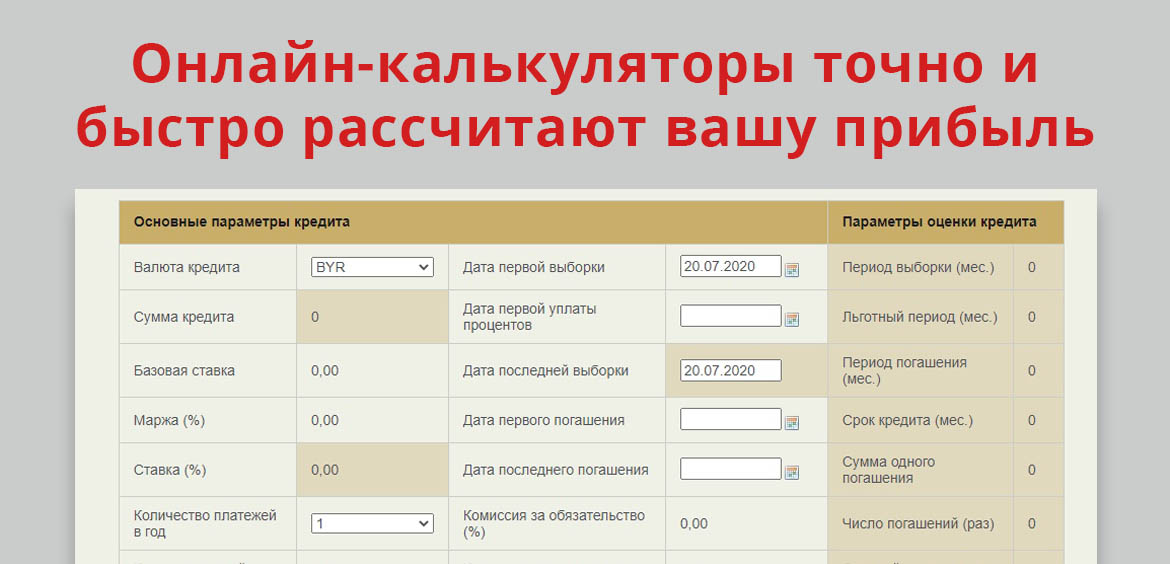

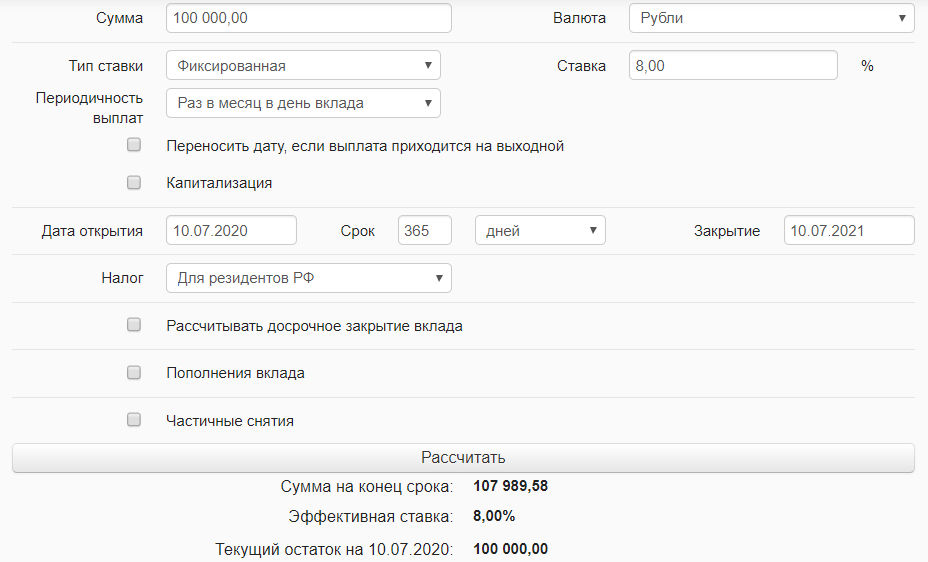

Если все необходимые показатели для вычисления эффективной ставки известны, можно рассчитать прибыль по формуле. Но намного удобнее пользоваться онлайн-калькуляторами в интернете.

Как отражается на эффективной ставке частичное снятие и пополнение

Чтобы убедиться, что с капитализацией прибыль по вкладу получается выше, рассчитаем доход с депозитного счета на примере. Допустим, оформлен вклад в 100 000 рублей на 1 год с процентной ставкой 8% годовых без капитализации. Уже через год доход составит 7989 рублей.

Теперь вычислим, какая прибыль будет в конце года по вкладу с капитализацией. При этом варианте доход 8288 рублей. А эффективная процентная ставка окажется немного выше не 8%, а 8,3%.

В итоге при прочих равных условиях по вкладу с капитализацией процентов можно получить на 300 рублей больше, чем по депозиту с простыми процентами. В первом случае показатель эффективной процентной ставки будет равен номинальной, а во втором случае – на 0,3% выше.

Рекомендации для вкладчиков

Перед оформлением вклада, воспользуйтесь такими советами:

Если предполагаете, что во время срока действия вклада могут понадобиться деньги, которые размещены на депозитном счете, выбирайте программу с возможностью частичного снятия. Но учитывайте, что при изъятии части суммы возникнут потери по процентам. Это отразится на итоговой эффективной ставке по вкладу и конечной прибыли.

Если планируете увеличивать сумму вклада и использовать счет для накопления, подбирайте программу с пополнением. В этом случае процент будет начисляться не только на капитализированные проценты, но и на деньги, которые добавлены к первоначальной сумме.