Чем выгодна кредитная карта сбербанка

Чем выгодна кредитная карта сбербанка

Потребительский кредит стоит оформить на расходы, о которых вы размышляете заранее. Например, курсы обучения, ремонт или мебель, организацию торжества, лечение, новый гаджет или абонемент в фитнес-клуб.

Оформляя кредитную карту, вы еще ничего не должны банку — можете вообще не воспользоваться деньгами или потратить лишь часть лимита. Карта — это ваш запасной кошелек, который под рукой на всякий случай. При этом проценты начисляются только на потраченную сумму и войдут в состав платежей лишь после окончания льготного периода.

Когда вы берете кредит, проценты начисляются на всю выданную сумму с момента ее получения. Даже если вы еще ничего не истратили, для банка поступление денег на ваш счет означает, что вы уже ими воспользовались. Поэтому ежемесячные платежи по кредиту сразу будут включать проценты (на всю сумму кредитных средств) и часть основного долга.

Лимит по кредитной карте вы можете тратить частично или до полного его исчерпания. После этого вы вносите минимальный платеж. Банк спишет проценты за пользование кредитом, а остаток можно будет тратить снова. Например, вы оплатили покупку на всю сумму лимита, и ваш платеж составляет 5000 р., из них 1200 р. — сумма начисленных процентов. Как только пополнение на сумму 5000 р. отразится на вашем счете, 3800 р. вы можете тратить снова.

В случае с потребительским кредитом, вы можете воспользоваться полученной суммой только 1 раз. Если деньги понадобятся повторно, придется подать заявку на новый кредит.

Кредит отличается тем, что проценты по нему начисляются обязательно на всю сумму с учетом срока кредита и с первого месяца входят в состав платежей. В ежемесячных платежах большая часть из внесенной суммы идет в счет погашения процентов до тех пор, пока они не будут выплачены полностью. Но если вы решите погасить кредит досрочно, то проценты пересчитаются, и вы заплатите только за период фактического пользования деньгами.

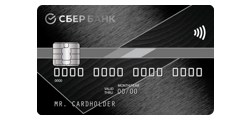

Сравнение кредитных карт Сбербанка и советы по выбору

#ВсеЗаймыОнлайн изучил кредитные карты, которые предлагает Сбербанк для различных целей. Вы узнаете подробные условия каждой карты и сможете понять, подойдет ли для ваших нужд то или иное предложение банка.

Далее мы рассмотрим все основные кредитные карты Сбербанка и ситуации, в которых они могут пригодиться.

Простая и доступная карта, которую могут оформить все желающие. Ее условия подойдут всем, кто часто пользуется кредиткой для оплаты покупок. Обслуживание карты полностью бесплатное – тогда она подойдет и как запасной платежный инструмент.

Золотая кредитная карта доступна тем, кто уже пользовался услугами банка. От классической она отличается только более дорогим обслуживанием и привилегиями для золотых карт от платежных систем. Оформить карту стоит ради статуса и собственных программ скидок от Visa и MasterCard.

Для премиальной кредитной карты действуют специальные условия получения баллов «Спасибо», похожие на условия дебетовой Карты с большими бонусами. Получить ее могут только постоянные клиенты банка. У карты большой кредитный лимит, но очень дорогое обслуживание.

Карта Аэрофлот отличается от классической кредитки тем, что для нее с каждой покупки начисляются мили. Эти мили можно потратить на авиабилеты у Аэрофлота и компаний альянса SkyTeam, повышение класса обслуживания и покупки у магазинов-партнеров. Также можно пожертвовать мили в один из благотворительных фондов.

Премиальная карта Аэрофлот доступна только узкому кругу клиентов банка, которые отличаются доходом и статусом. Получить ее можно только по специальному предварительно одобренному предложению. Для держателя карта гарантирует дополнительные привилегии от банка – обслуживание персональным менеджером и в зонах Сбербанк Премьер, повышение класса обслуживания в поездках и другие.

Для карты «Подари жизнь» действует благотворительная программа. Половина стоимости обслуживания за первый год и 0,3% от каждой покупки перечисляются в фонд помощи тяжелобольным детям. Остальные условия не отличаются от классической кредитки банка. Можно оформить золотую кредитную карту с благотворительной программой. Условия у нее – как у стандартной золотой карточки этого банка. Благотворительная программа действует на тех же условиях.

Цифровая кредитная карта выпускается и управляется в личном кабинете или приложении Сбербанк Онлайн, Она ничем не отличается от обычной карты, кроме отсутствия пластикового носителя. Благодаря поддержке бесконтактных сервисов ей можно пользоваться как онлайн, так и офлайн.

Сбербанк – самый крупный, самый надежный и самый популярный банк в России. Его отделения и банкоматы есть во многих населенных пунктах нашей страны. Стремление быть доступным всем жителям страны видно и в ассортименте банковских карт, как дебетовых, так и кредитных.

Все кредитные карты Сбербанка оформляются и выдаются в отделениях. Оставить заявку можно также в отделении, либо на сайте или через сервис «Сбербанк Онлайн». Почти для каждой кредитки возможно специальное предварительно одобренное предложение, которое отличается бесплатным обслуживанием и сниженными процентами. Такие предложения доступны только постоянным клиентам банка.

Постоянным клиентом Сбербанка считается тот, который получает зарплату или пенсию на карточку этого банка, активно пользуется его дебетовыми картами, открыл в банке вклад или оформил кредит.

Сравнение основных условий всех кредитных карт Сбербанка – в таблице:

Кредитные карты считаются одним из самых популярных источников «быстрых» и «доступных» денег. Можно долгое время не пользоваться картой, но она всегда выручит, если не хватает определенной суммы до зарплаты или хочется приобрести что-либо по выгодной цене здесь и сейчас. Многие клиенты Сбербанка пользуются и дебетовыми, и кредитными картами этого банка. Они вполне доступны для пользователя и предлагают комфортные условия.

На что следует обратить внимание:

Источники

А пользуетесь ли вы кредитными картами Сбербанка? Поделиться своим мнением и предложить необычные варианты вы можете в комментариях.

Работала редактором во многих крупных изданиях, в том числе Известиях и Вечерней Москве. Активно пишет новости и статьи, в том числе на финансовые темы, занимается продвижением проектов в социальных сетях. Анастасия знает, как заинтересовать нужную аудиторию и донести до нее нужную информацию.

Мой выбор – молодежная карта, пользуюсь уже полгода, оптимальный вариант для студента, у которого нет постоянной работы. Принесла справку о стипендии, этого хватило, тем более, что получаю повышенную как отличница, учусь на дневном. Сделали карту быстро, всего за пару дней. Обслуживание обходится в 62,5 рублей в месяц, автоматом подключен сбербанк онлайн и опция «Спасибо», потихоньку капают бонусы. Лимит хоть и небольшой, но мне его за глаза хватает, с моими скромными потребностями подошел бы даже вдвое меньший. Главное, что для нее не требуется стаж и официальное трудоустройство. Погашаю задолженность безналом. Приятно, что за смс-информирование отдельно денег не берут.

У меня карта Аэрофлот Премиальная и пользуюсь я ей уже года два. Конечно она мне выгодна, потому что я постоянно летаю, а с ней получается экономить на полетах, да и сидеть в бизнес зоне лучше, чем в обычной. Поэтому эта карта незаменима, если постоянно путешествуешь.

Так как я предпочитаю иметь не одну карту, то одним из важных показателей для меня является стоимость обслуживания карты. Ведь цена может перекрыть экономию, которую я получаю на кредитной карте. А за проценты по кредиту я не волнуюсь. Всегда гашу вовремя, в течении 50 дней.

Сложно сказать, какая кредитная карта сбербанка лучшая. У всех свои плюсы и нюансы. Работаю в банке два года в кредитном отделе,берут разные, но чаще всего классическую визу или мастеркард карту.

Потребительский кредит или кредитная карта Сбербанка — что лучше?

Что проще оформить – кредитную карту или кредит

Получить кредитную карту легче, чем потребительский кредит, если заемщик получает заработную плату на дебетовую карту в Сбербанке. В таком случае клиенту будет предложен предобренный лимит. Поэтому банк не станет проверять платежеспособность и надежность. Это объясняется тем, что при установлении лимита он уже рассчитал, какую сумму может взять в долг и погасить заемщик.

Потребительский кредит получить сложнее, если требуется сумма, большая, чем лимит по кредитной карте. Тогда банку нужно проверить клиента – его кредитную историю, наличие незакрытых кредитов в других банках и судебных делопроизводств.

Для потенциального заемщика, который не имеет регулярных поступлений на счет в Сбербанке, нет значительной разницы во времени оформления. Подача заявки на получение потребительского кредита и кредитной карты потребуют сбора стандартного пакета документов. Рассмотрение заявки займет до двух-трех рабочих дней в обоих случаях.

Кредитная карта подойдет, если нужно перехватить небольшую сумму до заработной платы или спонтанно купить давно желаемый товар по срочной акции. Кредиткой можно рассчитаться, например, за покупку, туристическую путевку, ужин в кафе или заказ товара в интернет-магазине.

Еще несколько критериев, по которым можно понять, что вам нужна именно кредитная карта:

На заранее запланированные крупные расходы лучше оформить потребительский кредит. Например, дорогостоящее обучение, мебель, ремонт, проведение масштабного торжества, лечение, компьютер.

Кредит подойдет в следующих случаях:

Сколько времени займет оформление

Как быстро клиент получит кредитную карту или потребительский кредит Сбербанка, зависит от того, поступают ли на его счет регулярные зачисления. Например, заработная плата или пенсия. Если да, то, скорее всего, для клиента предусмотрено предодобренное предложение по оформлению кредитной карты.

Тогда он может сразу получить моментальную кредитную карту. Когда срок ее действия подойдет к концу, в банк поступит новая именная кредитная карта. Получить ее можно в том же отделении, в котором была оформлена моментальная кредитка.

Если у клиента нет зарплатного проекта или вклада в Сбербанке, то решение по заявке будет принято в течение двух дней. Выпуск именной кредитной карты займет до 7 дней.

Узнать, есть ли предодобренное предложение по кредитной карте, можно в Сбербанк Онлайн. Для этого нужно заполнить заявку. Если карта предодобрена, то сразу появится информация о кредитном лимите и льготной процентной ставке.

Заявку по потребительскому кредиту от зарплатного клиента Сбербанк рассматривает не более двух часов. От всех остальных потенциальных заемщиков – в течение двух-трех дней. Информация о принятом банком решении поступает на мобильный телефон, указанный в анкете. Если оно положительное, можно в любое время посетить отделение Сбербанка и получить кредит.

Лимиты кредитной карты и кредита

Как правило, сумма лимита кредитной карты небольшая. При первом обращении за получением она и вовсе минимальная и может составить всего 15000 рублей. Далее банк может ежегодно пересматривать лимит и повысить его в случае положительной платежной дисциплины. Поэтому, если требуется значительная сумма, особенно наличными деньгами, лучше подать заявку на кредит.

Что выгоднее по финансам?

Чтобы разобраться, что выгоднее, кредитная карта или потребительский кредит, рассмотрим их на конкретном примере.

| Ставка кредита и кредитной карты | 23.9% |

| Сумма займа | 50000 рублей |

| Размер минимального платежа по кредитной карте | 5% от суммы основного долга+% |

| Срок погашения | 36 месяцев |

| Дата оплаты покупки | 01.02.2020 |

| Продолжительность льготного периода | 01.02.2020 – 21.03.2020 |

Согласно графикам платежей, общая сумма выплат вместе с процентами по кредитной карте составит 66774 рубля, по потребительскому кредиту – 70524 рубля 66 копеек. Оформить кредитную карту на 50000 рублей, будет выгоднее, чем кредит при условии одинаковой процентной ставки.

Как погашать задолженность

Погашать задолженность по кредиту несколько проще, чем по кредитной карте. При получении кредита заемщик сразу получает график фиксированных платежей. То есть нужно вносить конкретную сумму в определенное число каждого месяца.

С кредитной картой немного запутаннее, но разобраться не сложно. Использовать лимит кредитки можно как частично, так и полностью. После этого нужно внести обязательный платеж, и остаток средств можно будет продолжать тратить. Например, клиент рассчитался за покупку всей суммой лимита. Обязательный платеж составил 6000 рублей, из них 1300 рублей – начисленные проценты. При пополнении карты на 6000 рублей, 4700 рублей можно тратить снова.

Проценты по кредитной карте можно не платить совсем при соблюдении двух условий:

Беспроцентный период по кредитной карте Сбербанка может длиться до 50 дней. Точная продолжительность зависит от даты, в которую начинает действовать отчетный период. Чем ближе оплата картой к отчетной дате, тем длительнее льготный период. Отслежить срок его завершения можно в Сбербанк Онлайн.

Сумму полученного потребительского кредита можно использовать только один раз. Если заемные деньги опять понадобятся, то снова нужно подавать заявку.

Главное отличие кредита в том, что проценты по нему начисляют на всю сумму. При этом учитывается срок действия кредитного договора. С самого первого месяца проценты включены в график платежей.

Большая часть ежемесячного платежа идет для погашения процентов. Но при досрочном погашении банк пересчитает проценты, и заемщик заплатит только за время фактического пользования кредитом.

Выгодно ли досрочное погашение

Досрочное погашение будет выгодным и в случае с кредитной картой, и с кредитом. В обеих ситуациях уменьшится сумма основного долга и, соответственно, процентов. Но если досрочно погасить задолженность по кредитке до истечения льготного периода, то платить проценты вовсе не придется.

Кроме того погасить задолженность по карте можно без заявления в банк. Нужно просто внести деньги на счет — они пойдут в уменьшение долга по карте

Плюсы кредитной карты

Главное преимущество кредитной карты в том, что ее можно оформить на всякий случай. Деньги можно не тратить совсем, если не возникнет необходимости, или воспользоваться частью лимита. Кредитка станет своеобразным запасным кошельком, который всегда под рукой на случай непредвиденных обстоятельств.

Проценты по кредитной карте начисляются только на фактически потраченную сумму. Они войдут в состав обязательного платежа только после истечения льготного периода. Приятное дополнение – участие в программе «Спасибо от Сбербанка». Ее условия предусматривают получение бонусов за покупки, оплаченные картой. Их можно обменять на скидку в магазинах-партнерах Сбербанка.

Когда заемщик получает потребительский кредит, то проценты начисляют сразу на всю сумму заемных средств. Не важно, когда начнется их фактическое использование. Как только кредитные деньги поступили на расчетный счет, считается, что заемщик ими пользуется. Поэтому ежемесячный платеж по потребительскому кредиту уже включает часть процентов, рассчитанных с учетом всей его суммы.

Минусы использования кредитки

Несмотря на наличие очевидных преимуществ, кредитная карта имеет и недостатки. К ним относятся следующие минусы:

Потенциальный заемщик должен четко распланировать использование кредитных денег. Если средства нужны в качестве финансовой «подушки безопасности» для непредвиденных расходов, то стоит оформить кредитную карту. Если срочно нужна крупная сумма наличных денег, то снятие ее с кредитки обойдется слишком дорого. В таком случае выгоднее подать заявку на получение потребительского кредита.

Что же выбрать?

По дешевизне и удобству использования рекомендуем оформить кредитную карту Сбербанка. Если грамотно пользоваться, можно вообще не платить проценты банку.

Если же вы не понимаете, как работает кредитная карта, стоит остановить свой выбор на потребительском кредите. Его стоит также оформить, если предстоит большая покупка, а на карте лимита не хватает

Кредитная «СберКарта» — претендент на уникальность. Разбор Банки.ру

17 Время прочтения: 6 минут

Ставки ниже рынка, длинный льготный период и бесплатное обслуживание. Изучаем плюсы и минусы новой кредитки «Сбера».

Кредитная «СберКарта» уникальна — это не наш вывод, а утверждение самого СберБанка. Доверять амбициозным заявлениям банкиров, конечно, можно, но лучше все-таки проверять. Вот мы и решили выяснить, насколько уникален новый продукт «Сбера».

Госбанк внутри себя устроил настоящую карточную революцию. Сначала он переформатировал ассортимент дебетовых карт, а затем в конце лета запустил и новую кредитку. Прошедшие пара месяцев показали, что в «Сбере» не промахнулись с новинкой, она явна пользуется спросом. Что, впрочем, неудивительно — параметры у «СберКарты» по сравнению с остальным кредитным пластиком банка точно уникальны.

Кредитная «СберКарта»: тарифы

Кредитный лимит — до 1 млн рублей.

Выпуск и обслуживание — бесплатно.

Беспроцентный период — до 120 дней.

Ставка — от 9,8% до 17,9%.

Кэшбэк — до 30% у партнеров.

Первое, что бросается в глаза, — огромный кредитный лимит. Планка поднята до миллиона рублей — и это по-обычному, а не по премиальному пластику. Для сравнения: по «Золотой карте» того же «Сбера» можно рассчитывать максимум на 299 тыс. рублей.

Сама по себе сумма с шестью нулями выглядит впечатляюще. Конечно, это маркетинг чистой воды, реальный лимит вы получите, исходя из оценки конкретно вашей платежеспособности. И она тоже должна быть впечатляющая, чтобы вам одобрили миллион. Но тот факт, что хотя бы теоретически такой лимит можно получить по обычной карте, однозначно относит пластик «Сбера» к числу уникальных кредиток-миллионеров.

Нетипичный «грейс»

У «СберКарты» большой не только кредитный, но и льготный лимит. Беспроцентный период составляет 120 дней. Срок не уникально длинный, зато рассчитывается по довольно редкой для кредиток схеме. В большинстве банков грейс-период начинает «тикать» после первой же покупки, и под него подпадают все последующие оплаты. Из-за такой системы реальный «грейс» для каждой новой покупки становится все меньше и меньше. По сути, льготный период в 120 дней действует только для первой покупки, а для покупки, сделанной через месяц, он будет уже 90 дней. Соответственно, «грейс» для покупки, сделанной через два месяца, составит 60 дней, а для покупки, сделанной на 119-й день, и вовсе будет действовать только сутки.

По «СберКарте» все работает по-другому. Для трат в каждом месяце отсчитывается свой льготный период. Допустим, вы весь ноябрь расплачиваетесь кредиткой, и вам дается еще три месяца после ноября на погашение долга, то есть суммарно и выходит 120 дней. В декабре вы делаете новые покупки, и для них стартует своей грейс-период, в январе — свой и т. д.

Такая схема отсчета для заемщика намного выгоднее, ведь при ней всегда получается наиболее длинный беспроцентный срок. Вариант с «грейсом» в один день здесь просто технически невозможен.

Уникальности беспроцентной программе «СберКарты» добавляет то, что новый льготный период по ней будет действовать, даже если не закрыт долг по предыдущему. Допустим, в ноябре вы всего напокупали, но до конца февраля, когда заканчивается 120-дневный «грейс», вернуть все деньги не успели. Несмотря на это, на покупки в декабре, январе и феврале все равно будет действовать льготный период, так как для каждого месяца идет свой отсчет беспроцентных дней. В большинстве банков до тех пор, пока долг не будет погашен, никакого нового «грейса» вам не дадут. Навскидку даже не назовешь, в каком еще банке действуют столь же либеральные правила, как в «Сбере».

Если бы еще и снятие наличных со «СберКарты» подпадало под льготный период, то у пластика «Сбера» был бы просто идеальный «грейс». Но, к сожалению, в банке не включили эту востребованную заемщиками опцию.

Кредитные карты Сбербанк

Сбербанк выпускает несколько видов кредитных карт. Одни подходят для всех клиентов, другие — для тех, кто много путешествуют, третьи — позволяют владельцам участвовать в благотворительности. Финансовый эксперт Трескова Клавдия изучила все действующие предложения Сбербанка и условия получения кредитных карт.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 9,8% |

| Без процентов | 120 дней |

| Стоимость | 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | От 2 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 3 000 000 Р |

| Проц. ставка | От 21,9% |

| Без процентов | До 50 дней |

| Стоимость | 4 900 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23.9% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб./год |

| Кэшбек | До 30% |

| Решение | 2 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 600 000 Р |

| Проц. ставка | 23,9% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 50 дней |

| Стоимость | 3 500 руб. |

| Кэшбек | Мили |

| Решение | До 2 дней |

| Кред. лимит | 3 000 000 Р |

| Проц. ставка | 21,9% |

| Без процентов | До 50 дней |

| Стоимость | 12 000 руб. |

| Кэшбек | Мили |

| Решение | До 2 дней |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 50 дней |

| Стоимость | От 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 23,9% |

| Без процентов | До 50 дней |

| Стоимость | От 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | До 111 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-25% |

| Решение | 2 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 12 мес. |

| Стоимость | От 0 руб. |

| Кэшбек | До 30% |

| Решение | 2 мин. |

| Кред. лимит | 150 000 Р |

| Проц. ставка | 0% |

| Без процентов | 3 года |

| Стоимость | От 0 руб. |

| Кэшбек | 3-8% |

| Решение | 2 мин. |

| Кред. лимит | 350 000 Р |

| Проц. ставка | 0% |

| Рассрочка | До 18 мес. |

| Стоимость | 0 руб. |

| Кэшбек | До 6% |

| Решение | 5 минут |

| Кред. лимит | 300 000 Р |

| Проц. ставка | От 21.9% |

| Без процентов | До 55 дней |

| Стоимость | 590 руб./год |

| Кэшбек | До 25% |

| Решение | За 5 минут |

| Кред. лимит | 299 999 Р |

| Проц. ставка | От 24,9% |

| Без процентов | 51 день |

| Стоимость | 900 руб./год |

| Кэшбек | 1-8% |

| Решение | 2 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | 29.9% |

| Без процентов | До 55 дней |

| Стоимость | 0 руб. |

| Кэшбек | 1-5% |

| Решение | 1 день |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 24.9% |

| Без процентов | До 62 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-3% |

| Решение | 1 день |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 25.9% |

| Без процентов | 120 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | 1 день |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 120 дней |

| Стоимость | От 0 руб. |

| Кэшбек | Нет |

| Решение | 15 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 15% |

| Без процентов | 55 дней |

| Стоимость | 1 890 руб. |

| Кэшбек | 1-30% |

| Решение | 2 мин. |

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 13,9% |

| Без процентов | 55 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 2% |

| Решение | От 15 мин. |

| Кред. лимит | 100 000 Р |

| Проц. ставка | От 29% |

| Без процентов | 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 30% |

| Решение | 1 мин. |

| Кред. лимит | 290 000 Р |

| Проц. ставка | От 0% |

| Рассрочка | До 12 мес. |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | За 1 мин. |

| Кред. лимит | 2 000 000 Р |

| Проц. ставка | 23,9% |

| Без процентов | 62 дня |

| Стоимость | 0 руб. |

| Кэшбек | 1-3% |

| Решение | 1 день |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 9,9% |

| Без процентов | До 100 дней |

| Стоимость | От 5490 р./год |

| Кэшбек | Нет |

| Решение | 2 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | 23.99% |

| Без процентов | До 60 дней |

| Стоимость | 490 руб./год |

| Кэшбек | До 7% |

| Решение | 1-2 дня |

| Кред. лимит | 100 000 Р |

| Проц. ставка | От 0.85% |

| Без процентов | 3 дня |

| Стоимость | 0 руб. |

| Кэшбек | Нет |

| Решение | 1 минута |

| Кред. лимит | 600 000 Р |

| Проц. ставка | От 25,9% |

| Без процентов | 60 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-10% |

| Решение | 2 мин. |

| Кред. лимит | 600 000 Р |

| Проц. ставка | 26% |

| Без процентов | До 55 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 10% |

| Решение | До 1 дня |

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 23% |

| Без процентов | До 60 дней |

| Стоимость | От 990 р./год |

| Кэшбек | 2-8% |

| Решение | 1-5 дней |

Более лояльное отношение у Сбербанка к зарплатным клиентам, вкладчикам, добропорядочным заемщикам и пенсионерам, которые получают пенсию внутри банка. Остальные потенциальные держатели кредитных карт могут узнать доступные им лимиты и условия обслуживания при личном обращении в офис. В обзоре Бробанка представлены все кредитные карты Сбербанка, которые оформляют разным категориям клиентов.

Какие кредитные карты выпускает Сбербанка

Сбербанк выпускает несколько вариантов кредитных карт. Одни и те же кредитки могут одновременно относиться к двум категориям, например, к бонусной и благотворительной. Поэтому для удобства ознакомления с информацией, если карта подробно описана в предыдущем подзаголовке, в следующем будет указано только ее название.

Общие условия для оформления всех кредитных карт Сбербанка:

Остальные параметры и условия обслуживания по кредитным картам Сбербанка отличаются.

Премиальные кредитные карты Сбербанка

В Сбербанке 3 вида премиальных кредитных карт:

Премиальная кредитная карта Visa

Премиальная Visa от Сбербанка признана самой выгодной картой премиального уровня по версии Frank Research Group в 2019 году. Подходит для клиентов, которым требуется повышенный уровень обслуживания и доступ к специальным бонусным программам.

Основные характеристики кредитки:

| Категория расходов | Максимальное количество баллов «Спасибо» от суммы расходов |

| Расчеты у партнеров СберБанка | 30% |

| Автозаправки, Gett и Яндекс.Такси | 10% |

| Рестораны и кафе | 5% |

| Расчеты в супермаркетах | 1,5% |

| Оплата за прочие товары и услуги | 0,5% |

Дополнительные бонусы пользователям при повышении уровня привилегий по программе лояльности Спасибо от СберБанка.

| Преимущества | Недостатки |

| Недорогое ежегодное обслуживание для карты премиального уровня, если попасть на акции, которые проводит Сбер | Нет возможности оформить дополнительную карту |

| Бесплатные уведомления об операциях | Невозможно бесплатно обналичить средства |

Подать заявку на карту можно в личном кабинете Сбербанк.Онлайн или в офисе.

Премиальная кредитная карта MasterCard

Основные характеристики премиальной кредитки MasterCard от Сбербанка:

| Категория расходов | Максимальное количество баллов «Спасибо» от суммы расходов |

| Расчеты у партнеров СберБанка | 30% |

| Автозаправки, Gett и Яндекс.Такси | 10% |

| Рестораны и кафе | 5% |

| Расчеты в супермаркетах | 1,5% |

| Оплата за прочие товары и услуги | 0,5% |

Дополнительные привилегии при повышении уровня по системе лояльности СберСпасибо.

| Преимущества | Недостатки |

| Возможность получить пониженную процентную ставку на индивидуальных условиях | Нельзя оформить дополнительную карту |

| Бесплатные уведомления об операциях | Нет бесплатного обналичивания и перевода на другие карты |

Действующие клиенты могут подать заявку на кредитку через Сбербанк.Онлайн. Если счетов в Сбере нет, потребуется обратиться в офис лично.

Карта Аэрофлот Signature

Премиальная кредитка Аэрофлот Signature Сбербанка подходит для клиентов, которые часто путешествуют воздушным транспортом. Основные характеристики:

| Категория расходов | Максимальное количество баллов «Спасибо» от суммы расходов |

| Расчеты у партнеров СберБанка | 30% |

| Автозаправки, Gett и Яндекс.Такси | 10%, максимум 1 000 баллов |

| Рестораны и кафе | 5%, максимум 2 000 баллов |

| Расчеты в супермаркетах | 1,5% |

| Оплата за прочие товары и услуги | 0,5% |

Для карт Signature предусмотрены отдельные бонусы от платежной системы. По этой карте доступна:

Кроме того по кредитке Аэрофлот Signature доступны дополнительные скидки и предложения от платежной системы.

| Преимущества | Недостатки |

| Доступ к крупному кредитному лимиту | Дорогое обслуживание, которое подойдет не всем клиентам |

| Наличие бонусной программы по накоплению миль и дополнительные сервисы | Нет возможности оформить дополнительную карту |

| Бесплатные уведомления об операциях | Льготный период только на покупки, нет бесплатного обналичивания |

Держатели карты Аэрофлот Signature смогут бесплатно получить наличные за рубежом в экстренных ситуациях.

Кредитные карты с накоплением миль

Сбербанк выпускает 2 вида кредитных карт с накоплением миль:

Описание первой карты Аэрофлот Signature приведено в разделе о премиальных картах. Выпуск классической кредитной карты Аэрофлот прекращен с 09.12.2019 года.

Общие характеристики кредитки Золотая карта Аэрофлота от Сбербанка:

| Условие | Максимальное количество баллов «Спасибо» от суммы расходов |

| Расчеты у партнеров СберБанка | 30% |

| На уровне «Большое Спасибо» и выше | 0,5% |

Дополнительные бонусы при повышении уровня привилегий по программе лояльности СберБанка. По этой карте платёжная система Visa предоставляет услуги профессиональной, оперативной медицинской и юридической поддержки за рубежом. А так же скидки и специальные предложения у компаний-партнеров Visa.

| Преимущества | Недостатки |

| Начисление бонусов за расчеты по карте, в том числе в милях | Нет возможности оформить дополнительную карту |

| Бесплатные уведомления об операциях | Льготный период только на покупки, нет бесплатного обналичивания |

Максимальный кредитный лимит доступен только по спецпредложению Сбербанка, для остальных клиентов он не превысит 300 000 рублей.

Благотворительные кредитные карты Сбербанка

СберБанк выпускает два вида благотворительных кредиток:

Карты отличаются не только классом, но и условиями обслуживания.

«Подари жизнь» классическая

Основные характеристики стандартной благотворительной кредитки от Сбербанка:

Программа участия в благотворительности с отчислениями в фонд «Подари жизнь» реализована таким способом:

| Условие | Процент отчисления |

| От всех расчетов по карте | 0,3% |

| Дополнительная сумма отчисления от Сбербанка | 0,3%, эквивалентна сумме перечисленной держателем карты |

| Дополнительная сумма отчисления от платежной системы Visa | 0,3%, эквивалентна сумме перечисленной держателем карты |

| Дополнительное отчисление | 50% от стоимости первого года обслуживания, как правило, это 450 рублей |

Если карту выдают в рамках предодобренного кредитного лимита, она бесплатная и дополнительного отчисления от суммы ежегодного обслуживания не будет.

| Преимущества | Недостатки |

| Участие в благотворительной программе автоматическое | Перевыпуск карты 150 рублей |

| Участие в бонусной программе «СберСпасибо» и начисление баллов за любые расчеты по карте | Льготный период только на покупки, нет бесплатного обналичивания |

| Можно получить карту бесплатно | Мобильный банк и смс-сервис 60 рублей в месяц |

Карты больше всего подходит социально-ответственным клиентам, которые заинтересованы в благотворительности.

Золотая «Подари жизнь»

Основные характеристики кредитной карты Gold «Подари жизнь» от Сбербанка:

Схема отчислений в фонд «Подари жизнь»:

| Условие | Процент отчисления |

| От всех расчетов по карте | 0,3% |

| Дополнительная сумма отчисления от Сбербанка | 0,3%, равняется сумме перечисляемой держателем карты |

| Дополнительная сумма отчисления от платежной системы Visa | 0,3%, равняется сумме перечисляемой держателем карты |

| Дополнительное отчисление | 50% от суммы первого года обслуживания, как правило, это 1 750 рублей |

Карту в рамках предодобренного предложения выдают бесплатно, поэтому не будет дополнительного отчисления в благотворительный фонд от стоимости обслуживания.

| Преимущества | Недостатки |

| Можно получить карту бесплатно | Не выпускают дополнительные карты к основной |

| Перевыпуск карты и мобильный банк с уведомлениями всегда бесплатный | Льготный период только на покупки, нет бесплатного обналичивания |

Карта подходит социально-ответственным клиентам, которые хотят участвовать в благотворительности и при этом готовы заплатить за дополнительный статус.

Цифровая кредитная карта Сбербанка

Сбербанк выпускает только одну Цифровую кредитную карту, у которой нет физического пластикового носителя. Основные характеристики кредитки:

Отличительные особенности цифровой карты – ее нельзя потерять, поэтому она более безопасна по сравнению с другими кредитками. Кроме того такие карты экологичны, у них нет пластикового носителя, который надо утилизировать.

| Преимущества | Недостатки |

| Бесплатное годовое обслуживание, уведомления и отчет по операциям на почту | Снимать наличные можно только в банкоматах с бесконтактным обслуживанием |

| Участие в бонусной программе «СберСпасибо» | Льготный период только на покупки, нет бесплатного обналичивания |

| Бесплатное пополнение цифровой карты в мобильном приложении Сбербанка и на сайте | Пользоваться цифровой картой без пластикового носителя можно только с использованием смартфона с функцией NFC |

| Картой можно пользоваться сразу, не дожидаясь выпуска | В большинстве случаев карты оформляют только по предодобрению |

Цифровая кредитная карта может быть выпущена на пластиковом носителе, если в телефоне клиента нет функции NFC. Заявку на пластик можно оставить на сайте или по номеру 900. Карта подходит для расчетов в любой точке мира, где работают платежные системы Visa и MasterCard.

Кредитные карты Сбербанка с доступом к бонусам

Доступ к бонусной программе лояльности Сбербанка могут получить держатели всех кредитных карт:

В этом разделе рассмотрены только те кредитные карты, которые не были описаны выше.

Программа лояльности СберСпасибо

Для накопления бонусов держателю кредитной карты необходимо пройти регистрацию в системе лояльности СберСпасибо. Если уже оформлена любая дебетовая карта, которая привязана к программе, подключать кредитку не обязательно. Бонусный счет един для всех карт Сбербанка, поэтому если карт несколько бонусы будут суммироваться.

Подключиться к СберСпасибо можно:

В программе лояльности Сбера 4 уровня. Каждый начисленный клиенту 1 балл = 1 рублю. Бонусы можно тратить на скидки при оплате товаров и услуг у партнеров. На высшем уровне программы лояльности «Больше, чем Спасибо» баллы можно обменивать на деньги.

Владельцы карт с накоплением миль могут при желании их обменять на бонусы в пересчете 400 миль = 100 баллов. Акция обмена миль на бонусы доступна участникам до 01.02.2022 года.

Срок жизни накопленных баллов в системе – 24 месяца. Если их не израсходовать, они аннулируются. Не все бонусы будут сгорать одновременно. Ежемесячно будут аннулированы те баллы, от даты начисления которых истекло 24 месяца.

Классические, золотые кредитки и Momentum

Сведем в таблицу условия обслуживания по стандартным, золотым и моментальным картам в платежных системах MasterCard и VIsa:

| Условие | MasterCard Standart и Visa Classic | MasterCard Gold и Visa Gold | Momentum MasterCard Standart и Momentum Visa Classic |

| Стоимость выпуска и ежегодного обслуживания | Бесплатно | Бесплатно | Бесплатно |

| Ежедневный лимит на обналичивание | 150 000 рублей | 300 000 рублей | 150 000 рублей |

| Максимальный кредитный лимит | 600 000 рублей | 600 000 рублей | 600 000 рублей |

| Диапазон процентной ставки | От 23,9% до 25,9% | От 23,9% до 25,9% | 23,9% |

Преимущества и недостатки кредитных карт:

| Преимущества | Недостатки |

| Бесплатное годовое обслуживание | Льготный период только на покупки, нет бесплатного обналичивания |

| Участие в бонусной программе «СберСпасибо» | Не выпускают дополнительные карты |

| Крупный кредитный лимит | Плата за обналичивание не только кредитных, но и собственных средств, которые хранятся на карте |

| Бесплатный смс-сервис и push-уведомления, а также отчет по операциям на почту | Карты Momentum оформляют только клиентам по предварительному одобрению |

Заявку на любую из карт можно подать в личном кабинете Сбербанк.Онлайн или в офисах. Если банком принято положительное решение, на мобильный телефон придет смс-уведомление о том, где и когда забрать готовую карту.

Можно ли оформить кредитные карты Сбербанка онлайн

Подать онлайн-заявку на выпуск кредитной карты Сбербанка могут те клиенты, которые хотя бы раз обращались в банк лично и проходили регистрацию. Все владельцы дебетовых карт могут получить доступ к личному кабинету через сайт банка или мобильное приложение. Если карта Сбербанка уже оформлена, но интернет-банк не подключен, можно его активировать несколькими способами:

Как выбрать кредитную карту

Чтобы выбрать наиболее подходящую кредитную карту в Сбербанке обратите внимание на несколько критериев одновременно:

Активным действующим клиентам Сбербанк может предложить повышенный кредитный лимит и пониженную процентную ставку. Чтобы выбрать наиболее выгодный вариант, можно заранее проверить доступность специальных условий двумя способами:

В предодобренном предложении Сбербанка по кредитным картам указан:

По желанию доступный кредитный лимит можно уменьшить. Увеличить нельзя. Кроме того можно указать тип карты из предложенного перечня и отделение Сбербанка, где удобнее всего получить готовую кредитку. Если паспортные данные были изменены, например, смена фамилии при заключении брака, оформить карту можно только в офисе банка по новому паспорту.

Максимальный кредитный лимит и итоговую процентную ставку за пользование заемными деньгами Сбербанк устанавливает каждому клиенту на индивидуальных условиях.

Документы для оформления кредитки в Сбербанке

Если у вас временная прописка в том регионе, где подана заявка, необходимо принести документ со сроком регистрации.

Если хотите получить одобрение крупного кредитного лимита, а заработная плата поступает на счет в другом банке, принесите дополнительные подтверждения платежеспособности:

Первый вариант предпочтительнее, так как дает более емкую информацию о потенциальном заемщике.

Если вы пенсионер и получаете пенсию в другом банке, предъявите справку из ПФР о размере пенсионной выплаты или выписку по счету.

Для подтверждения официального трудоустройства подойдет:

Сбербанк обязательно проверит кредитную историю каждого потенциального заемщика и кредитный рейтинг. А также текущую финансовую нагрузку перед другими кредиторами. Если она будет слишком высокой, сложнее претендовать на повышенный лимит по кредитной карте.

Как пользоваться кредитной картой Сбербанка

Прежде чем использовать кредитную карту Сбербанка, ее понадобится активировать:

При расчетах в офлайн-магазинах передайте карту кассиру и подтвердите операцию ПИН-кодом. Если оформлена бесконтактная карта, карту передавать никому не надо, а ПИН-код нужен только для операций свыше 1 000 рублей. В некоторых случаях кассир может попросить держателя карты поставить на чеке подпись, чтобы сверить ее с подписью на оборотной стороне пластика.

При расчетах в онлайне указывайте номер, фамилию, имя и CVV/CVC-код с оборотной стороны карты. Никогда не вводите ПИН-код при интернет-платежах, если на сайте запросили такую информацию – перед вами мошенники. Более подробную информацию о безопасности онлайн-расчетов читайте в отдельном материале.

Почему могут отказать в выдаче кредитки

Сбербанк одобряет заявки на кредитные карты не всем. При этом причину отказа сотрудники банка могут не озвучить, но наиболее частые варианты:

Если Сбербанк отклонил заявку на кредитную карту, повторное обращение примут через 60 дней.

Сколько ждать до выдачи кредитной карты

Карты моментальной выдачи – Momentum и цифровые, можно использовать в тот же день, когда они были оформлены. Те пластиковые карты, на которых нанесен эмбоссинг – имя и фамилия держателя – изготавливают в течение от 3-5 рабочих дней до 2 недель. Кроме того на срок получения карты влияет удаленность населенного пункта, где подана заявка на кредитную карту. В больших городах карты изготавливают и выдают быстрее, в удаленных – дольше.

Выдают кредитные карты только в офисах Сбербанка, доставка на дом не предусмотрена. Конверт вручают лично клиенту после идентификации личности. Пластиковую карту понадобится активировать. После чего можно совершать покупки в пределах утвержденного кредитного лимита.

Как работает льготный период по кредитным картам Сбербанка

По всем кредитным картам Сбербанка беспроцентный период длится 50 дней. Если возвращать потраченную сумму в указанный срок, за пользование земными деньгами не придется платить.

Грейс, он же беспроцентный период, зависит от даты отчета. Ее устанавливают индивидуально для каждого клиента. К примеру, ваша дата формирования отчета 17 сентября, значит, с 18 сентября стартует очередной льготный период. При оплате товара 18 сентября для возврата денег будет 50 дней – до 7 ноября. Если платеж провести 15 октября, продолжительность беспроцентного периода составит всего 23 дня. Если не рассчитаться в этот срок, банк начислит проценты по установленной ставке.

Чтобы пользоваться беспроцентным периодом максимальное число дней найдите свою дату отчета. Для этого в Сбербанке предусмотрено 3 способа:

Как не пропустить минимальный платеж

Сумму и дату предстоящего платежа по кредитной карте можно узнать в личном кабинете или с помощью смс-команды на номер 900, со словом ДОЛГ. Чтобы не пропустить дату, настройте Автопогашение в личном кабинете Сбербанк.Онлайн:

Услуга бесплатная. В любой момент опцию можно отменить или перенастроить.

Независимо от того настроено Автопагашение или нет Сбербанк присылает всем клиентам с накопленной задолженностью по кредитной карте уведомление такого содержания:

«Внесите платеж ХХХ руб. на карту VISA**** до ДД.ММ.ГГ, чтобы не допустить просрочку погашения. Для использования льготного периода внесите YYY руб. Задолженность на сегодня ZZZ руб.», где:

Льготный период по кредитным картам Сбербанка предусмотрен на оплату товаров и услуг, а также на ежемесячную комиссию за годовое обслуживание карты. На остальные операции беспроцентный период не распространяется.

Проценты за пользование кредитными деньгами

Проценты за использование кредитных денег списываются с карт Сбербанка автоматически из доступных средств или из тех, которые на нее поступают. Если вернуть заемную сумму в течение льготного периода, никаких процентов банк не начислит. Погашение накопленной задолженности без процентов доступно держателям карт от 20 до 50 дней.

Грейс-период Сбербанка состоит из 30 дней отчетного периода и 20 дней платежного периода. Если ваша отчетная дата, к примеру, 17 сентября и до 17 октября не будет никаких платежей, то 17 октября наступает следующий отчетный период. Эти 30 дней даются на расчеты с кредитной карты.

В конце беспроцентного срока держателям кредитных карт приходят отчеты обо всех платежах в периоде и накопленных задолженностях. Если платежей не было, отчет будет пустым.

В беспроцентный период обязательно внесение минимального платежа. Его сумма в Сбербанке – 5% от размера долга плюс начисленные проценты. Будьте внимательны к внесению минимального платежа. Если его пропустить или не заплатить в полном объеме – возникнет просрочка. На нее будет начислено 36% годовых. Кроме того информация о нарушении графика выплат будет передана в бюро кредитных историй, что в итоге отразится в вашей кредитной истории.

Как изменить доступный лимит по действующей кредитной карте

Кредитный лимит по кредитным картам Сбербанка не постоянная величина. Ответственным клиентам, с высоким уровнем доходов, его могут увеличить. А тем, кто относится к обязательствам недобросовестно или у кого снизился уровень доходов, лимит могут сократить.

Возобновление кредитного лимита по кредиткам Сбера происходит, если была погашена вся накопленная задолженность.

Изменение кредитного лимита

В Сбербанке увеличение кредитного лимита происходит только по инициативе самого банка. Специалисты каждые полгода проверяют финансовое состояние клиентов-заемщиков и предлагают им повысить или снизить доступный кредитный лимит.

Тем клиентам, которые активно используют кредитку, чаще предлагают увеличение кредитного лимита. Тем, кто не использует кредитный лимит до конца или проводит операции по кредитке редко, могут предложить снижение доступной взаймы суммы. И в первом, и во втором случае на мобильный телефон клиента придет смс-оповещение с предложением банка.

Снижение лимита по кредитке Сбербанка по инициативе клиента

Если вы целенаправленно хотите снизить кредитный лимит, чтобы не возникал соблазн тратить больше, чем вы можете себе позволить:

Компания идет навстречу своим клиентам и уменьшает доступный по кредитке лимит. Однако не спешите, если вы умеете грамотно пользоваться и распоряжаться кредитной картой. В определенной ситуации вам может понадобиться доступ к крупной сумме, которую вы сумеете вернуть в льготный период без начисления процентов. Получить одобрение на повышенный лимит, потом может оказаться сложнее, чем научиться самодисциплине в финансовых расходах.

Автоматическое увеличение лимита

Тем клиентам, которым банк готов одобрить увеличение кредитного лимита, приходит уведомление на мобильный телефон. Если от предложения не отказаться, лимит повысят автоматически. По отзывам держателей кредитных карт не все довольны такими действиями Сбербанка. Бывает так, что сообщение пропустили, а потом влезают в долги на более крупную сумму, чем была доступна раньше.

Чтобы этого не произошло, важно отслеживать все смски от Сбербанка. Если вам предложили увеличить лимит, а это не надо, откажитесь. Отправьте сообщение на номер 900 с текстом: ЛИМИТ НЕТ. Тогда банк не станет менять доступную заемную сумму по кредитной карте.

Резюме

Кредитные карты Сбербанка рассчитаны на клиентов с разным уровнем доходов. Можно оформить карту премиального или стандартного типа. По ним отличаются процентные ставки и доступные кредитные лимиты. Выбирайте ту кредитку, которая максимально подходит под ваши запросы.

Обратите внимание, что пользователям кредитных карт Сбербанка немного проще претендовать на льготные условия по потребительскому кредиту, рефинансированию или ипотеке. Поэтому этот продукт может стать началом взаимовыгодного и успешного сотрудничества с самым крупным банком страны.