Франшиза при страховании что это такое простыми словами

Экономим на страховке с помощью франшизы

Что такое франшиза?

Потребители чаще всего не знают, что такое франшиза, думая, что это просто скидка. Конечно, применение франшизы позволяет снизить стоимость полиса, прилично сэкономить на страховке. Но важно понимать, что полис с франшизой предполагает снижение цены взамен того, что при возникновении страхового случая, часть убытка не будет возмещена. Таким образом, франшиза в страховании – это часть страхового возмещения, которую клиент оплачивает самостоятельно.

Можно взять в качестве примера сегмент автострахования и говорить о применении франшизы в каско. Если обычно вы ездите аккуратно и рассчитываете, что страховой полис может и не пригодиться, то франшиза вполне ваш вариант. Вы заплатите за страховку небольшую сумму. В то же время, если страховой случай все-таки произойдет, вы можете быть уверены в том, что страховка, пусть и за вычетом франшизы, покроет ущерб.

Предлагая клиентам полисы с франшизой, страховщики, в свою очередь, привлекают значительно больше клиентов, чем если бы такой возможности снизить стоимость страхового полиса не было.

Виды франшиз

Франшизы разделяют на несколько видов. Бывают условная франшиза, безусловная и динамическая. Остановимся на каждой из них подробнее.

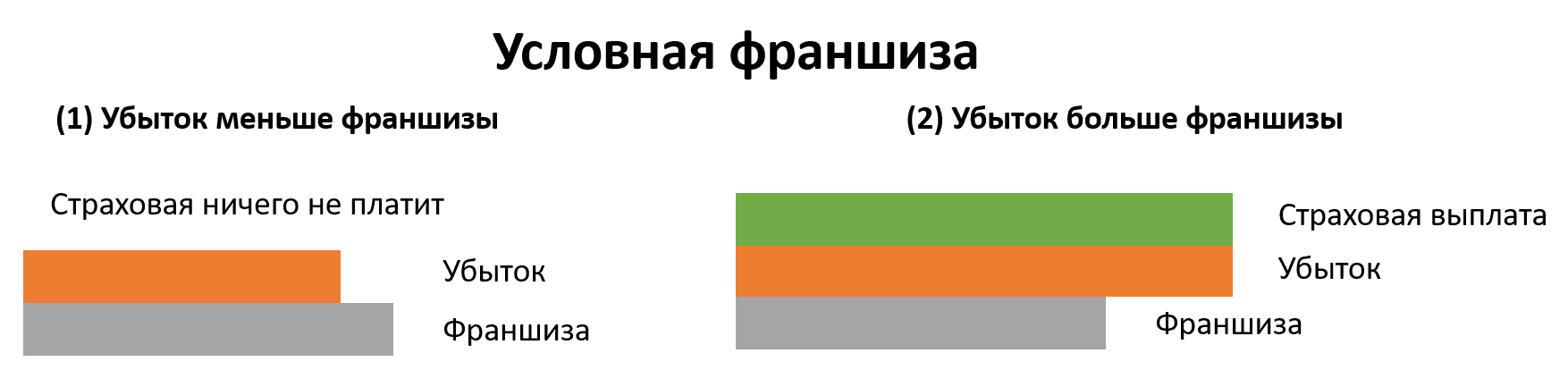

Условная франшиза. Страховщик указывает в договоре определённую величину франшизы. Например, вы получили ущерб, возмещение по которому составило бы 1 тысячу рублей. При этом размер установленной франшизы выше. В таком случае вы не получите возмещение ущерба. Однако, если ущерб превысил сумму франшизы, то страховая компания покроет его целиком.

Безусловная франшиза. Такая франшиза не выплачивается клиенту и действует на протяжении всего срока договора страхования. Например, в страховой компании «Согласие» франшиза по каждому страховому случаю позволяет экономить на стоимости каско до 40%. Франшиза не применяется в случае, если в ДТП водитель застрахованного авто невиновен, а виновное лицо установлено. Также франшиза не действует при повреждении стекол, рассеивателей фар / фонарей в случае их ремонта на СТОА вместо замены.

Динамическая франшиза. Это вид безусловной франшизы, которая применяется не с первого страхового события, а только со второго или третьего. С каждым новым убытком размер динамической франшизы может увеличиваться. Например, вы выбрали динамическую франшизу, заключив договор каско в страховой компании «Согласие». При заявлении первого события франшиза составит 0% от страховой суммы, второго события – 15 тысяч рублей.

В каких видах страхования встречается франшиза

Полисы с франшизой наиболее популярны в автостраховании, но существуют и во многих других видах страхования. Например, в страховании путешественников. В этом случае вам придется самостоятельно оплатить часть расходов при обращении за медицинской помощью в поездке.

Используется франшиза и в страховании имущества (квартир и домов), но не так часто. Все дело в том, что франшиза при страховании квартир и домов не влияет на стоимость полиса так существенно как в автостраховании.

Плюсы и минусы страховки с франшизой

Преимущества для страхователей

Главное преимущество полиса с франшизой для страхователя – снижение стоимости страховки. Кроме того, для таких полисов сроки оформления сокращенные, документов, которые необходимо предоставить для страховой, как правило, меньше. Это логично: страховая компания по упрощенной системе оформляет страховые полисы, которые накладывают на нее меньше ответственности.

Сокращение сроков оформления и количества документов. Так как страховая компания по полису с франшизой меньше рискует своими финансами, то и оформлять такой полис проще. Часто на это требуется меньше документов, а проверка идёт быстрее.

Преимущества для страховой компании

При страховом случае компания платит меньшую сумму, чем по договору без франшизы, а иногда не платит вовсе.

Недостатки для страхователя

Возмещение при страховом случае меньше, чем по страховке без франшизы. Иногда оно отсутствует полностью.

Недостатки для страховой компании

Страховка с франшизой стоит дешевле, страховая компания получает меньше денег. Это главный минус.

Вывод

Решить для себя нужно ли вам заключать договор страхования с франшизой можно, если думать не о моментальной выгоде. Оцените, насколько высоки ваши риски в страховой период. Наконец, обращайтесь только к проверенным страховщикам. Исчерпывающую информацию вы можете получить у страховых консультантов компаний. Опытный менеджер поможет вам принять окончательное решение о том, какой полис выбрать – с франшизой или без нее. Сайт компании должен содержать подробную информацию о том, как действует полис с франшизой. На сайтах страховщиков полис купить удобно и быстро – вы можете сделать это онлайн, не выходя из дома.

Франшиза в страховании

Какие существуют виды франшизы в страховании?

Франшиза в страховании бывает условной и безусловной.

Условная льгота предусматривает страховую невыплату, если убыток по случаю не выходит за рамки установленной франшизы. И наоборот: если выплата превышает франшизу, то сумма убытка подлежит полному возмещению.

Вариант 1. Страховой случай произошел на сумму 900 руб. Страховщик не несет никаких выплат, так как сумма убытка меньше франшизы.

Вариант 2. Убыток по случаю составил 9000 руб. Страховая компания выплачивает его в полном объеме, так как убыток больше франшизы.

Вариант 1. Убыток по случаю составил 800 руб. Страховщик не несет выплат, так как убыток меньше оговоренной франшизы.

Размер страховой суммы в зависимости от вида франшизы, заключенной на сумму 1000 руб. на примере можно показать и в таблице

(30% от суммы убытка)

Плюсы франшизы в страховании

Франшиза в договоре страхования бывает нескольких видов:

Страховая франшиза привносит дополнительные условия в соглашение, которые помогут ему стать более привлекательным клиенту и страховой компании. Если вы разберетесь в ее расчете, то сможете сделать страховые выплаты наиболее выгодными для себя, снизив сумму затрат по выплате страховки.

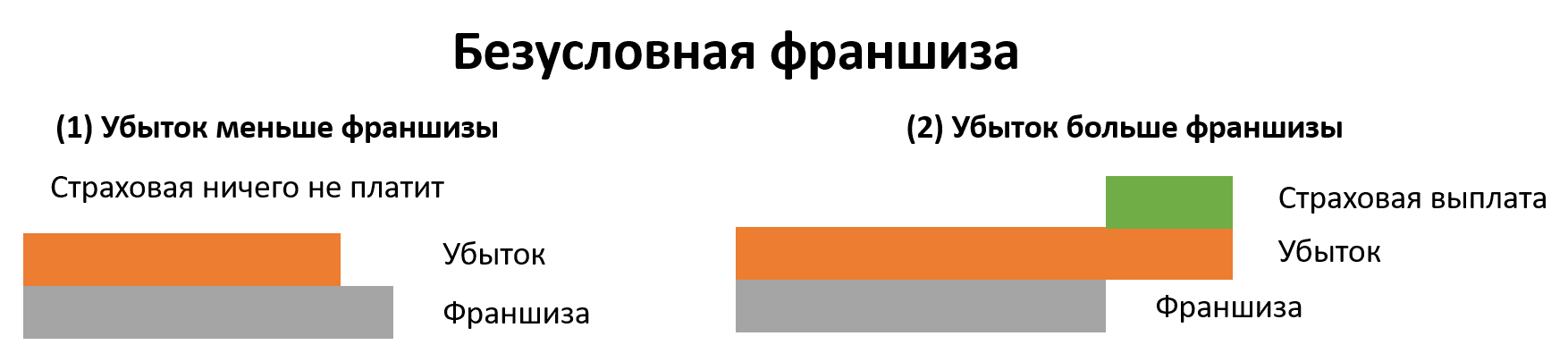

Франшиза при страховании

Франшиза (фр. franchise – льгота) при страховании – это часть ущерба, не выплачиваемая страховой компанией при наступлении страхового случая. Наличие франшизы и ее размер должны быть предусмотрены в договоре страхования. Франшиза может быть выражена как доля в процентах от страховой суммы либо убытка или как абсолютная величина в денежном выражении.

Различают несколько видов франшиз.

При условной франшизе страховое возмещение не выплачивается, если размер ущерба не превышает установленный договором размер франшизы. В случае превышения данной величины страховое возмещение выплачивается в полном объеме.

Безусловная франшиза во всех случаях предусматривает вычет установленного договором размера франшизы из суммы страхового возмещения.

При временной франшизе принимается во внимание срок действия оговоренного обстоятельства. В случае его окончания страхователь имеет право на полную страховую выплату. Выплата не производится, если страховой случай происходит раньше указанного срока. Если тип временной франшизы (условная или безусловная) не определен, она считается условной.

Высокая франшиза (от 100 тыс. долларов) предусмотрена для крупных договоров имущественного страхования. Суть высокой франшизы состоит в том, что сначала страховщик возмещает убыток сразу в полном объеме, а после восстановления имущества он получает от страхователя компенсацию в размере франшизы.

Динамическая франшиза – это вид франшизы, при котором сумма ущерба, не подлежащего возмещению страховщиком, изменяется. Структура динамической франшизы отличается в разных компаниях.

Наличие франшизы удешевляет стоимость полиса, но в большинстве случаев стоит быть готовым к тратам собственных средств при наступлении страхового события.

Франшиза в страховании. Что это, для чего, какие преимущества и недостатки

Простым языком о сложном мире франшиз в страховании

Франшиза в страховании. Что это, для чего, какие преимущества и недостатки

Основатель портала Businessmens.ru. Предприниматель с 8-ми летним опытом. Эксперт по франчайзингу.

В любой непонятной ситуации говори о франшизе.

В 2021 году мы сталкиваемся с франшизами в бизнесе – «Пятёрочка», «СДЭК», «Ozon», «Black Star Burger»(более 1000 вариантов в каталоге франшиз Businessmens); франшизами в кино – «Гарри Поттер», «Джон Уик», «Пила»; франшизами в литературе – «Голодные игры», «Игра престолов».

Но не реже встречается понятие «франшиза», когда речь заходит о страховании. А учитывая, что страховые полисы встречаются на каждом шагу – страхование машины, жизни, недвижимости, банковских вкладов и т.д. – знать, что такое франшиза в страховании полезно каждому.

Дополнительный материал:

Что такое франшиза в страховании простыми словами

В страховании франшиза – это та часть ущерба, которую страховщик вам не выплачивает. Она оговаривается заранее и прописывается в договоре страхования.

Простейший пример: вы хотите купить полис страхования КАСКО (добровольное страхование) для своей машины у компании «Страх и Ко» и заключаете с ней договор. По этому договору в случае урона, вы получите от «Страх и Ко» возмещение этого урона на сумму до 1 миллиона рублей.

Но такой полис стоит дорого. А ездите вы аккуратно. Перестраховаться – полезно, но не за такую же сумму! Как быть? Как снизить стоимость полиса страхования?

Для этого и нужна франшиза. В договоре, который вы заключаете с компанией «Страх и Ко» прописывается, что, если урон будет нанесён на сумму меньшую, чем 50 000 рублей, страховщик вам ничего не выплатит. Сами как-нибудь справитесь.

Зачем это вам?

Для чего это страховщику?

Если вы хотите заниматься бизнесом в этой сфере, рекомендуем выбрать франшизу страховой компании

Виды франшиз в страховании. Условная и безусловная франшиза.

Прежде, чем перейти к разбору основных видов франшиз в страховании, спешим предупредить – каждая страховая компания имеет право разрабатывать свои условия по собственным договорам. Поэтому, заключая договор со страховой – всегда подробно изучайте свои условия. В том числе и по тем пунктам, которые относятся к франшизе.

Франшизы по типу расчёта выплачиваемой суммы:

Франшиза с фиксированной суммой. Независимо от размера ущерба, страховщиком не выплачивается конкретная сумма. Сумма эта может обозначаться как в конвертируемых валютах (доллар, евро), так и в национальной валюте (обычно для долгосрочных договоров прописывается индексация).

То есть, если вы заключили договор с фирмой «Страх и Ко», где прописана франшиза в 50 000 рублей, то независимо от того, какой ущерб был нанесён вашей машине – на 150 или на 900 тысяч, фирма не возместит вам именно 50 000 рублей.

Франшиза с процентом от величины убытков. В таком случае размер невыплачиваемой суммы будет зависеть от размера ущерба. Как правило, ставка устанавливается страховщиком. Но есть варианты регрессивной ставки, которая выбирается страхователем, чтобы он мог сам влиять на итоговую стоимость полиса.

То есть, если вы попали в аварию, то размер невыплачиваемой компанией «Страх и Ко» суммы по договору страхования будет зависеть от того, на какую сумму в итоге этот ущерб будет рассчитан.

Франшизы по типу выполнения договора со льготой:

Условная франшиза. В этом случае, в договоре указывается определённая величина франшизы. И если размер ущерба – меньше этой установленной суммы, то страховщик не выплачивает ничего. Но если размер ущерба больше суммы франшизы, то он выплачивает всю стоимость ущерба.

Например, вы застраховали свою машину, а размер франшизы по договору у вас – 120 000 рублей. Если вы попали в аварию, и сумма ущерба составил 115 000 рублей, то от фирмы «Страх и Ко» вы вообще ничего не получите. Но если сумма ущерба составит 121 000 рублей и больше, то «Страх и Ко» выплатит вам всю эту сумму.

Временная франшиза. Почти то же самое, что и условная франшиза. Но главным фактором тут является время – тот срок, который оговаривает право страховщика не выплачивать вам страховку.

То есть, если ваша франшиза в договоре со «Страх и Ко» временная и прописано, что её действие заканчивается через три месяца после заключения договора, то всё будет зависеть от того, когда вы попали в аварию. Если эти три месяца прошли, то фирма выплатит вам сумму ущерба. Но если трёх месяцев ещё не прошло – на выплату можете не рассчитывать.

Безусловная франшиза. В этом случае сумма, указанная как франшиза не выплачивается вам в любом случае, независимо ни от чего – ни от обстоятельств, ни от времени. Она действует на протяжении всего срока договора.

Динамическая франшиза. В этом случае размер суммы, которую страховая вам не выплачивает при ущербе зависит от заранее оговорённых и прописанных в договоре условий. Так, часто при динамической франшизе, с каждым новым страховым случаем, процент невыплачиваемой суммы возрастает.

Высокая франшиза. Этот вид франшизы встречается только в тех договорах, выплата по которым должна составить большую сумму. Стандартно – не менее 100 тысяч долларов. Принцип высокой франшизы следующий: страховщик при ущербе выплачивает всю его стоимость. Однако после того, как ущерб устранён, страхователь должен будет выплатить «обратно» ту часть, которая оговорена в договоре как франшиза.

Недобросовестные страховые компании. Франшиза – обман.

Ещё с тех пор, как страхование вошло в бытовую жизнь россиян, стало привычным считать, что многостраничные договора могут содержать так называемый «мелкий шрифт», что в уме отзывается, как попытка внести условия, выгодные страховщику и совсем невыгодные для обычного пользователя.

И на самом деле не зря. Только вот условий мелким шрифтом может не оказаться. Но юридический язык настолько чужд простому человеку, что никакого мелкого шрифта и не нужно. Иногда условия предоставления страховых услуг описаны настолько странно, что мы с вами предпочитаем не вникать в суть, надеясь на авось. А зря. Потому что страховые компании вполне могут это использовать.

Самым частым применением подобного «обмана» являются рекламные компании страховщиков. Так, например, в рекламе страховая может делать упор на так называемой нулевой франшизе (то есть страховщик по идее обязуется полностью возместить ущерб в страховом случае). Суть же «фокуса» в том, что это на самом деле обычная страховка. А стоить она будет дороже, потому что нулевая франшиза – крайне невыгодная вещь для страховщика. То есть по факту обмана нет, но выгоды «нулевой франшизы» заманивают через рекламную компанию новых клиентов.

Не менее частым случаем является включение нулевой франшизы только по конкретным случаям (которые маловероятны). Но в рекламной компании об этом не говориться, и весь страховой пакет преподноситься как очень дешёвый и выгодный. На деле получается наоборот.

Штрафная франшиза. Ещё один вид тактического запутывания. Чаще всего встречается в случаях угона машины и полной «гибели» транспортного средства при определённых обстоятельствах. При этом, размер франшизы (невыплачиваемой суммы) обычно очень высокий.

То есть вы застраховали машину, но не обратили внимание на то, что в случае угона или полного уничтожения по вашему договору начинает действовать штрафная франшиза. Или обратили, но не предали этому значения, ведь, хоспаде, кому надо угонять мою старушку, а вожу я аккуратно. А потом случай наступает. И… и вы получаете в качестве выплаты от страховой сумму далёкую от полной стоимости машины. И сделать с этим ничего не можете.

В общем, будьте внимательны. Всё, что прописывается в договоре, вы должны понимать максимально чётко ещё до подписания.

В бизнесе также нередко встречаются мошеннические схемы, поэтому, выбирайте аккуратно. Для начала можете ознакомиться с рейтингом самых популярных франшиз.

В каких страховых полисах встречается франшиза

Как это не печально, но чаще всего страховые полисы (автомобильные, или те, что требуются для выезда за рубеж) приобретаются не потому, что человек хочет действительно обезопасить себя, а потому что этого требуют правила. Естественно, чем дешевле будет подобный полис, тем лучше для человека. Ведь будь его воля, он бы вообще его не покупал. Но куда деваться.

Поэтому возможность включения франшизы в такой полис рассматривается с энтузиазмом. Ведь она помогает страхователю сэкономить. Ну а страховщики не против. Так даже лучше.

Чаще всего франшиза встречается в четырёх видах полисов:

В случае страхования жизни и здоровья для выезда за рубеж, франшиза, как правило, используется условная (если страховой случай меньше суммы франшизы, то страховщик не выплачивает ничего, а если больше – выплачивает всё) с фиксированной стоимостью. И в 99,9% случаев размер франшизы достаточно большой. Для чего?

Всё просто. Не забывайте, что страховой компании не выгодно платить вам страховку в любом случае. А когда франшиза условна и к тому же большая, чаще всего страховщик ничего не выплачивает. Потому что люди, даже если и калечатся за границей, то не критично и на сумму, которая меньше этой франшизы. Соответственно и платить за такие многочисленные случаи не нужно.

Как вернуть франшизу?

Возврат франшизы тоже бывает предусмотрен. Но далеко не везде и не всегда. Чаще всего подобные случаи встречаются в автомобильном страховании, когда речь идёт о полисе КАСКО. Однако и там, для возврата франшизы потребуется соблюсти множество условий. И главное из них – вы не должны быть виновником страхового случая. Потому что стоимость франшизы, как правило, возмещает страховая виновного.

Пример. Вы купили полис КАСКО у фирмы «Страх и Ко». Франшиза по договору составляет 20%. То есть в случае ущерба, 20% от его стоимости вам не покроют. И после этого попадаете в аварию, произошедшую по вину другого водителя, у которого имелся только полис ОСАГО, который он оформил в компании «Страховщикофф».

Ущерб насчитали на 400 тысяч рублей. В этом случае компания «Страх и Ко» выплачивает вам 80% от 400 тысяч рублей. То есть 320 000 рублей (потому что есть франшиза). Но страховая компания «Страховщикофф» при этом может выплатить вам остальные 20% (то есть ещё 80 000 рублей).

Чтобы такой пример реализовать на практике, потребуется соблюсти следующие условия:

И дальше тоже есть нюансы. Так, например, заявление на возврат можно подавать в течение аж трёх лет с даты происшествия. Однако, если до этого момента ущерб уже был восстановлен, вряд ли вы добьётесь успеха и денег вам не видать.

А в случае, если виновник происшествия не будет установлен, то вопрос возврата денег по франшизе вообще передаётся в суд, как и остальные претензии.

Плюсы и минусы страховки с франшизой

В чём преимущества для страхователя:

В чём преимущества для страховой компании:

В чём недостатки для страхователя:

В чём недостатки для страховой компании:

Понимать, что такое франшиза в страховании – важно. Даже если вы ещё ни разу не встречались с этим понятием, скорее всего когда-нибудь встретитесь. Все услуги по страхованию – полисы страхования авто, жизни, дома и др. – все услуги так или иначе могут содержать специальные банковские условия, которые помогают снизить стоимость полисов. И крайне важно понимать, чем именно вы рискуете, давая согласие на полис с франшизой. А для этого надо понимать, что значит франшиза.

Со знанием вы сможете проанализировать необходимость брать полис с франшизой с точки зрения общей выгоды, а не моментальной. Потому что, как правило, скидка на полис страхования, которая появляется при включении в него франшизы не позволяет подумать о возможных последствиях. И в конце «переплата» оказывается выше.

Но главное, понимая, как оно работает и как должно работать, вы сможете отличать мошеннические схемы и увереннее себя чувствовать в ходе получения компенсаций по страховым случаям.

На этом всё. Мы с вами разобрались в вопросах «что такое франшиза в страховании» и «для чего она нужна». А теперь, рекомендуем вам ещё больше расширить свой кругозор и узнать, что такое франшиза в бизнесе, а может быть даже подобрать себе новую франшизу, или выбрать что-нибудь из популярных франшиз.

Что такое страховка с франшизой и когда она выгодна

Франшиза в страховке может стать неприятной неожиданностью. Она означает, что за помощь при наступлении страхового случая придётся частично заплатить из своего кармана. Даже при наличии полиса. Разбираемся, как работает страховая франшиза и почему туристический полис с франшизой невыгоден, а каско с франшизой вполне можно взять.

Что такое франшиза

Франшиза — это сумма, которую человек заплатит сам при наступлении страхового случая. Если размер ущерба будет меньше франшизы, то и заплатит человек меньше. Если больше — всё, что сверх, покроет страховая компания.

Рассмотрим, как это работает, на примере туристической страховки, каско и имущественного страхования.

1. Франшиза в туристических страховках

Франшизу часто «вшивают» в полисы, которые идут вместе с пакетными турами. Расчёт — на то, что туристы практически никогда не читают условия страховых договоров. При этом франшиза позволяет сделать турстраховку максимально дешёвой.

Покупать туристическую страховку с франшизой не рекомендуется.

Пример. Если нужна будет медицинская помощь, турист с полисом от Абсолют Страхования заплатит 381 ₽ за страховку и 3643 ₽ ($50 франшизы) за лечение. Турист с полисом без франшизы от «Тинькофф» потратит только 388 ₽ на полис.

Кроме франшизы, нужно учитывать условия страхования. Некоторые полисы предполагают минимальные выплаты только при опциях по умолчанию, например при простуде или вывихе. Этого на лечение может не хватить.

Вместо такой страховки (или вместе, если полис идёт в пакете с туром) лучше выбрать вариант без франшизы и с нужными опциями, например с помощью при аллергии или обострении хронических заболеваний.

Сравнить предложения разных страховых и выбрать оптимальный по цене полис можно на сайте-агрегаторе. Там указано, есть ли в страховке франшиза.

Полисы без франшизы и с франшизой а на Сравни.ру.

Выбрать полис без франшизы, который защитит в путешествии

2. Франшиза в каско

Каско — необязательная, но полезная страховка.

По ней положены положены выплаты:

Стоимость каско с франшизой всегда ниже минимум на размер франшизы. При повреждении машины её владелец платит за ремонт сумму, равную франшизе или меньше — если размер ущерба не превысил франшизу.

Пример. Клиент покупает каско с франшизой 10 тысяч ₽. В этом случае полис дешевле минимум на те же 10 тысяч ₽. Это экономия автовладельца в случае, если за год с машиной ничего не случится.

В случае же ущерба клиент заплатит за восстановление авто лишь 10 тысяч ₽, остальное покроет страховая. То есть автовладелец как бы компенсирует скидку за страховку. Если же с машиной произойдут два и более страховых случаев, платить франшизу придётся в каждом из них. Это дополнительные расходы.

Как зависят от числа ДТП расходы по каско с франшизой и без

Расчёт для Hyundai Sonata 2021 года выпуска стоимостью 1,5 миллиона ₽ для водителя 36 лет со стажем 18 лет в страховой компании «Ренессанс».

| Каско без франшизы | Каско с франшизой в 30 000 ₽ | |

|---|---|---|

| Стоимость полиса | 77 000 ₽ | 45 000 ₽ |

| Экономия, если за год с машиной ничего не случилось | 0 ₽ | 32 000 ₽ |

| Расходы, если за год произошло одно ДТП | 77 000 ₽ за страховку | 75 000 ₽ = 45 000 ₽ за страховку + 30 000 ₽ на компенсацию расходов |

| Расходы, если за год произошло два ДТП | 77 000 ₽ за страховку | 105 000 ₽ = 45 000 ₽ за страховку + 2*30 000 ₽ на компенсацию расходов в каждом из ДТП |

Франшиза по каско может быть абсолютной или «франшизой виновника».

Каско с франшизой выгодно, если за год происходит не больше одного страхового случая.

Автор YouTube-канала «Честный страховой» Ромил Чумаков рекомендует использовать каско с франшизой опытным водителям, которые хотят разумно сэкономить. По словам эксперта, в 80–90% случаев с автомобилем что-либо происходит не чаще одного раза в год. В этом случае франшиза выгодна. Лишь в 10–20% случаев с автомобилем происходят несчастья два раза в год и чаще, что делает франшизу по каско невыгодной.

3. Франшиза в страховании имущества

В имущественном страховании бывают условная и безусловная франшизы. Разницу между ними объясняет заместитель гендиректора компании «РСХБ-Страхование» Андрей Гусаров.

● При условной франшизе клиент сам возмещает убыток, если его размер меньше или равен франшизе. Если же ущерб больше франшизы, то страховая выплачивает всю сумму, от клиента ничего не требуется.

Пример. Условная франшиза в полисе равна 10 тысячам ₽. Если ущерб от подтопления составил 8000 ₽, клиент возмещает его самостоятельно. Если же ущерб — 15 тысяч ₽, страховая выплачивает всю сумму в полном объёме. От клиента ничего не требуется.

● Безусловная франшиза работает стандартно: при наступлении страхового случая клиент возмещает ущерб в размере франшизы. Всё, что сверх — платит страховая. Сумма ущерба на размер компенсации никак не влияет.

Пример. При пожаре квартира пострадала на 100 тысяч ₽. Полис был с безусловной франшизой в 10 тысяч ₽. Это значит, что страховая компания выплатит компенсацию в 90 тысяч ₽, остальные 10 тысяч ₽ — расходы клиента. Если бы франшиза была условной размером в 10 тысяч ₽, то клиенту возместили бы все 100 тысяч ₽ ущерба.

Страхование имущества с франшизой выгодно.

Применение франшизы снижает стоимость полиса.

Пример. Страховка от «Тинькофф» для квартиры в Москве, согласно калькулятору, стоит 2310 ₽. При франшизе в 10 тысяч ₽ цена уже 1890 ₽. При франшизе 20 тысяч ₽ полис стоит 1510 ₽.

Условная франшиза выгоднее безусловной, так как убытки в случае пожара или кражи обычно существенно больше размера франшизы. Минус в том, что страховки с франшизой предлагают нечасто.